Hinweis der FMW-Redaktion: Dieser Text von Thorsten Polleit erschien zunächst bei der in jeder Hinsicht empfehlenswerten Seite des Ludwig von Mises Institut Deutschland (https://www.misesde.org/?p=21928&fbclid=IwAR3Fn_hEb9QYFBefFKAhFbhrsoal4sPUtukHzNLRY5ut9rlYIxQzLrZMnPc)

Der weltweite Wirtschaftsboom stützt sich vor allem auf ein ungebremstes Kreditwachstum. Die Zentralbanken erhöhen, in enger Kooperation mit den Geschäftsbanken, die Geldmenge durch Kreditvergabe – durch Kredite, die nicht durch Konsumverzicht, also „echte Ersparnisse“, gedeckt sind. Diese künstliche Erhöhung des Kreditangebots senkt die Marktzinsen ab – und zwar unter das Zinsniveau, das sich einstellen würde, wenn es keine künstliche Erhöhung des Bankkreditangebots gäbe.

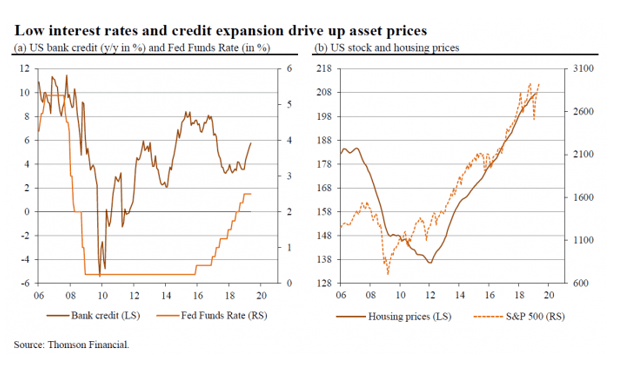

Die Folge: Das Sparen nimmt ab, der Konsum steigt, und die Investitionen nehmen zu. Auf diese Weise kommt ein „Boom“ in Gang. Die Fortsetzung des Booms beruht nun darauf, dass immer mehr Kredite in das System eingespeist werden, bereitgestellt zu niedrigen beziehungsweise immer niedrigeren Zinsen. Die Jahre 2008/2009 haben eindrücklich gezeigt, was passiert, wenn das Kreditangebot stockt oder gar schrumpft (Graphik a). Deshalb hat die Fed die Zinsen gesenkt und neues Geld in Umlauf gegeben. Es hat dem Bankensektor geholfen, über Wasser zu bleiben und wieder Kredite ausgeben zu können (siehe Grafik a).

Mit der Krediterholung begannen auch die Aktien- und Immobilienpreise wieder zu steigen beziehungsweise zu inflationieren (siehe Grafik b). Der Fed ist es also gelungen, das Regime der „Vermögenspreisinflation“ wiederherzustellen. Im Dezember 2015 beschlossen die geldpolitischen Entscheidungsträger in Washington D. C. jedoch, der „Party“ einen Dämpfer zu verpassen, indem sie begannen, die Zinsen zu erhöhen. Bis Dezember 2018 hatte die Fed den Leitzins auf eine Bandbreite von 2,25 bis 2,5 Prozent zurückgeführt. Doch wie geht es jetzt weiter?

Erst signalisierte die Fed, sie wolle eine „Zinserhöhungspause“ einlegen. Am 4. Juni ließ der Vorsitzende der Fed, Jerome H. Powell, die Öffentlichkeit dann unmissverständlich wissen, man denke jetzt über Zinssenkungen nach. Die Finanzmärkte haben längst reagiert: Sie erwarten, dass die US-Geldbehörde die Kreditkosten bald wieder reduzieren wird. Die Wahrscheinlichkeit, dass sich diese Erwartung als richtig bewahrheitet, ist recht hoch: Da die Fed den Boom in Gang halten will, bleibt ihr gar nichts anderes übrig, als zur Politik der Zinssenkung zurückzukehren.

Finanzmärkte sind optimistisch

Auf den Finanzmärkten ist man sehr optimistisch. Man geht davon aus, die Fed wird einen neuerlichen Bust verhindern. Wenn die Fed die Marktzinsen unter Kontrolle behält, steigt die Wahrscheinlichkeit, dass der Boom noch länger anhält – denn typischerweise sind es der Anstieg der Marktzinsen und die Verknappung der Kredite, die den Boom in einen Bust umschlagen lassen. Vor diesem Hintergrund ist es daher gar nicht unbegründet, wenn die Investoren keine Angst davor haben, dass etwas schrecklich schief gehen könnte.

Doch der Boom verursacht natürlich Probleme. Wird der Marktzins künstlich heruntergedrückt, sparen die Menschen weniger und konsumieren mehr von ihrem Einkommen – im Vergleich zu einer Situation, in der der Marktzins nicht künstlich gesenkt wurde. Zusätzlich dazu investieren Unternehmen in Projekte, die nicht durchgeführt worden wären, wäre der Marktzins nicht nach unten gedrückt worden. Anders gesagt: Der künstlich gesenkte Marktzins führt zu einer nicht nachhaltigen Produktions- und Beschäftigungsstruktur.

Eine notwendige Voraussetzung für das Andauern eines Booms besteht darin, dass der Zinssatz auf immer niedrigere Niveaus gedrückt wird, und dass weiterhin neue Kredite und mehr Geld in das System eingespeist werden. Doch wohin wird das führen, wenn man es zu Ende denkt? Die Volkswirtschaft steuert auf ein Szenario zu, in der der Marktzins schlussendlich auf der Nulllinie landet. Was aber würde dann passieren? Ein einfaches Beispiel kann helfen, diese Frage zu beantworten.

Zins auf der Nulllinie

Nehmen Sie an, es gibt eine börsennotierte Firma. Sie hat Eigenkapital in Höhe von 100 US$ und ihre Kapitalrendite beträgt 5% pro Jahr für die nächsten 20 Jahre. Wenn Sie die Aktie für 100 US$ kaufen, beträgt die Investitionsrendite 5% p.a. Wenn Sie das Unternehmen hingegen für 50 US$ kaufen können (beispielsweise weil an der Börse Panik herrscht), wäre Ihre Investitionsrendite höher, in diesem Fall 8,7% p.a. Die Botschaft dieser Zahlen ist offensichtlich: Je niedriger der Kaufpreis der Aktie (der Investition) ist, desto höher fällt die Investitionsrendite aus.

Angenommen, der Marktzinssatz beträgt 5% p.a., und Ihre Aktie handelt bei 100 US$. Dann stellt sich plötzlich auf den Finanzmärkten die Erwartung ein, der Marktzinssatz werde auf 3% p.a. sinken. In diesem Falle würde sich der Aktienkurs der Firma auf 146,91 US$ erhöhen (ceteris paribus). Diese Aktienpreissteigerung würde Ihnen also einen (Buch-)Gewinn von fast 47% bescheren. Wie erfreulich für Sie! Wer jedoch die Aktie zu dem nun erhöhten Kurs kauft, wird damit in den kommenden Jahren nur noch 3% p.a. verdienen.

Was würde passieren, wenn die Marktteilnehmer erwarten, dass der Zins weiter auf zum Beispiel 0,10% fällt? Der Aktienkurs würde sich noch weiter ansteigen, würde 260,08 US$ erreichen – und das beschert Ihnen einen weiteren (Buch-)Gewinn von 77,03% [(260,08 / 146,91 – 1) * 100]. Sobald der Aktienkurs auf dieses Niveau gestiegen ist, wird jeder Investor, der dann noch kauft, für die restlichen 20 Jahre eine Rendite von 0,10% p.a. erzielen. Vor diesem Hintergrund können wir nun verstehen, wohin die Senkung der Zinssätze der Zentralbanken führen wird:

Es entsteht die Tendenz, alle Renditen in der Wirtschaft nach unten, in Richtung des von der Zentralbank heruntermanipulierten Marktzinssatzes zu ziehen. Theoretisch manifestiert sich dieser Prozess in Form eines Aufblähens der Vermögenspreise – und das betrifft die Preise für Aktien, Staats- und Unternehmensanleihen, Immobilien, Grundstücke und auch Rohstoffe (die nach ihrem diskontierten Grenzkostenprodukt bewertet werden). Doch auch das ist noch nicht das Ende der Geschichte.

Ruinöse Geldpolitik

Wenn alle Zinsen und Renditen den Nullpunkt erreichen, haben die Menschen keinen Anlass mehr zu sparen, und die Investoren keine Anreize mehr zu investieren. Der Verbrauch steigt auf Kosten des Sparens, ein Kapitalverzehr setzt ein. Vorhandenes Kapital wird aufgebraucht und nicht ersetzt. Es kann allerdings eine ganze Weile dauern, bis die Menschen erkennen, dass sie aus der Substanz leben; dass eine Geldpolitik, die den Zins auf immer niedrigere Niveaus drückt, keinen Wohlstand bringt, sondern für den zukünftigen Wohlstand schädlich, ja sogar ruinös ist.

Sobald die Anleger erwarten, dass die Wirtschaft an Stärke verliert, werden die gestiegenen Vermögenspreise, die zuvor von einem extrem niedrigen Zinssatz angetrieben wurden, nach unten stürzen. So werden beispielsweise bei Aktien die Gewinnerwartungen zurückgestuft, und die Aktienkurse fallen. Sinkende Vermögenspreise treffen die Bilanzen von Verbrauchern und Unternehmen hart. Das Eigenkapital schwindet, die Bonität verschlechtert sich. Fehlinvestitionen kommen an die Oberfläche, und der Boom verwandelt sich in einen Bust.

Die Lektion ist die Folgende: Die Geldpolitik immer niedrigerer Zinsen ist nicht etwa die Lösung für die Probleme, die erst durch eine vorhergehende Niedrigzinspolitik verursacht wurden. Kurzfristig mag solch eine Politik vielversprechend aussehen, aber sie führt in die wirtschaftliche Zerstörung. Je länger der Boom durch die extrem niedrige Zinspolitik der Zentralbanken anhält, desto größer wird auch die daraus resultierende Krise sein – wie es die Ökonomen der Österreichischen Schule schon vor langer Zeit sehr ausführlich dargelegt haben.

Murray N. Rothbard (1996–1995) formulierte es kurz und bündig:

Erst wenn das Wachstum der Kredite schließlich aufhört oder sich stark verlangsamt, weil die Banken Probleme bekommen, oder weil die Bevölkerung wegen der steigenden Inflation nervös wird, stößt der Aufschwung an seine Grenzen. Sobald das Wachstum der Kredite aufhört, muss die Rechnung bezahlt werden. Die unvermeidlichen Anpassungen werden die ungesunden Überinvestitionen des Aufschwungs liquidieren und die Wirtschaft wieder verstärkt auf die Konsumgüterindustrie ausrichten. Je länger der Aufschwung gedauert hat, desto größer sind die Fehlinvestitionen, die zu liquidieren sind, und desto quälender gestalten sich die Anpassungen, die gemacht werden müssen.[1]

Man sollte also nicht daran zweifeln, dass die Quittung für den aktuellen Boom noch präsentiert wird.

[1] Rothbard, M. N. (1973), For a New Liberty. The Libertarian Manifesto, Ludwig von Mises Institute, Auburn, US Alabama, p. 237.

Thorsten Polleit

Von AgnosticPreachersKid – Eigenes Werk, CC BY-SA 3.0, https://commons.wikimedia.org/w/index.php?curid=6282818

Kommentare lesen und schreiben, hier klicken

Tja einziger Knackpunkt ist:

Wenn die Wirtschaft an Kraft verliert.

Und der Anleger dies nicht wahrhaben will.

Wir in der Abteilung „Prinzip Hoffnung“ des MfKP werden nicht ruhen und rasten.

Wir streuen Meldungen bis der Arzt kommt.

Womöglich über Jahrzehnte.

Mit freundlichem Gruß,

Ministerium für Kursplus, Abteilung Hoffnung, Buchstabe T(esla) bis V(olkswagen)

Bis vor 3 Dekaden hiess das MfKp noch MfS=Ministerium für Selbstbereicherung,Orden,Pfründe und höherer sozialer Stellung.Der Slogan der ewigen Überlegenheit des Sozialismus,hiess damals:Vorwärts immer,rückwärts nimmer!Diejenigen mit der Gnade der früheren Geburt wissen,wie desaströs es ausging.Die ultralockere Geldpoliik mit all ihren Facetten(MMT,QE,TLTRO,usw.bis unendlich)dünkt sich ähnlich überlegen!Sie wird demnächst unter:Höher immer,tiefer nimmer dasselbe Schicksal erleiden.Anfänge des Aufstands mehren sich unübersehbar.Bald heisst es auch hier:Wir sind das Volk und Notenbankster in die Produktion!

M MT, ( moderne Geldmarkt- Theorie) oder neue Gelddrucker- Regel.

Frage an einen Kenner dieser Theorie: Wie tief müssen die Wirtschaft u.die Zinsen fallen, dass der DOW Jones auf 50 000 Punkte steigt.

Aktien sollten den Wert der Firmen abbilden? Ich bin gespannt wie lange die Finanzwelt dieses selbstbetrügerische / selbstzerstörende Spiel noch weiterspielen kann.Historische Beispiele gibt es ja keine,

da unsere dummen Vorfahren das wertvermehrende Spiel mit den Negativzinsen noch nicht kannten.

Toller Artikel!

Ich bin schon seit Jahren fest davon überzeugt, dass eine stark nachlassende Kreditnachfrage einer der zentralen Crash-Auslöser ist. Auch bei einem Nullzins müssen Kredite wieder zurückgezahlt werden! Und genau aus diesem Grund werden Unternehmen und Endverbraucher im Gegensatz zu Staaten eine endlose Kreditorgie nicht mitfeiern. Dann haben auch die Notenbanken keine Macht mehr und das Kartenhaus bricht zusammen bzw. das Schneeballsystem ist am Ende. Es gibt jetzt auch keine weiche Landung mehr, wie viele immer noch glauben. Es kann nur noch einen Mega-Crash geben.