Die russische Zentralbank hat heute ihren Leitzins angehoben um 0,25% auf 7,75%. Das kam für den Markt überraschend. Die Mehrheit der Analysten hatte für heute mit unveränderten Zinsen bei 7,50% gerechnet. Es ist die zweite Zinsanhebung in Moskau in diesem Jahr. Wer spöttisch auf die weltweiten Leitzinsen schaut, der könnte nun sagen: Schaut her, sogar die Russen heben die Zinsen an. Und was macht die EZB?

Die Zentralbank signalisiert heute auch, dass sie bald erneut handeln könnte (also eine dritte Zinsanhebung), um die anziehende Inflation einzudämmen. Gründe für steigende Preise seien Steuererhöhungen sowie mögliche neue US-Sanktionen. Am Markt sieht man die heutige Zinsanhebung auch als unausgesprochene Reaktion auf die ständigen Zinsanhebungen der Federal Reserve, die den Dollar ja tendenziell gegen den Rubel stärken.

Aktuell liegt die Inflation in Russland bei 3,9%. Laut Zentralbank soll sie Ende 2019 bei 5% oder 5,5% ankommen, und Ende 2020 auf 4% zurückgehen. Also jetzt Zinsen anheben, um dieses Absinken der Inflation zu erreichen? Und der russische Rubel? Der müsste bei einer überraschenden Zinsanhebung eigentlich sprunghaft steigen. Aber nichts da.

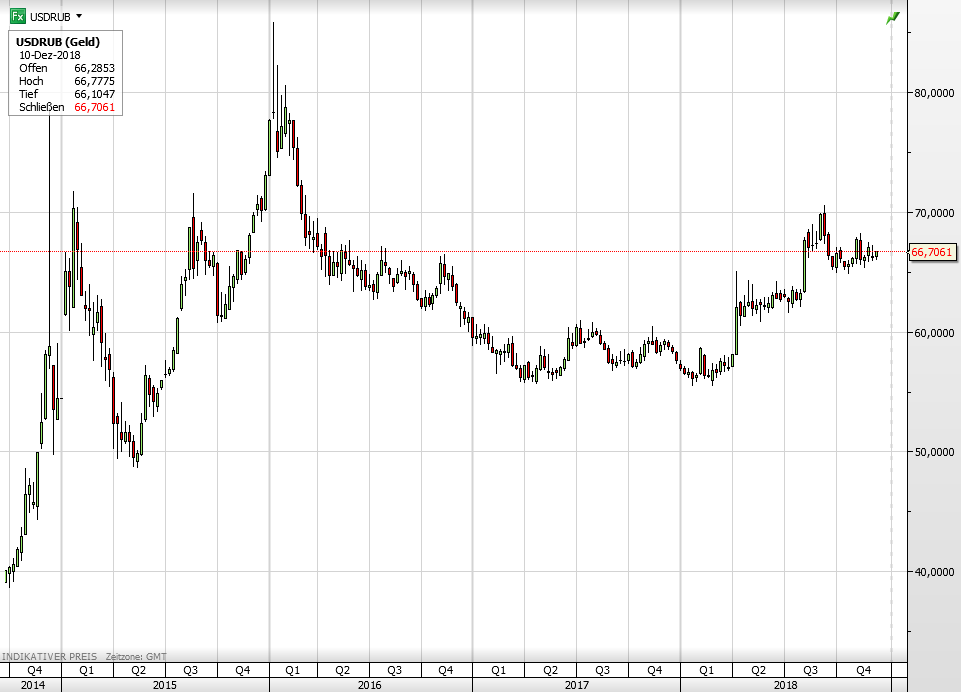

Der Rubel fällt sogar gegen den Dollar, von 66,50 Rubel für einen Dollar auf jetzt 66,71 Rubel für einen Dollar. Warum das? Die Zentralbank verkündete heute nämlich auch, dass man bald wieder damit beginnen werde Fremdwährungen zu kaufen um die Reserven weiter aufzustocken. Das drückt natürlich jetzt schon gegen den Rubel. Man könnte also die heutige Zinsanhebung auch so werten, dass die Notenbanker ein Gegengewicht schaffen wollten, damit der Rubel heute nicht noch stärker abschmiert.

Auch sagte die Zentralbank heute, dass Russland sich nicht in einem Zyklus von Zinsanhebungen befinde. Die aktuellen Maßnahmen würden es lediglich leichter machen in 2019 oder 2020 wieder Zinssenkungen anzugehen (Anmerkung: Wenn dann die Inflation wieder rückläufig ist). Fazit: Eine nicht ganz einfache Gemengelage im Rubel und in russischen Zinsen! Hier die Aussagen der Zentralbank im Wortlaut:

On 14 December 2018, the Bank of Russia Board of Directors decided to raise the key rate by 0.25 pp to 7.75% per annum. The decision taken is proactive in nature and is aimed at limiting inflation risks that remain elevated, especially over the short-term horizon. There presists uncertainty over future external conditions, as well as over the reaction of prices and inflation expectations to the upcoming VAT rate increase. The increase in the key rate will help prevent firm inflation anchoring at the level significantly exceeding the Bank of Russia’s target. Taking into account the decision taken, the Bank of Russia forecasts annual inflation to be 5-5.5% by the end of 2019 and its return to 4% in 2020. The Bank of Russia will consider the necessity of further increases in the key rate, taking into account inflation and economic dynamics against the forecast, as well as risks posed by external conditions and the reaction of financial markets.

Inflation dynamics. At the end of 2018, inflation is expected to be close to 4%, which corresponds to the Bank of Russia’s target. In November, the annual consumer price growth rose to 3.8% (3.9%, according to the estimates as of 10 December). This November’s upward movement of inflation was largely driven by annual food price growth accelerating from 2.7% to 3.5%. This was supported by changes in the balance of supply and demand in certain food markets. Prices are further adjusting to the ruble exchange rate that has weakened since the beginning of the year. Consumer price growth is starting to be affected by the VAT increase scheduled to take effect from 1 January 2019. According to Bank of Russia estimates, most inflation indicators reflecting the most sustainable price movements are growing.

The price expectations of businesses increased, triggered by the weakening of the ruble which took place since the beginning of the year and the forthcoming VAT rise. Household inflation expectations rose in November. Uncertainty persists over their subsequent movements.

The situation in the domestic financial market remained stable in November and the first half of December and did not pose any additional inflation risks.

The Bank of Russia’s forecast assumes consumer price growth rate at 3.9-4.2% by the end of 2018 . The VAT hike and the weakening of the ruble that took place in 2018 are expected to trigger a temporary acceleration in annual inflation, which will peak in the first six months of 2019 and run at 5.0-5.5% by the end of 2019. Quarterly year-on-year consumer price growth will draw close to 4% as early as the second half of 2019. Annual inflation will slow down to 4% in the first half of 2020 when the effects of the ruble’s weakening and the VAT rise peter out. The increase in the key rate is proactive in nature and will help limit the risks of firm inflation anchoring at the level significantly exceeding the Bank of Russia’s target. The forecast takes into account the Bank of Russia’s decision to resume regular foreign currency purchases in the domestic market under the fiscal rule from 15 January 2019.

Monetary conditions. A certain tightening in monetary conditions is still ongoing. OFZ yields remain markedly above this year’s Q1 readings. A further rise in interest rates is progressing in the deposit and credit market. The increase in the key rate by the Bank of Russia will help maintain real interest rates on deposits in the positive territory, which will support the attractiveness of savings and balanced growth in consumption.

Economic activity. Russian economic growth slowed down slightly, remaining close to its potential. In 2018 Q3, annual GDP growth slipped to 1.5%, consistent with the Bank of Russia’s forecast, mostly due to the high base effect in agriculture. Industrial output continued its annual growth in October with sectoral trends remaining mixed. Consumer demand growth slowed down, as compared to previous months. Its expansion is largely based on the non-food sales. Investment activity continued to rise in the third quarter. The Bank of Russia keeps unchanged its 2018 annual GDP growth forecast of 1.5-2%.

The Bank of Russia’s view of the Russian economy’s mid-term growth prospects has remained mainly unchanged. Due to the budget rule, the decrease in the 2019 average annual oil price from 63 to 55 US dollars per barrel in the baseline scenario will have little influence on macroeconomic fundamentals. In 2019, the forthcoming VAT increase might have a slight constraining effect on business activity (mostly in the beginning of the year). The newly attracted budgetary funds will be used to boost government spending, including spending on investments, as early as 2019. As a result, according to the Bank of Russia forecast, GDP growth in 2019 will range between 1.2% and 1.7%. The following years might see higher growth rates as the planned structural measures are implemented.

Inflation risks. The balance of risks remains skewed towards pro-inflationary risks, especially over a short-term horizon. High uncertainty over future external conditions and their impact on financial asset prices still remains. In the fourth quarter, oil prices remain above 55 US dollars per barrel included in the baseline scenario assumptions for 2019-2021. However, the risks of supply exceeding demand in the oil market in 2019 have increased.

Potential capital outflow from emerging markets coupled by geopolitical factors might enhance volatility in financial markets and affect exchange rate and inflation expectations.

There presists uncertainty over the reaction of prices and inflation expectations to the upcoming VAT rate increase and to the influence of other proinflationary factors.

The Bank of Russia leaves mostly unchanged its estimates of risks associated with wage movements, possible changes in consumer behaviour and budget expenditures. These risks remain moderate.

The Bank of Russia will consider the necessity of further increases in the key rate, taking into account inflation and economic dynamics against the forecast, as well as risks posed by external conditions and the reaction of financial markets.

The Bank of Russia Board of Directors will hold its next key rate review meeting on 8 February 2018. The Board decision press release is to be published at 13:30 Moscow time.

US-Dollar vs Russischer Rubel seit 2014.

Kommentare lesen und schreiben, hier klicken