Die Eurogruppe hat sich jetzt erneut mit den notleidenden Krediten (Schrottkredite) der europäischen Banken (Non performing loans/NPL) beschäftigt. Bevor wir in den „Morast“ der kaputten Banken in Europa hinabsteigen, noch vorab die Info: Es geht hierbei nicht um bereits vorhandene NPL´s. Der gigantische Berg von 657 Milliarden Euro in Euroland schlummert immer noch vor sich hin, allein 159 Milliarden Euro davon in Italien. Und in Griechenland sind auch jetzt noch knapp 50% der Kredite Schrott – es werden also keine Kreditraten durch die Schuldner gezahlt. Die Banken sind also de facto im Eimer!

Da es nach wie vor keine Lösung für den Ist-Bestand des Schrotts gibt, und da bei einer Problembehandlung dieses Schrott-Bergs das Bankensystem in Europa von jetzt auf gleich kollabieren würde, ignoriert man das Problem ganz einfach, und bespricht aktuell nur Sicherungsmaßnahmen für neue NPL´s – also für den Fall, dass jetzt neu vergebene Kredite in Zukunft notleidend werden sollten.

Es geht nur um neue Schrottkredite

Das ist etwas ganz anderes! Das eigentliche Problem ignoriert man einfach! So spricht die Eurogruppe zwar im Titel ihrer aktuellen Veröffentlichung von einer Problemlösung für notleidende Kredite. Aber erst im Text steht ohne besondere Erläuterung die Formulierung „…soll ein Aufsichtsrahmen geschaffen werden, der es den Banken ermöglichen soll, neue notleidende Kredite anzugehen und dadurch das Risiko einer künftigen übermäßige…“.

Es geht also nur um das Neugeschäft der Banken. Da kann eine ganze Branche tief durchatmen. Die Bücher sind zwar weiterhin kaputt. Aber wenn die Politik dieses Problem bewusst ignoriert, können die Banken es ja auch! Was hat man also vorgesehen für neu entstehende NPL´s? Neue Vorgaben sollen erst zeitlich verzögert in Kraft treten, und Banken sollen mehr Zeit bekommen Rückstellungen für Schrottkredite zu bilden als bislang von der EU-Kommission vorgeschlagen. Ob da die Griechen und Italiener in der Eurogruppe Druck gemacht haben? Na ja…

Falls eine Bank zukünftig nicht wie vorgeschrieben genug Rückstellungen aufbaut für ihre „neuen“ Schrottkredite, soll das Eigenkapital der Bank in Anspruch genommen werden müssen. Man hat sich ausgedacht, dass die Banken immer mehr Rückstellungen für Schrottkredite bilden müssen. Je länger die Kredite nicht von den Schuldnern bedient werden, desto höher muss die Rückstellung der Bank sein. Am Wichtigsten dürften hierbei die komplett unbesicherten Kredite sein.

Hier muss die Bank nach drei Jahren 100% des nicht mehr bedienten Kredits als Rückstellung vorhalten. Bei Alt-Krediten wäre das eine Katastrophe für die Banken. Hier geht es ja wie gesagt nur um ganz neue Kredite… was soll´s… man fängt ja gerade bei Null an! Bei Schrottkrediten mit Immobilien als Sicherheiten kann sich die Bank zukünftig neun Jahre Zeit lassen, bis sie ihre Rückstellung auf 100% hochgefahren hat – schließlich hat man hier eine Sicherheit, die notfalls verwertet werden kann.

Hier auszugsweise ein Erklär-Text von der Eurogruppe im Wortlaut:

Unter Zugrundelegung einer gemeinsamen Begriffsbestimmung für notleidende Risikopositionen wird mit den vorgeschlagenen neuen Vorschriften eine aufsichtsrechtliche Letztsicherung eingeführt, d. h. eine gemeinsame Mindestverlustdeckung für den Betrag, den Banken zurückstellen müssen, um Verluste aufgrund von künftigen Krediten, die notleidend werden, zu decken. Falls eine Bank die geltende Mindesthöhe nicht erreicht, würden Abzüge von den Eigenmitteln der Banken zur Anwendung kommen.

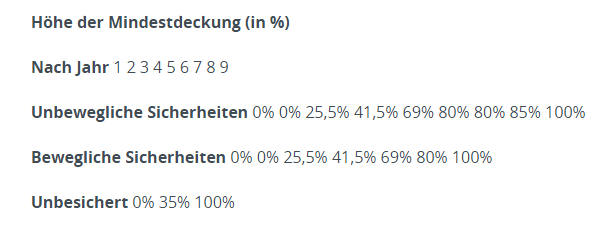

Gemäß dem Standpunkt des Rates würden unterschiedliche Deckungsanforderungen gelten, je nachdem, ob die notleidenden Kredite als „unbesichert“ oder „besichert“ eingestuft sind und ob die Sicherheiten beweglich oder unbeweglich sind:

– Bezüglich notleidenden Krediten, die durch unbewegliche Sicherheiten (Gewerbe- oder Wohnimmobilien) besichert sind, kann vernünftigerweise angenommen werden, dass Immobilien für längere Zeit, nachdem der Kredit notleidend geworden ist, einen bleibenden Wert haben. Daher sieht der Vorschlag eine allmähliche Steigerung des Umfangs der Mindestverlustdeckung während eines Zeitraums von 9 Jahren vor. Die vollständige Deckung von 100 % für notleidende Kredite, die durch bewegliche und andere für die Eigenmittelverordnung in Frage kommende Sicherheiten besichert sind, muss nach 7 Jahren aufgebaut sein.

– Unbesicherte notleidende Kredite erfordern eine höhere und frühzeitigere Mindestverlustdeckung, da sie nicht durch Sicherheiten gedeckt sind. Daher würde die höchstmögliche Deckungsanforderung nach 3 Jahren uneingeschränkt gelten.

EU-Flaggen in Brüssel. Foto: © European Union, 2016 / Source: EC – Audiovisual Service / Photo: Etienne Ansotte

Kommentare lesen und schreiben, hier klicken

Wer meint , das die die uns diesen Schlamassel eingebrockt haben, es lösen könnten, ja der glaubt auch noch an den Osterhasen. Politiker , Bänkster, sowie Richter,welche kein Recht mehr sprechen, sondern nur noch dummes Zeug, gehören vor ein ordentliches Gericht.

Wenn das nicht mehr geht, bleibt nur noch ein Volksaufstand. Dieser sollte aber nicht mehr unblutig sein. Diese Konsorten, samt Sippe müssen weg!