Der Schweizer Franken konnte in den letzten vier Tagen deutlich aufwerten. Am Dienstag berichteten wir über den größten Aufwärtsschub. Als Hauptgrund für die Aufwertung darf man annehmen, dass die USA die Schweiz auf ihre Beobachtungsliste für eine mögliche Währungsmanipulation gesetzt hatten. Manipuliert die Schweiz also den Franken? Dies wurde zurückgewiesen.

Hypothese zur Aufwertung im Schweizer Franken

Die Story läuft so. Die Amerikaner üben mit der Aufnahme auf diese Liste unterschwellig Druck aus auf die Länder, die dort gelistet sind. Hat die Schweiz Angst vor irgendwelchen Repressalien durch die USA, könnte die Schweizerische Nationalbank (SNB) sich genötigt fühlen ihre Interventionen im Fränkli auszusetzen. Denn seit Jahren druckt die SNB in extrem großem Umfang Schweizer Franken, und verkauft sie gegen Dollar und Euro, um damit den Franken zu schwächen. Man will nämlich nicht, dass Schweizer Produkte und die Schweiz als Urlaubsland für Ausländer zu teuer werden. Hat die SNB nun aus Angst vor den Amerikanern ihre Interventionen am Devisenmarkt gestoppt? Oder hat der Devisenmarkt diese Woche die Veröffentlichung des US-Finanzministeriums lediglich als Anlass genommen den Franken hochzupushen, in der Annahme, dass die SNB ihre Interventionen erstmal einstellen könnte? Auch könnte man theoretisch noch einen Schritt weiter gehen und hypothetisch annehmen, dass die SNB sogar aktiv Franken kauft? Man weiß es nicht, denn die SNB veröffentlicht nie offizielle Daten zu ihren Transaktionen.

Druck aus der Schweiz

Auch mit dem Negativzins von -0,75% versucht die SNB seit geraumer Zeit den Schweizer Franken am Aufwerten zu hindern. In den letzten zwei Jahren ohne großen Erfolg, wo der Franken nur am Aufwerten war. Aber mehr und mehr rumort es in der Schweizer Bankenbranche, wo man vor dem selben Problem steht wie bei den Banken in der Eurozone. Abgeschaffte Zinsen und dazu sogar noch Negativzinsen, die zusätzlich belasten. Die Zinsmargen sind futsch, damit somit auch gute Teile der Einnahmen der Banken. Und die Kunden sind sauer, dass die Banken ihnen als Ersatz für die Zinsmarge immer höhere Gebühren belasten. Aktuelle Berichte aus der Schweiz zeigen, dass die Schweizer Bankiers auch öffentlich immer aktiver gegen die Negativzinspolitik der SNB argumentieren. Pensionskassen und Versicherungen könnten ihre Anlagerenditen kaum noch erwirtschaften. Der Immobilienmarkt drohe zu kollabieren usw.

Dieser Druck ist natürlich kein zwingendes Argument für die SNB ihre Negativzinsen nun anzuheben. Aber unterschwellig könnte der Devisenmarkt annehmen, dass die Tendenz mittelfristig eher zu steigenden Zinsen in der Schweiz geht, also rauf auf vielleicht nur noch -0,50% oder -0,25%? Nichts genaues weiß man nicht. Es geht viel um eine Gefühlslage, dass die SNB genötigt zu sein scheint ihre Zinspolitik zu überdenken, wie auch ihre Interventionspolitik am Devisenmarkt. Dies gepaart mit globalen Unsicherheiten und dem globalen Nullzinsumfeld sorgt dafür, dass eine weitere Aufwertung im Schweizer Franken denkbar ist. Wissen tun auch wir es natürlich nicht. Aber argumentativ scheint einer weiteren Aufwertung wenig im Weg zu stehen. Lesen Sie beim Klick an dieser Stelle auch gerne einen interessanten Artikel in der NZZ, welche Argumente für einen stärkeren Franken sprechen.

Aktuell weiter aufwertend

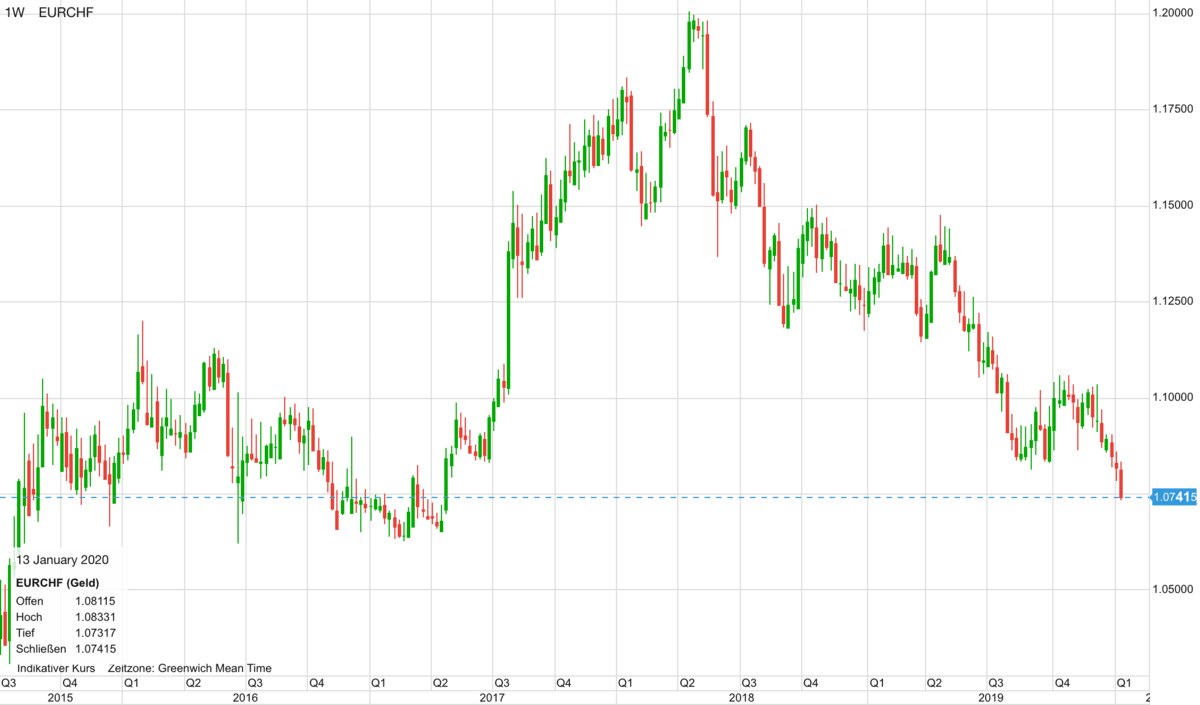

Aktuell befindet sich der Schweizer Franken gegen den Euro auf dem höchsten Niveau seit April 2017. EURCHF stand Dienstag noch bei 1,0820, und notiert aktuell bei 1,0741. Auch ganz aktuell wirkt die Tendenz eher weiter aufwertend für den Franken (wir haben aber keine Glaskugel). Dass die SNB kurzfristig ihre Zinspolitik ändert, ist kaum zu erwarten. Auch wird sie wohl kaum öffentlich konkret zu ihren Interventionen Stellung nehmen. Es geht bei der derzeitigen Franken-Aufwertung wohl eher darum, alles drum herum (Druck durch Schweizer Banken und die USA etc) zu interpretieren, und zu schauen was das für den Franken bedeuten könnte. Harte Fakten gibt es also nicht. Kommt eine Verschärfung im Handelskrieg hinzu oder sonst eine neue geopolitische Unsicherheit, könnte das den Run des Kapitalmarkts hin zum Franken noch verschärfen.

Euro vs Schweizer Franken seit 2015.

Kommentare lesen und schreiben, hier klicken

Könnte sein ,dass DT die CH unter Druck setzten will. Die sind nämlich gerade an der Evaluation von 2-3 neuen ARmeeflugzeugen. Am Schluss heisst es dann, die Schweizer kaufen den Amischrott u.werden dafür von der Liste gestrichen. Das ist doch schon die Taktik die er mit China anwendet.

Das heisst nicht Zuckerbrot u.Peitsche , sondern zuerst Peitsche u.wenn du spurst = vielleicht Peitsche weg!

Das Problem ist, in den Bergen müssen die Flieger steigen können u.nicht fallen.

Zur Manipulation: Ich erinnere mich noch an Dollarkurses von 2,80 zu Fr.Ch , heute ca.0,97

Also die Amis haben ca.280 % abgewertet in 30Jahren.DT hat Glück ,dass ich nicht entscheidend bin, ich würde russische Flugzeuge kaufen u.in der Schweiz zugleich einen Stützpunkt aufbauen.