FMW-Redaktion

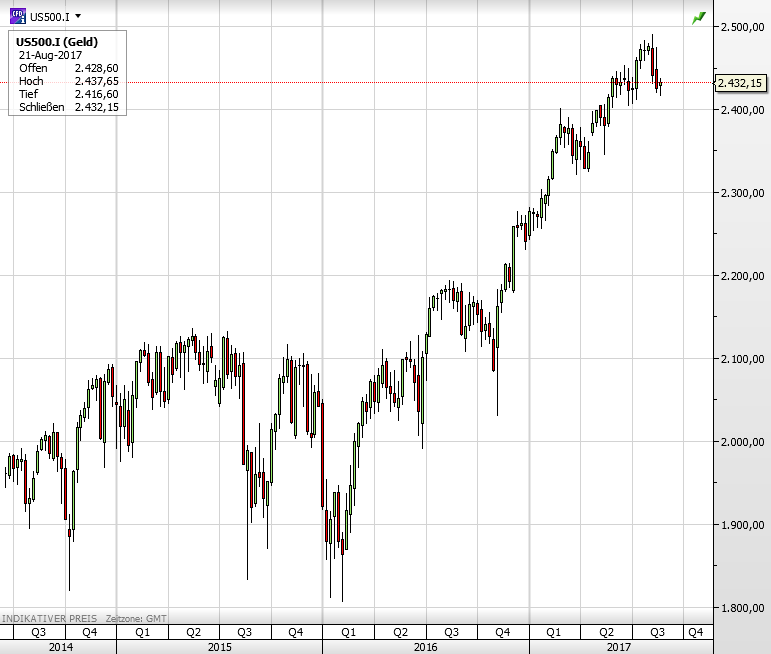

Sind die US-Aktienmärkte irrwitzig überteuert? Da gibt es solche und solche Meinungen. Wenn man nach dem KGV des S&P 500 geht, ist Folgendes festzustellen. Auf dem Höhepunkt des Platzens der Dotcom-Blase lag das KGV bei 46. Auf dem Höhepunkt der Finanzkrise 2008 lag es bei sagenhaften 116 Punkten. Das ist nachvollziehbar. Relativ schnell brachen die Unternehmensgewinne ein, in Relation gesehen viel stärker als die Aktienkurse fallen konnten.

Deswegen vergrößerte sich sprunghaft der Abstand von Gewinn pro Aktie zu Aktienkurs, was das KGV explodieren ließ. Als billig oder normal betrachtet man vielleicht ein Niveau von 10-15. Historisch gesehen hatte das KGV im Langfristvergleich mehrere Spitzen, die alle grob um das Niveau von 20 herum lagen. Das war der Fall in den Jahren 1933, 1946, 1961, und 1991. Und dazu gab es eben noch diese beiden vorher erwähnten Ausschläge nach oben.

Tiefpunkte gab es 1949 mit 6 Punkten, und 1980 mit 7. Jetzt aber liegt das KGV im S&P 500 bei 23 (Eurostoxx bei 19), also am oberen Ende des historischen Vergleichs, wenn man die Dotcom-Krise und die Finanzkrise 2008 ausklammert. Ist das teuer, überteuert, oder irrwitzig überteuert? Das ist wohl Ansichtssache. Irrwitzig überteuert jedenfalls sind die US-Aktienmärkte in den Augen von Roelof Salomons von Kempen Capital Management.

Er nahm dieses Wort jüngst bei CNBC in den Mund. Die Bewertungen seien auf breiter Front nicht nur teuer, sondern irrwitzig. Die Geldpolitik der Notenbanken habe alles (!) deformiert, und habe die Investoren die Risikokurve „hochgetrieben“. Sie hätten keine große Auswahl um ihre Portfolios zu diversifizieren von Aktien hin zu Staatsanleihen, da der globale Trend zur Straffung die Anleihekurse drücken werde. Es sei an der Zeit US-Aktien zu reduzieren, und nach Europa zu schauen, und das trotz des stärkeren Euro. Eine in den letzten Monaten öfters verlautbarte Meinung mit der Umschichtung Richtung Europa, wie wir erwähnen möchten!

Eine andere Sicht auf die Bewertung von US-Aktien hat der Vermögensverwalter GAM. Letzte Woche sagte man, dass die Gewinne der US-Unternehmen in Relation zum Bruttoinlandsprodukt immer mehr unhaltbar geworden seien. Die Gewinne seien getrieben durch ein Niedrighalten der Löhne. Es sei zuletzt kein Lohnwachstum entstanden. Für die Zukunft sehe man keine Möglichkeit für das Kapital die Arbeitskosten noch weiter zu drücken. Also, von der Betrachtungsweise her gesehen, sind die Gewinne der US-Unternehmen erst einmal ausgereizt? Keine Luft mehr nach oben?

Kommentare lesen und schreiben, hier klicken

Was hier nicht gesagt wird, ist das KGV der Anleihenmärkte… :D.

Wollen wir mal das sagenhafte KGV des Bufu ausrechen… ?

Nein, doch lieber nicht ?

Das da auf dem Anleihenmarkt ist noch viiel, viel wahnsinniger, als das was wir auf dem Aktienmarkt sehen .

Warum eigentlich ? >a ja darum, weil sich die Notenbanken sich beim Aktienmarkt nicht „einmischten“.

Und… was lernen daraus … ? Dreimal dürft Ihr raten… ;)

„Er nahm dieses Wort jüngst bei CNBC in den Mund. Die Bewertungen seien auf breiter Front nicht nur teuer, sondern irrwitzig. Die Geldpolitik der Notenbanken habe alles (!) deformiert, und habe die Investoren die Risikokurve „hochgetrieben“. Sie hätten keine große Auswahl um ihre Portfolios zu diversifizieren von Aktien hin zu Staatsanleihen, da der globale Trend zur Straffung die Anleihekurse drücken werde. Es sei an der Zeit US-Aktien zu reduzieren, und nach Europa zu schauen, und das trotz des stärkeren Euro. Eine in den letzten Monaten öfters verlautbarte Meinung mit der Umschichtung Richtung Europa, wie wir erwähnen möchten!“

Das stimmt nicht ! Europäpäische Aktien sind zu billig (weil die EZB nix macht), der ganze Markt kommt erst aus dem Kuddelmuddel heraus, sollte die EZB reagieren.

Wenn die EZB reagiert, erteilt sie dem Markt die „Freigabe“, mit anderen Worten : die Marktteilnehmer können sich streiten um Marktpreise wie sie wollen.

Nochmal : die EZB manipuliert immer noch die Anleihenmärkte,sie „verfälscht“ automatisch die anderen Märkte.

Hier zur Abwechslung ein paar bullishe Daten zum Dax in puncto allgemeiner Überbewertung. Die Dax-Konzerne haben im Q2-2017 39 Mrd.€ Gewinn gemeldet – Allzeithoch. Von 2015 bis 2017 sind die Gewinne um über 50% gestiegen, der Dax um gut 20%. Europäische Investoren halten derzeit 5,3% Cash, die höchste Rate seit 2003. Zahllose Fondsmanager/Vermögensverwalter reden derzeit in den Medien von einer gesunden Korrektur, die noch gut 4 Wochen anhalten könnte. Es klingt zwar absurd im Bärenlager – wohin könnte der Dax ausbrechen, externe Schocks ausgenommen?

Über das KGV des BuFu brauchen wir gar nicht zu reden.

Gruß

Die Aktienmärkte sind massiv überteuert, mindestens 10-15 % ! Und das die Geldpolitik der großen Notenbanken wesentliche Marktmechanismen außer Kraft gesetzt hat, das ist auch Tatsache. Zudem beschränkt sich die Vermögenspreisblase nicht nur auf die Aktien- sondern auch auf die Bondmärkte.