FMW-Redaktion

Die Snap-Aktie erlebte am 10. Mai zum ersten Mal nach ihrem IPO einen kräftigen Schock. Das erste Quartalsergebnis als börsennotiertes Unternehmen, und dann gleich eine derbe Enttäuschung für die Aktionäre. Man enttäuschte vor allem beim Nutzerwachstum. Die Gefahr ist wahnsinnig groß, das der gigantisch große Konkurrent Facebook auch mit der seiner Tochter Instagram die User wegschnappt. Da helfen nur Innovationen.

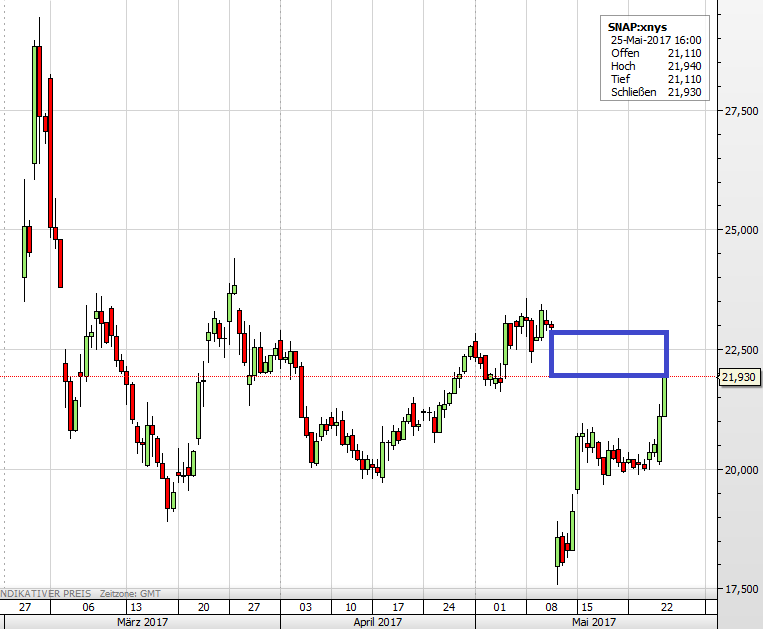

Die Aktie fiel vom 10. auf den 11. Mai (Chart) von 23 auf unter 18 Dollar, womit auf einen Schlag alle Gewinne nach der Erstausgabe der Aktie verloren waren. Aber dann tat sich Erstaunliches. Nach und nach kletterte die Aktie in den letzten zwei Wochen immer weiter nach oben. Und das ohne weltbewegende neue Nachrichten. Das kann im Grunde genommen nur Eines bedeuten.

Nach dem ersten Schock haben sich Anleger wieder beruhigt, und zunehmend steigen Käufer ein, die nach wie vor voll und ganz an die Snapchat-Story glauben. Gestern lag der Schlusskurs der Snap-Aktie bei 21,93 Dollar, womit die Lücke zum Zeitpunkt vor den Quartalszahlen nur noch 1 Dollar beträgt (blauer Kasten im Chart). Die Lücke (Gap) betrug direkt nach den Zahlen noch gut 5 Dollar oder 22%. Der Glaube ist also zurück. Gab es sonst keine Faktoren, die den Kurs bewegten?

Gut, es gab Analystenmeinungen. Die brachten aber inhaltlich wenig Neues. Am Dienstag gab es von der Investmentbank Drexel Hamilton die Bestätigung einer Kaufempfehlung, sowie die Bestätigung des eh schon vorhandenen Kursziels von 30 Dollar. Man glaube an mehr Nutzeraktivität durch neue Produkte. Eher negativ dürfte eine relativ frische Info vom Mittwoch einzustufen sein. Laut „digiday“ berichten diverse Manager von großen Werbeagenturen oder Werbekunden, dass Snapchat ihnen für Werbebuchungen im aktuellen laufenden Quartal massive Rabatte oder Gutschriften für folgende Werbebuchungen gewährt.

Was kann man daraus schlussfolgern? Snap versucht mit voller Kraft die Werbeumsätze vor allem im laufenden Quartal hochzubekommen, damit nach dem enttäuschenden 1. Quartal für das jetzige Folgequartal deutlich höhere Umsätze präsentiert werden können. Wer sich etwas auskennt, der weiß: Rabatte und Gutschriften haben langfristig immer negative Effekte, weil damit Einnahmen fehlen, und weil die Kunden sich außerdem an diese günstigeren Preise gewöhnen, und man sie in Zukunft schwer dazu bewegen kann die eigentlich höheren Standardpreise zu bezahlen. So ähnlich ist es ja auch bei Autos oder im Lebensmitteleinzelhandel.

Ein sehr gutes Beispiel lieferte auch die Dauer-Rabattschlacht beim deutschen Baumarkt Praktiker, wo man sich mit ständigen Rabatten sein eigenes Grab schaufelte. Ganz kurzfristig kann man damit vielleicht den Umsatz pushen für ein Quartal – aber danach wird es vielleicht schon schwierig. Positiv wäre bei Snap zu bewerten, dass anscheinend von Snapchat selbst produzierter Content derzeit gut anzukommen scheint.

Aber im Großen und Ganzen gibt es fundamental keine Änderungen, die den Wiederanstieg der Aktie seit dem 11. Mai rechtfertigen. Da bleibt eben nur die Euphorie oder die Hoffnung der Anleger in die Innovationskraft der Firma. Man muss konstant Facebook davonlaufen, und nach deren Aufholaktionen wieder etwas Neues erfinden. Der Markt scheint momentan daran zu glauben.

Die Snap-Aktie seit ihrem IPO am 1. März.

Kommentare lesen und schreiben, hier klicken

Es reizt mich, bei Snap eine (wenn auch klein dimensionierte) Shortposition zu eröffnen. Es sind allerdings noch 3 Monate bis zu den nächsten Earnings. Viel Zeit zum Einpreisen von reichlich irrationaler Phantasie. Vielleicht kauf ich in den kommenden Monaten schrittchenweise OTM Puts in steigende Kurse hinein.