FMW-Redaktion

Wir hatten es heute früh im Videoausblick schon angesprochen. Die Tech-Aktien kommen derzeit ins Taumeln. Der Markt scheint (ohhh Wunder) zu merken, dass die Bewertungen einiger Aktien nichts mit der Realität zu tun haben. Ganz vorne bei dieser Betrachtung liegt natürlich die Aktie von Tesla. Hier ein Überblick über vier der großen US-Techaktien.

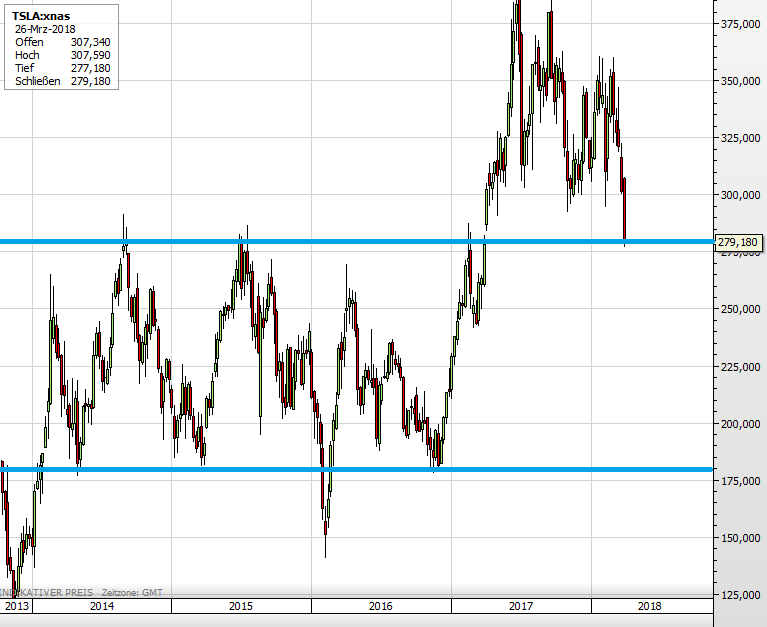

Tesla

Tesla hatte in den letzten 12 Monaten vier Mal die große Unterstützung bei 300 Dollar getestet, zuletzt diese Woche. Am Montag hatten wir darüber noch berichtet, ob die Aktie diesmal erneut diese Marke halten und nach oben abprallen kann. Heute zwei Tage später kann man sagen: Nein, diesmal ist die Tesla-Aktie nach unten durchgebrochen – ein klarer Bruch im Chart. Gestern Abend schloss die Aktie bei 279,18 Dollar, ein Tagesverlust von 8,22% – dazu dann nachbörslich die Abstufung von Tesla-Anleihen durch Moody´s.

Aus charttechnischer Sicht (Chart seit Ende 2013) liegt die Aktie derzeit genau auf dem 280 Dollar-Niveau (obere blaue Linie), wo es in den letzten Jahren drei Hochs gab. Prallt die Aktie hier nicht nach oben ab, ist erstmal Luft bis auf die zweite Linie bei 180 Dollar, ein Tief aus dem Jahr 2016. Das soll nur eine grobe charttechnische Orientierung sein. In der Tesla-Aktie gilt mehr als bei allen anderen Aktien: Alles ist möglich!

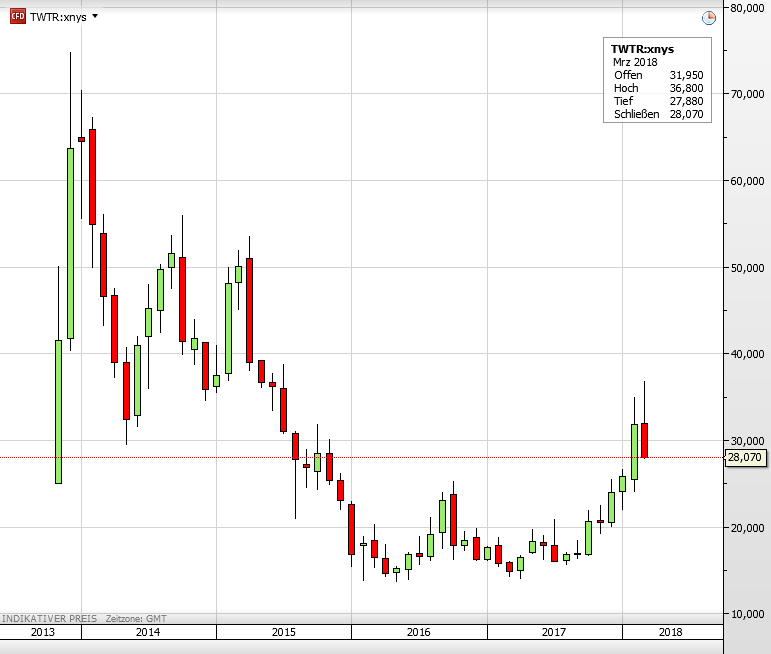

Die Aktie von Twitter hat gestern 12% an Wert verloren. Ein heftiger Absturz. Einerseits sind am Dienstag Befürchtungen geäußert worden, dass neben Facebook auch bei Twitter ein Datenschutz-Skandal anstehen könnte (durch durch den Short-Seller Citron geschürt wurden). Und Twitter hat jüngst neben Google und Facebook auch bestätigt, dass man Krypto-Werbung verbannt. Das wird Werbeumsatz kosten! Die Aktie (Kursverlauf seit dem Börsengang 2013) hat sich völlig anders entwickelt als die großen Tech-Konzerne. Lange Zeit ging es bergab. Aber dank der jüngsten Quartalszahlen, wo es erstmals einen echten Gewinn gab, ging es wieder bergauf. Diese Euphorie könnte aktuell einen Knick bekommen. Den Kursverlauf retten könnte derzeit nur ein gutes Quartalsergebnis bei der nächsten Verkündung (wohl im Mai), und das Ausbleiben eines Datenschutzskandals.

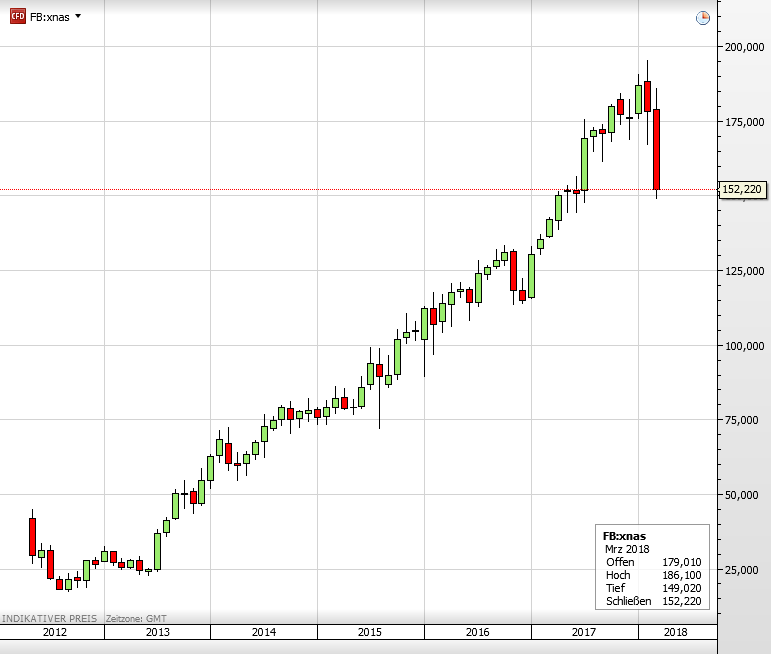

Die Aktie von Facebook kannte im Chart seit dem Börsengang 2012 nur eine Richtung. Der aktuelle Absturz bricht diesen Aufwärtstrend ganz eindeutig. Hier könnte erstmal etwas mehr Luft nach unten sein. Die nächsten Quartalsergebnisse könnten aber zeigen, dass es nur eine kleine Zahl von Nerds, Politikern und Firmenbossen ist, die sich von Facebook abgewendet haben. Wenn Facebook massenhaft weiter wächst (vor allen in Schwellenländern), könnte man damit die Abwanderungen der Nutzer in entwickelten Ländern kompensieren. Bisher konnte Facebook mit seinen Zahlen immer abliefern. Also, man schreibe die Aktie noch nicht zu früh ab. Shorties, die jetzt auf den völligen Absturz hoffen, könnte nach den nächsten Quartalszahlen ein Debakel erleben!

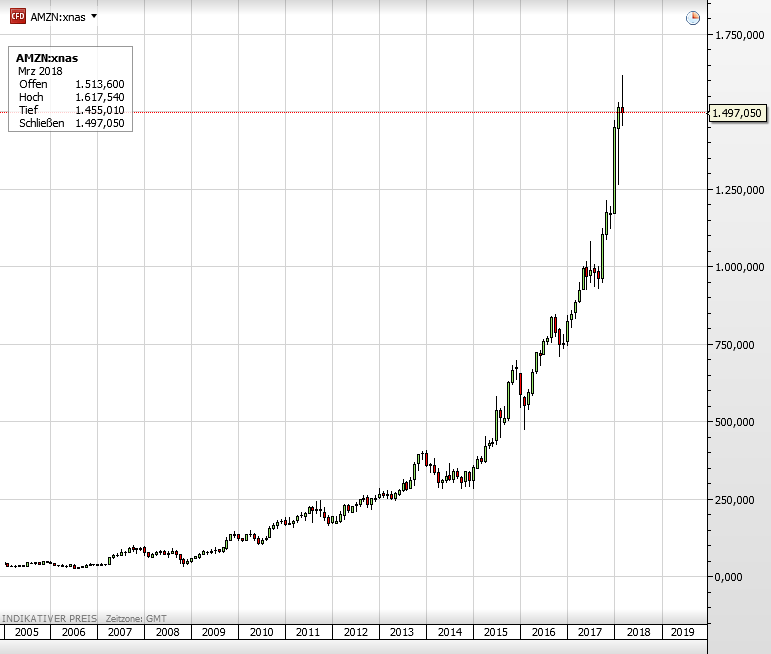

Amazon

Die Amazon-Aktie (im Chart seit 2005) hat einfach eine unglaubliche Entwicklung hingelegt. Im Langfristchart ist der jüngste Absturz immer noch kaum zu erkennen. Die Aktie hat gestern mit -3,78% „noch“ moderat verloren. Seit ihrem Allzeithoch bei 1618 Dollar vor zwei Wochen ist sie bis jetzt auf 1497 Dollar zurückgekommen. Charttechnisch gesehen kann sie sich noch oben halten. Aber von der Fallhöhe und Überbewertung her ist die Amazon-Aktie der heißeste Kandidat für einen überraschenden drastischen Absturz. Das kann passieren, muss aber nicht.

Alle vier Aktien haben ihre eigenen Stories. Aber letztlich wären sie bei einem weiteren Marktabsturz auch voll mit im Sog fallender Märkte. Das sollte man nie vergessen, wenn man nur auf die einzelne Aktie guckt!

Kommentare lesen und schreiben, hier klicken