FMW-Redaktion

Die Schweizerische Nationalbank (SNB) hat heute ihre Hauptversammlung abgehalten. SNB-Präsident Thomas Jordan hat in dem Zusammenhang eine Rede gehalten, in der er mehrere Aspekte angesprochen hat – unter anderem die Geldpolitik. Wohin also mit dem Schweizer Franken, lautet für viele Forex-Trader die große Frage. Wir zitieren hierzu Herrn Jordan:

Um für angemessene monetäre Bedingungen zu sorgen, setzen wir unsere expansive Geldpolitik fort. Sie beruht zum einen auf dem Negativzins, den wir auf den Sichtguthaben erheben, die Banken und andere Finanzmarktteilnehmer bei uns halten. Zum anderen sind wir weiterhin bereit, bei Bedarf am Devisenmarkt zu intervenieren. Beide Massnahmen sind unverändert notwendig, denn die Situation ist nach wie vor fragil. Zwar hat der Devisenmarkt eher wenig auf die jüngsten Börsenturbulenzen reagiert. Die Lage

an den Finanzmärkten und damit die monetären Bedingungen für die Wirtschaft können sich aber rasch wieder verschärfen. Eine solche Verschärfung ist im gegenwärtigen Umfeld nicht erwünscht. Zwar bewegt sich die Teuerung nun im Bereich, den die Schweizerische Nationalbank (SNB) mit Preisstabilität gleichsetzt. Auch die Auslastung der Wirtschaft hat sich weiter erholt. Die Inflation ist aber immer noch tief und der Inflationsdruck trotz der expansiven Geldpolitik weiterhin gering. Eine Straffung der monetären Bedingungen zum jetzigen Zeitpunkt wäre verfrüht und würde die positive Wirtschaftsdynamik deshalb unnötig aufs Spiel setzen.

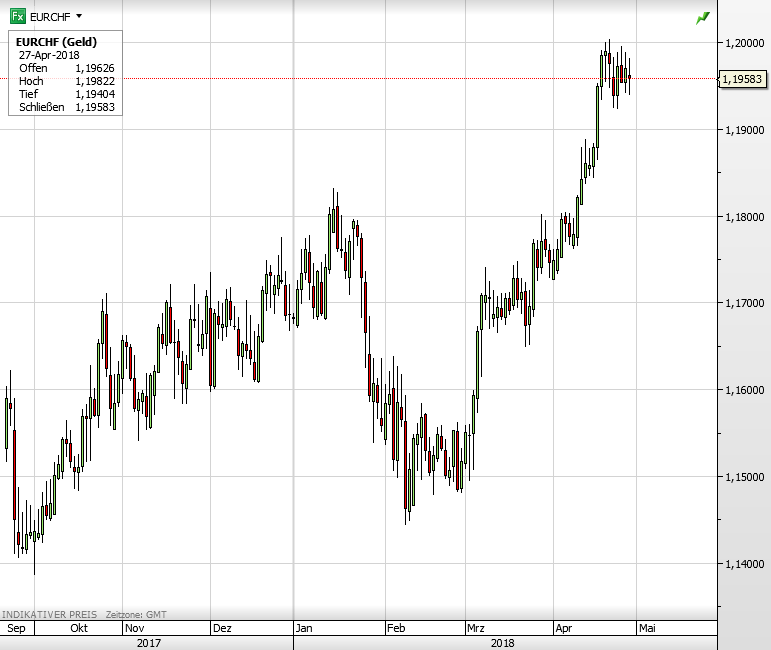

Also, es gibt erst einmal keine Änderung bei Zinsen und Interventionen am Devisenmarkt. Das hatte Jordan zuletzt schon klar gestellt, aber heute hat er es eben vor Publikum widerholt. Euro vs Schweizer Franken kratzt jetzt seit einigen Tagen an der 1,20-Marke und notiert aktuell bei 1,1955. Geht es bald nachhaltig über die 1,20? Dass die EZB derzeit ebenso wenig Anstalten für eine Zinswende macht, könnte dem entgegenstehen.

Euro vs Schweizer Franken seit Oktober 2017

Bankenregulierung in der Schweiz

Jordan betonte in seiner Rede, dass die Schweizerische Bankenaufsicht in keinster Weise in die Interna oder Organisationsstruktur von systemrelevanten Banken eingreife. Das kann man als nette Formulierung für eine ziemlich lasche Bankenregulierung ansehen, so meinen wir. Von daher sei es ihm wichtig, dass die Banken stabil da stehen – wohl nach dem Motto: Solange ihr (die Banken) eine gesunde Kapitalbasis aufweist und eure Risiken im Griff habt, könnt ihr ansonsten machen was ihr wollt. Hauptsache ihr belastet die Steuerzahler nicht mit Rettungskosten. Das Schweizer Finanzsystem sei nun, 10 Jahre nach der Finanzkrise, deutlich widerstandsfähiger, so Jordan. Zitat auszugsweise:

In der Schweiz hat der Bankensektor eine grosse volkswirtschaftliche Bedeutung. Dabei spielen leistungsfähige und international aktive Banken eine wichtige Rolle. Eine Zerschlagung systemrelevanter Banken läge deshalb nicht im Gesamtinteresse der Schweiz. Umso wichtiger ist es, dass diese Banken genügend robust sind. Deshalb sieht die Schweizer Regulierung höhere Eigenkapitalpuffer für systemrelevante Banken vor als die im internationalen Regelwerk festgehaltenen Mindestanforderungen. Diese höheren Anforderungen dürfen aber nicht einseitig als Kostentreiber betrachtet werden. Ein robustes Bankensystem ist ein wesentlicher Standortvorteil im internationalen Wettbewerb, und damit nicht nur aus Sicht der Finanzstabilität wünschenswert, sondern auch aus Sicht der Banken selbst. Die Schweiz hat zudem einen schlanken Regulierungsansatz gewählt, der weder in das Geschäftsmodell noch in die Organisationsstruktur der Banken aktiv eingreift.

Zehn Jahre nach der Finanzkrise hat die Widerstandskraft des Schweizer Bankensystems deutlich zugenommen. Nun gilt es, die Umsetzung der Regulierung konsequent abzuschliessen. Selbstverständlich müssen die Behörden auch in Zukunft die Regulierung immer wieder auf Wirksamkeit und Kosten überprüfen. Die neue Bankenregulierung verringert die Wahrscheinlichkeit und das Ausmass einer Finanzkrise deutlich. Gleichzeitig wird die Schweizer Regulierung auch das „Too big to fail“-Problem lösen. Alles in allem dürfte sich die so erhöhte Widerstandskraft des Bankensektors positiv auf die Wirtschaftsentwicklung und den Wohlstand auswirken.

SNB-Präsident Thomas Jordan. Foto: SNB/P. von Ah

Kommentare lesen und schreiben, hier klicken

Herr Jordan von der SNB wird immer öfter sehr heftig kritisiert. Die Massnahmen stossen bei vielen Fachleuten vermehrt auf unverständnis. Aber wer versteht schon auch die völlig perverse Situation der Problemverschleppung mit Nullzinsen und Billigstkrediten etc. in Europa, die durch die EZB zwangsweise über alle Länder Europas ungefragt durchgesetzt wird.