Das große Bankensterben in Deutschland geht immer weiter. Und das strotz Brexit. Ja genau. Aber was hat der Brexit mit den Banken zu tun? Nun, in den letzten Jahren haben zahlreiche Banken mit Sitz in London verkündet Niederlassungen in der EU zu gründen, damit sie nach dem Brexit nicht den Marktzugang zum EU-Binnenmarkt verlieren. Vor allem Frankfurt und Paris erhofften sich dadurch einen großen Zulauf an Banken, die ihre Zelte zumindest zu kleinen Teilen dort neu aufschlagen wollen. Aber die Statistik zeigt, dass die Anzahl der ausländischen Banken in Deutschland jüngst sogar leicht rückläufig ist. Also nix da mit Frankfurt als großer Profiteur des Brexit? In der Szene ist es kein Geheimnis, dass es viele Institute dank englischer Sprache und niedrigen Steuern nach Dublin verschlägt. Die Barkow Consulting hat aktuell Zahlen veröffentlicht. Hier im Wortlaut:

Hauptursache für das Minus bei den Privatbanken sind die in Deutschland aktiven Auslandsbanken. Ihre Anzahl ging nämlich trotz (oder vielleicht gerade wegen?) des Hin und Hers um das Brexit-Referendum 2019 deutlich zurück. Die im Januar 2019 von der Finanzaufsicht berichteten Lizenz- und Geschäftserweiterungsanträge von 45 Instituten lässt sich so zumindest in der Statistik noch nicht feststellen.

Till Krueger: „Die erhoffte Dynamik bei der Zahl ausländischer Institute hat sich bislang nicht in der Statistik niedergeschlagen. Diese Entwicklung ist durchaus für den Einen oder Anderen überraschend und dürfte den hohen Erwartungen mit Blick auf den Finanzplatz Deutschland vielleicht einen Dämpfer versetzen. Es ist aber auch möglich, dass sich die entsprechenden Anträge noch zeitverzögert in der Bankenstatistik auswirken werden.“

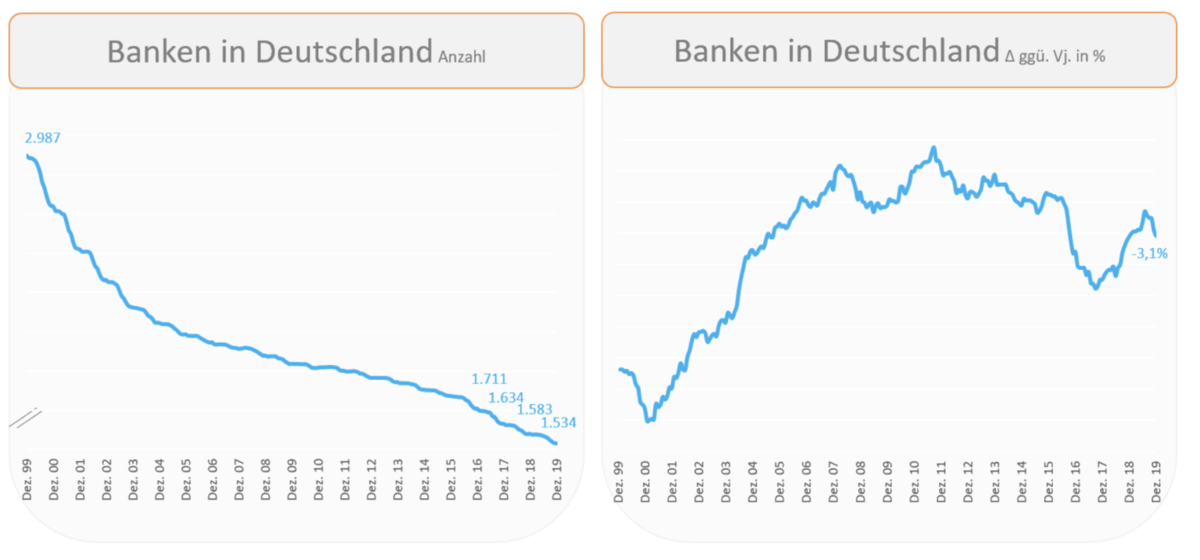

Die Anzahl aller Banken in Deutschland geht weiter zurück, und die Rate des Rückgangs scheint sogar wieder zuzunehmen. Zitat Barkow Consulting (entscheidend ist die Grafik links):

Die Zahl aller Kreditinstitute in Deutschland ist 2019 um weitere 3,1% ggü. dem Vorjahr zurückgegangen. Damit hat sich die Verlangsamung im Konsolidierungstrend 2018 (minus 2,9%) nicht fortgesetzt. Vielmehr hat der seit Beginn der Statistik im Jahr 1957 anhaltende Schrumpfungsprozess wieder etwas Fahrt aufgenommen. Allerdings ist der vorläufige Tiefpunkt 2017, als mit minus 4,7% fast jedes 20. Kreditinstitut geschlossen worden war, noch nicht wieder erreicht worden.

Dr. Wolfgang Schnorr: „Der seit Jahrzehnten ungebrochene Konsolidierungstrend im deutschen Bankensektor wird immer wieder von zyklischen Ausschlägen überlagert. So hat sich nach dem temporären Höhepunkt 2017 das Konsolidierungstempo 2018/19 besonders im Sparkassen- und Genossenschaftssektor deutlich abgeschwächt. Eine derartige Atempause ist zumal angesichts des hohen und zeitintensiven Integrationsaufwands bei Zusammenschlüssen/Übernahmen von Banken durchaus plausibel. Tatsächlich aber dürfte die Konsolidierungsnotwendigkeit im deutschen Bankgewerbe sogar weiter spürbar gestiegen sein. Das spiegelt sich nicht zuletzt sowohl in der kontinuierlichen Ertragserosion im aktuell wie absehbar schwierigen Umfeld als auch in dem starken Innovationsdruck durch Fintechs wider. Vor diesem Hintergrund lassen sich aus der Statistik erste Anzeichen für einen Umschwung hin zu einer wieder beschleunigten Bankenkonsolidierung ableiten. Es ist schon heute absehbar, dass bei einem unveränderten Konsolidierungstempo sich die Gesamtzahl der Banken in Deutschland bis zum Jahresende innerhalb von zwei Dekaden mehr als halbiert haben wird.“

Kommentare lesen und schreiben, hier klicken