Die Zuversicht Trumps, den Handelskrieg zu gewinnen

Donald Trump und seine Berater wie Peter Navarro wiederholen es immer wieder: China habe bei einem Handelskrieg megr zu verlieren, weswegen man eben auch glaubt, diesen Handelskrieg zwingend gewinnen zu müssen. Aber die USA und damit Trump haben zwei wesentliche Achillesversen – und beide hängen iindirekt miteinander zusammen: die stark steigende Verschuldung der USA und die Rally an der Wall Street. Sollten etwa die US-Aktienmärkte vor den US-Zwischenwahlen im November stark einbrechen, dürfte Trump und die Republikaner Schwierigkeiten haben, diese Wahlen zu geinnen. Und verlieren Trump und die Republikaner diese Wahl, wird wiederum ein Amtsenthebungsverfahren gegen Trump viel wahrscheinlicher.

Einer der zentralen Treiber für die Rally an der Wall Street waren (und sind noch) bekanntlich die Aktienrückkäufe der US-Unternehmen, die das Angebot an Aktien verknappten und dementsprechend die Aktienkurse steigen ließen. Diese Aktienrückkäufe waren besonders attraktiv, weil die dafür in Kauf genommene Neuverschuldung aufgrund der jahrelangen Nullzinsen nicht weh tat. Nun aber hebt die Fed schrittweise die Zinsen, was Aktienrückkäufe auf Pump unattraktiver macht. Mithin hat also die Nullzinspolitik der Fed erheblichen Anteil an der Inflationierung der US-Aktienmärkte, aber das Volumen der Aktienrückkäufe dürfte perspektivisch fallen.

Gleichzeitig reduziert die US-Notenbank Fed ihre Bilanzsumme, sprich sie läßt gekaufte Anleihen auslaufen und kauft keine Neuen mehr. Damit fällt faktisch der jahrelang bedeutendste Käufer von US-Staatsanleihen weg – und das zu einem Zeitpunkt, in dem sich die Verschuldung der USA massiv erhöht. Diese Neuverschuldung wiederum erfolgt über die Ausgabe von frischen Staatsanleihen, die die USA alleine in diesem Jahr im Volumen von 1,4 Billionen Dollar emittieren werden. In den Folgjahren erwartet das US-Finanzministerium, dass diese Summe von 1,4 Billionen jährlich noch übertroffen wird. Und wenn die Fed nicht mehr diese Anleihen kauft, muß sie jemand anders kaufen.

Wer kauft die US-Schulden?

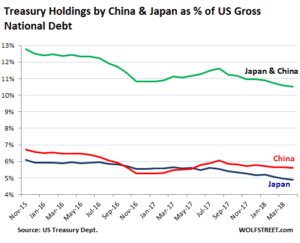

Bekanntlich sind China und Japan die beiden größten ausländischen Halter von US-Staatsanleihen – aber ihr Bestand an US-Staatsanleihen ist insgesamt leicht rückläufig, besonders der Bestand Japans an US-Staatsanleihen (hier die aktuellen Bestände ausländischer Halter):

(Grafik: wolfstreet.com; durch anklicken vergrößern)

Da die Ausländer in der Summe ihre Bestände an US-Staatsanleihen nicht oder nicht wesentlich erhöhen, gleichzeitig aber das ausstehende Volumen an US-Staatsanleihen immer größer wird aufgrund der stetig steigenden Neuverschuldung, müssen also Amerikaner selbst in die Bresche springen, wenn auch die Fed nicht mehr kauft.

Insgesamt haben die USA ausstehende Staatsanleihen im Volumen von gut 15 Billionen Dollar. Ausländer halte davon ca. 40% (gut sechs Billionen), amerikanische Institutionen wie die Fed gut 15% (2,4 Billionen, Tendenz wegen der Bilanzreduzierung rückläufig), und (nichtstaatliche) amerikanische Personen oder Firmen halten davon knapp über 44% (ca. 6,8 Billionen). Letztere sind also faktisch der größte Gläubiger des US-Staates: Pensionsfonds, Anleihefonds, amerikanische Privatpersonen etc.

Wenn das Volumen an ausgebebenen US-Staatsanleihen aufgrund der immer höheren Verschuldung steigt, die Fed als Käufer aber ausfällt und die Ausländer ihren Bestand nicht erhöhen, müssen also die Amerikaner selbst diese Schulden kaufen. Aber Schulden kann nur kaufen, wer Geld „übrig“ hat, wer also gespart hat und dieses gesparte Geld dann wiederum nutzt, um US-Schulden (im Gegenzug für ein Renditeversprechen) zu kaufen.

Es ist der amerikanische Sparer, stupid!

Mithin brauchen die Amerikaner also Ersparnisse – und zwar immer mehr davon, wenn die Fed als Käufer ausfällt und die Ausländer ihre Bestände nicht erhöhen oder sogar reduzieren. Je mehr Ersparnisse der Amerikaner aber erforderlich sind, um die Neuverschuldung zu stemmen, umso weniger davon wird in die Aktienmärkte fließen oder auf andere Weise (in die Wirtschaft) investiert werden. Das bedeutet: je höher die neue Verschuldung der USA, umso mehr Esparnisse der Amerikaner werden davon absorbiert, umso weniger davon wird in die Aktienmärkte und in die US-Wirtschaft als Investition fließen. Beides ist eine geradezu ideale Grundlage für eine Rezession!

Klar: China könnte massiv US-Staatsanleihen verkaufen, wird das aber wohl nicht tun, weil man sich damit selbst schadet (weil die Anleihen, die im Bestand verbleiben, dadurch an Wert verlieren). Es ist also vor allem der amerikanscihe Sparer, der jetzt die US-Schulden über Pensionsfonds oder Anleihefonds kaufen muß – je mehr das aber der Fall ist, desto weniger Geld bleibt wiederum für den Konsum übrig. Und da die US-Wirtschaft zu 70% auf Binnenkonsum beruht, droht eben perspektivisch eine Rezession.

Faktisch finanzieren also durchschnittliche Amerikaner die Wunschvorstellungen Trumps nach dessen Motto: höher, schneller, weiter. Die Frage ist nur, wie lange der amerikanische Sparer sich das noch leisten kann..

Kommentare lesen und schreiben, hier klicken

Naja, der US-Sparer könnte auch schlicht umschichten und z.B. weniger Aktien kaufen. Außerdem können Konsum und Ersparnisse natürlich auch gleichzeitig steigen (also in absoluten Beträgen, nicht Spar- und Konsumquote). Zudem muss berücksichtigt werden, dass die Spar- und Konsumquoten natürlich nicht gleichmäßig über die Einkommensschichten verteilt sind. Außerdem gilt, dass China damit weniger den Konsum finanziert – dafür müsste der Bestand schließlich wachsen – sondern das bestehende Leistungsbilanzdefizit der USA gegenüber China.

Tatsächlich aber kein triviales Problem und bisher wenig Anzeichen dafür, dass Trump auch nur ansatzweise richtig handelt: Das Defizit im Bundeshaushalt steigt und das Leistungsbilanzdefizit ist konstant.

„Insgesamt haben die USA ausstehende Staatsanleihen im Volumen von gut 15 Billionen Dollar.“

Hm, ich sehe hier USD 17,085 Bio. ausstehende Staatsanleihen auf Bundesebene und USD 21,132 Bio. in Summe über alle staatlichen Ebenen.

@tm

Genau so ist es. Die USA haben immer noch einen großen Vorteil. Auch wenn der US-Dollar so ganz langsam seine Vormachtstellung verliert, bleibt doch festzustellen: Der US-$ ist mit 62% nach wie vor die Weltleitwährung, gefolgt vom € mit 20% und dem ¥ mit 5%. Damit dominiert er als Währung im Zahlungsverkehr und als Reservewährung. Allein der Ölhandel hatte bisher ein jährliches Volumen von 14 Bio. $, dazu kommen noch die anderen in Dollar fakturierten Rohstoffe. Wenn es in der Weltwirtschaft kracht, wohin wird das Kapital wohl „noch“ fliehen? Damit dürfte es den Amerikanern im Krisenfall nicht schwer fallen, Käufer für neue Staatsanleihen zu finden – wenn der Zins hoch genug ist. Als Alternative bliebe der Euroraum, in dem es im Rezessionsfall sicher kaum Zinsen gibt. Und Deutschland wäre als stabiler Hafen viel zu klein für die Geldströme. Dann sind 2,5 – 3% für US-Kurzläufer für internationale Anleger sicher eine Parkmöglichkeit. Auch wenn es mir persönlich nicht gefällt, weil D. Trump für diesen Vorteil nichts kann, an der Finanzierung neuer US-Schulden wird es nicht scheitern.

Gruß

Ich wollte eigentlich eher darauf hinaus, dass es zahlreiche Staaten schaffen, ganz ohne Weltwährung höhere Leistungsbilanzdefizite zu finanzieren. Also ja, Zustimmung, der USD dominiert weiterhin die Weltwährungsreserven und den Welthandel, aber offenbar ist das nicht so wichtig, wie es gerne gemacht wird. Australien etwa weist seit 1975 ohne Unterbrechung, Quartal für Quartal, Leistungsbilanzdefizite auf und das ist offenbar keinerlei Problem, obwohl wohl niemand dem Australdollar den Status einer Weltwährung geben möchte.

Wenn relativ mehr Anleihen auf den Markt kommen bei weniger Käufer,

dann steigen die Zinsen – vielleicht doch wieder auf 4 Prozent plus X.

Dies könnte das Risiko der Gewinnermittlung nach der Differenzmethode deutlich reduzieren.

@ Wolfgang M. Im Grossen Ganzen einverstanden,

–aber die Weltwährung Dollar ist am bröckeln , China möchte auch schon Öl in der eigenen Währung handeln.

– vor einigen Jahren hat sich die USA bei höherem Dollar verschuldet u.mit der Abwertung Schulden entwertet.

– Jetzt könnte das Spiel kehren u.die jetzige Neuverschuldung steigt mit dr Aufwertung des Dollars

Die heutige Diskussion über Defizite der USA u.dessen Finanzierung berücksichtigt auch nicht , dass nach der Steuersenkung diese Defizite noch beträchtlich steigen.