In einem Punkt treffen die jüngsten Verbalattacken von Trump in Richtung Fed voll ins Schwarze: der Staatsfinanzierung. Noch am 1. Mai tönte der Fed-Chef Jerome Powell auf der Pressekonferenz nach der damaligen Zinssitzung, dass die US-Staatsschulden für die Entscheidungsfindung der US-Notenbank keine Rolle spielen würden. Diese und ähnliche Aussagen von Fed-Offiziellen sind der Versuch, ein gigantisches Problem zu marginalisieren – entgegen der Faktenlage, wie die neuesten Daten aus dem US-Finanzministerium heute zeigen werden.

Trump kennt die Zahlen und legt den Finger in die Wunde

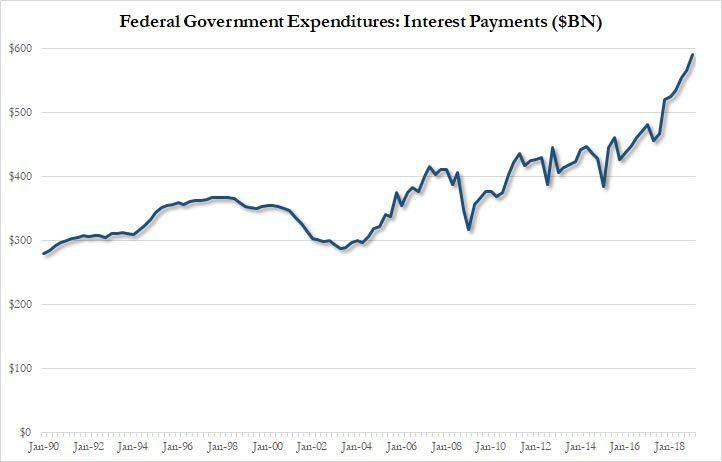

Heute findet nicht nur die viel beachtete EZB-Zinssitzung statt, sondern auch die Veröffentlichung der mindestens ebenso bedeutsamen Haushaltszahlen für die US-Bundesregierung. Die Zahlen, die das Ministerium von Steven Mnuchin vorlegen wird, kennt Trump mit Sicherheit schon, was ihn wohl gestern erneut zu einem Twittersturm gegen die Fed veranlasste. Stimmen nämlich die Vorabschätzungen der Rechnungsprüfer vom Congressional Budget Office (CBO) dann wird dass Haushaltsdefizit am Ende des Fiskaljahres zum 30. September nur ganz knapp unter der Marke von 1 Billion Dollar liegen. Für das in Kürze startende neue US-Fiskaljahr 2019/2020 wird mit einem Defizit von 1,2 Billionen US-Dollar gerechnet. Trump regen in diesem Zusammenhang besonders die explodierenden Zinskosten auf, die nicht nur wegen des Defizits, sondern auch wegen der Zinssteigerungen der Fed von Oktober 2018 bis August 2019 um 48 Mrd. US-Dollar zugelegt haben.

Zinsausgaben der US-Bundesregierung (Quelle: The Department Oft The Treasury, Zerohedge).

Trump, die Fed und die Wahrheit

In Sachen Realitätseinschätzung, da hat Trump ebenfalls recht, lag die US-Zentralbank tatsächlich meistens „hinter der Kurve“. So ist z. B. ihre Fähigkeit, den Wirtschaftssubjekten Orientierung in Sachen Konjunkturzyklus zu geben, stark unterausgeprägt. Ihre Fähigkeit, Rezessionen vorherzusagen ist gleich null. So kamen die Fed-Gouverneure auf der besagten Zinssitzung Ende April/Anfang Mai auch zu dem Schluss, dass ihre abwartende Haltung in Sachen Geldpolitik angemessen und ausgewogen sei, sich die US-Wirtschaft nur in einer „weichen Delle“ befände und die einzigen negativen wirtschaftlichen Einflüsse aus dem Ausland kämen.

Nichts davon hat sich im Nachhinein als wahr herausgestellt. Bekanntlich geht der Handelskrieg faktisch vom Weißen Haus aus, also von amerikanischen Fiskalpolitikern aus den USA und nicht aus dem Ausland.

Natürlich verfügt die US-Notenbank entgegen der Behauptung von Trump über genug Manpower und Sachverstand, um die Lage nüchtern und realistisch einschätzen zu können. Gleichwohl wird jedes Wort von Fed-Offiziellen weltweit auf die Goldwaage gelegt und kann zwischen Crash und Hausse entscheiden. Deshalb kann man von ihnen auch nicht die Wahrheit erwarten. So auch beim Thema US-Staatsschulden und deren Einfluss auf die Geldpolitik.

Doch das könnte in Zukunft noch sehr problematisch werden, wenn das Vertrauen in die Fed und damit den US-Dollar immer weiter erodiert, weil sie lügen muss. Dass Trump darauf keine Rücksicht nimmt, ist ein riesiges Problem für die Verbalakrobaten aus 1850 K Street in Washington, DC.

Fazit

Nichts jagt der amerikanischen Finanzelite und Donald Trump selbst mehr Schauer über den Rücken, als das Eingeständnis, dass auch die USA den Weg der Japanisierung gehen und dass die Weltleitwährung US-Dollar damit als unangefochtene Nummer eins das gleiche Schicksal erleidet, wie die US-Wirtschaft selbst: Man wird sich den obersten Podestplatz in Zukunft zumindest teilen müssen.

Doch das bedeutet auch, auf viele Annehmlichkeiten, die mit dem jetzigen Weltwährungsprivileg einhergehen, einzubüßen. Das schlimmste aller Szenarien für die Fed wäre, am Ende selbst noch das verhasste Gold kaufen zu müssen, um den Dollar als Reservewährung attraktiv zu halten, nachdem auch dieser sukzessive seinen Zins und seine globale Dominanz verliert. Viele Staaten, u. a. China, Russland und die Türkei, schichten gerade massiv in Gold um, um sich vom US-Dollar zentrischen Finanzsystem zu emanzipieren.

Das aggressive Vorgehen der USA auf politischer, wirtschaftlicher und militärischer Ebene durch Druck, Erpressung, Sanktionen, Strafzölle und Verbannung (Huawai etc.) mit dem Ziel, sich Konkurrenten vom Leib zu halten, erzielt damit immer mehr die gegenteilige Wirkung.

Kommentare lesen und schreiben, hier klicken

Fed und Gold KAUFEN ?

Das kann ja richtig teuer werden :-)

Boese Schelme behaupten die haetten in der Vergangenheit (zu) viel von ihren Lagerbestaenden verkauft.

Wenn sich das im Chart wiederspiegelt kommt fuer viele Freude auf !!!

Ich kann mir gut vorstellen, dass es zu einem bestimmten Zeitpunkt eine klare Entscheidung geben wird bzgl. klassischem Gold oder kryptobasiertem Ersatz.

Und natürlich kann man hier nur spekulieren, aber ich würde dann doch auf Gold setzen.

Sollte sich die Fed und in dem Zuge auch die Menge der anderen Zentralbanken auf dieselbe Seite schlagen, würde nicht nur Gold extrem an Wert gewinnen sondern gleichzeitig auch alles was Krypto ist, massiv in den Keller gehen. Wahrscheinlich bleiben nur noch die smart contracts übrig.