Von Claudio Kummerfeld

Was die Türkei betrifft, kann man sagen Präsident Erdogan definiert Zinsen und Inflation völlig neu. Wirtschaftliche Zusammenhänge werden in einen ganz neuen Kontext gesetzt.

Türkei: Präsident Recep Tayyip Erdogan

Foto: Prime Minister Office / Wikipedia (CC BY-SA 2.0)

Türkische Lira

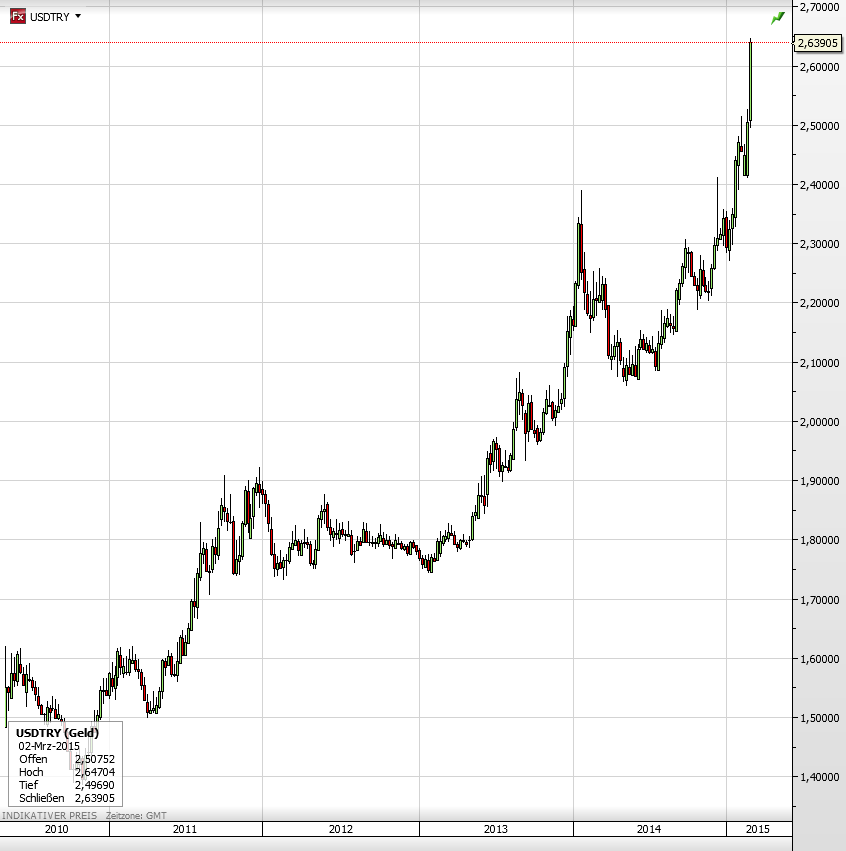

In den letzten Tagen trugen unsere Artikel mehrmals Überschriften wie „Neue Allzeittiefs in der türkischen Lira“ etc. Denn in der Tat wertet die türkische Lira immer weiter ab. Im Chart (USDTRY) erkennt man den drastischen Anstieg des US-Dollar in den letzten 5 Jahren, also umgekehrt den Absturz der türkischen Lira.

Eine ganz neue Wirtschaftstheorie

Laut aktuellen Zahlen der türkischen Notenbank lag die Inflation in der Türkei im Februar bei 0,71%, was die Inflation um 0,31% auf eine jährliche Inflationsrate von 7,55% hochzieht. Und das ist die offizielle Zahl! Der niedrige Ölpreis kann kaum gegen die Inflation arbeiten, da die Lira gegen den Dollar (Öl notiert in Dollar) so dramatisch abgewertet hat. Die Notenbank sagte hierzu am 03.03.2015:

The ongoing cautious monetary policy along with prudent fiscal and macroprudential policies are having a favorable impact on inflation, especially on inflation excluding energy and food (core inflation indicators). In this regard, the Committee anticipates that core inflation will continue to decline. Moreover, lower level of commodity prices, particularly oil, continue to support disinflation. However, the recent volatility in oil prices and exchange rates might limit the support provided by energy group to disinflation. Meanwhile, food prices may see some volatility, especially in unprocessed food, due to weather conditions.

Präsident Erdogan behauptet man solle die Zinsen senken um die Konjunktur zu unterstützen (so weit so gut) – gleichzeitig könne man mit niedrigeren Zinsen auch die Inflation bekämpfen. Das ist eine ganz neue Art der Wirtschaftstheorie, um es mal vorsichtig auszudrücken. Markus Fugmann nannte diese Logik eine “ vorsichtig formuliert unorthodoxe Theorie“. Denn, um mal konkret zu werden: Die Wirtschaftstheorie wie auch die Praxis zeigt überall auf dem Planeten: Ein hoher Leitzins senkt die Inflation, da Unternehmen bei teuren Zinsen weniger Kredite nachfragen und Verbraucher auch weniger Konsumentenkredite bei Banken aufnehmen. Niedrigere Zinsen haben genau den gegenteiligen Effekt.

Türkei mit Schuldenproblem

Die Schuldenprobleme in der Türkei verschärfen sich aufgrund des gigantischen Handelsbilanzdefizits. Dadurch ist die Volkswirtschaft als Ganzes nämlich auf Kapitalzuflüsse aus dem Ausland angewiesen. Durch möglichst niedrige Zinsen für die Verbraucher und Unternehmen will Erdogan die „interne“ Kreditblase am Laufen halten. Details über Inflation, Zinsen oder Wirtschaftstheorie interessieren da wohl nicht wirklich. Mit der Abschwächung der türkischen Lira – eine Folge vor allem der Verbalinterventionen Erdogans – sollte die Inflation wohl wieder anziehen, weil die Importe teurer werden.

Erdogan und die Notenbank

Dies hat vor allem damit zu tun, dass der Glaube in die Verlässlichkeit der Türkei gegenüber internationalen Investoren in den letzten Tagen massiv zurückgegangen ist. Hauptverantwortlich hierfür sind vor allem die jüngsten Aussagen von Präsident Erdogan. Erst vor Kurzem hatte Erdogan erneut die Notenbank scharf kritisiert und unterstellt, sie handle im Auftrag fremder, antitürkischer Mächte. Der türkische Wirtschaftsminister Nihat Zeybekci hatte Vertreter der Notenbank zum Rapport einbestellt. Zeybekci kritisierte – wie Erdogan auch und vermutlich in dessen Auftrag – dass die Notenbank die Zinsen zu zögerlich senke. Erdogan sagte auch über Notenbankchef Basci „wenn er mit seinen Pflichten nicht zurechtkommt, würde er dafür zur Verantwortung gezogen“. Er warf Basci auch schon vor, die Zinsen zu hoch zu halten – und damit die Inflation anzuheizen. Dass der Effekt eigentlich genau umgekehrt ist… geschenkt. Notenbankchef Basci senkt die Zinsen, aber in den Augen von Erdogan nicht schnell genug. Basci aber weiß, dass die Inflation immer noch viel zu hoch ist. Aus einer Notenbank-Veröffentlichung vom 24.02.2015 hierzu:

Overnight Interest Rates: Marginal Funding Rate has been reduced from 11.25 percent to 10.75 percent, the interest rate on borrowing facilities provided for primary dealers via repo transactions has been reduced from 10.75 percent to 10.25 percent, and borrowing rate has been reduced from 7.5 percent to 7.25 percent, The Committee anticipates that the core inflation will continue to decline.

Laut eines Berichts des Magazins „Trend“ aus Februar hat die Staatsanwaltschaft in Ankara Notenbankchef Basci angeklagt, weil er „mit seiner Geldpolitik den Menschen in der Türkei schwere finanzielle Schäden zufügen würde“. Potenzielle Strafe: 2 Jahre Gefängnis. Ob der Staatsanwalt politisch handelt oder instrumentalisiert ist? Die Türkei ist ein Rechtsstaat und die Justiz unabhängig. Von daher reine Spekulation! Nur so viel dazu: Einem Notenbankchef Gefängnis anzudrohen, nur weil er Zinsen nicht schnell genug senkt… das ist ja kein Verbrechen – wenn überhaupt könnte man theoretisch sagen der Herr Basci ist inkompetent, oder hat keine Ahnung von Ökonomie, aber ein Verbrechen? Eine unabhängige Notenbank in der Türkei sieht jedenfalls anders aus. Und eines der Dinge, vor der ausländische Investoren wirklich Angst haben, ist eine politisch beeinflusste Notenbank.

–

–

–

–

Quelle: Central Bank of the Republic of Turkey

Kommentare lesen und schreiben, hier klicken

Erdogan macht genau das, was die EZB auch macht nur mit umgekehrtem Vorzeichen aber mit der gleichen ideologieschen Grundhaltung: De- & /Inflationsbekämpfung durch Manipulationsversuche mittels abstruser Geldpolitik.

Beides wird schief gehen, denn die Märkte werden es auf Dauer richten.

Im Juni sind in der Türkei Parlamentswahlen. Erdogan und seine AKP Kompanen haben wohl Angst, dass ihnen die Wirtschaftlichen Probleme der Türkei den angestrebten Wahlsieg vereiteln könnten. Der Finanzmarkt dürfte inzwischen Angst haben, welche Änderungen die AKP nach den Wahltag so alles durchdrückt.

Erdogan verbreitet diese Art von kruden Verschwörungstheorien nicht erst seit Anfang 2015, sondern das schon sehr lange. Ansonsten ist die Türkei auch kein Land mehr zu Investieren, weil Erdogan den IS Terroristen in der Türkei ruheräume geschaffen hat um gegen Assad zu kämpfen. Eher früher als später werden die IS Anhänger Politische Mitspracherechte in der Türkei einfordern und bekommen. Die haben ihre eigenen Vorstellungen von Wirtschaft.

Dieser Wisch wird alle Jahre wieder aufgewärmt und mit geänderten Vorzeichen als Seriös-anmutend, ohne nennenswerte Belege, verkauft. Mit Augen Malerei und Selbstbetrug hat noch niemand etwas erreicht. Die Deutschen Medien sind voll von diesen Artikeln. Die AKP hat 9 Wahlsiege in folge vorzuweisen und eine Ökonomie die Jährlich ein Wachstum von ca. 5-6 % hat, ist die These mit plötzlichem Crash weit hergeholt. Denn mit der SOFT-Power Strategie (Geopolitik) und der Globalen Positionierung (Die Türken kommen wieder!) und andere wichtige Faktoren muss man sich viel mehr um -“ the collapse of european union „sorgen.

Träum weiter

Mehr Hintergründe zu Erdogans Wirtschaftstheorien:

http://www.al-monitor.com/pulse/originals/2015/03/turkey-economy-conflicting-views.html#

Erdogans Wirtschaftstheorien werden demnach von seinen engen Berater Bulut entworfen. Dieser Bulut ist einer, der hinter alles und jenen eine Verschwörung gegen die Türkei des Erdogan sieht.