Ende letzter Woche wertete die türkische Lira bereits ab. Grund dafür waren Äußerungen von Präsident Erdogan. Die „geopolitische Schlagzahl“ (unsere Wortkreation) wurde erhöht. So drohte er einerseits der EU damit die bislang aufgrund eines Deals mit Brüssel zurückgehaltenen Flüchtlinge eben nicht mehr zurückzuhalten, so dass dann deutlich mehr Flüchtlinge über Griechenland in die EU kommen sollten. Und Erdogan deutete an, dass er für die Türkei Atomwaffen anschaffen wolle, da man ihm (vereinfacht ausgedrückt) von Seiten des Westens bestimmte Waffensysteme vorenthalte.

Türkische Lira im Fokus von Erdogan und Zentralbank

Jetzt zum Beginn der neuen Woche darf man auf neue Äußerungen von Präsident Erdogan zurückschauen, die er am Wochenende getätigt hat. Dabei rückt die Zinsentscheidung der türkischen Zentralbank an diesem Donnerstag den 12. September in den Mittelpunkt. Man bedenke: Ende Juli hatte die Zentralbank den Leitzins um satte 4,25% auf 19,75% gesenkt. Danach wurde das Führungspersonal der Zentralbank vollständig „entkernt“ und durch Erdogan-treue Notenbanker ersetzt. Und nun? Präsident Erdogan spricht davon, dass der Zinssatz bald auf einen einstelligen Wert fallen werde, und das zügig.

Also von jetzt 19,75% gut weitere 10% Senkung? Aber wie schnell genau? Wie Erdogan in einer Fernsehansprache sagte, würden große Zinssenkungen gleichzeitig eine rückläufige Inflation bedeuten. Darf man davon ausgehen, dass die neu eingesetzten Notenbanker in Ankara sich stark an dem orientieren werden, was Präsident Erdogan vorgibt? Aber werden sie wirklich diese Woche den Leitzins halbieren, von 19,75% auf unter 10%? Puhhhh, das wäre echt der Hammer bei immerhin noch 15% Inflationsrate!

Wie hoch fällt die Zinssenkung aus?

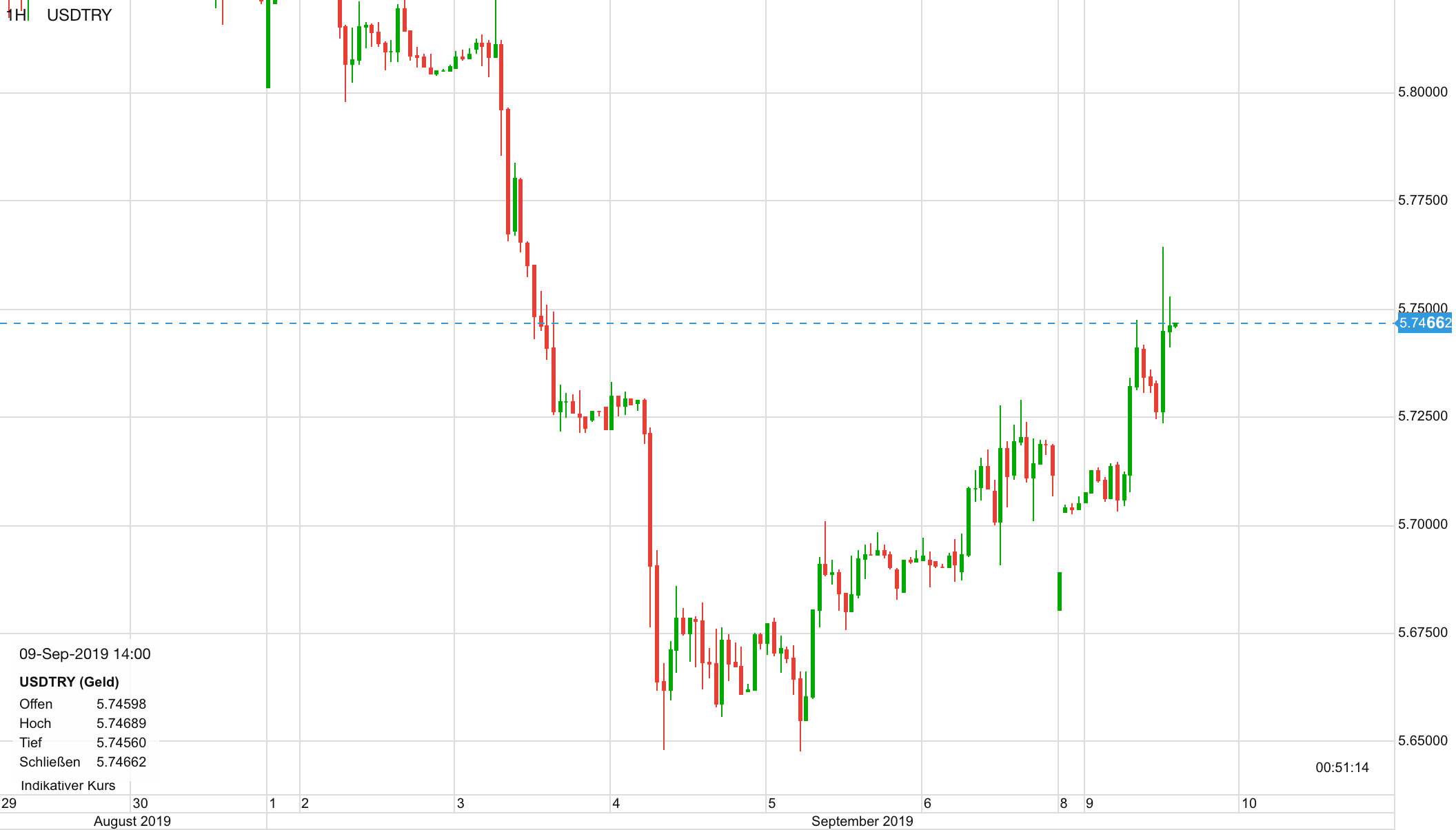

Laut der regierungsfreundlichen Zeitung Sabah erwarte man unter Berufung auf nicht identifizierte Analysten eine Zinssenkung am Donnerstag von 2,50%. Oder doch viel kräftiger? Gleich satte 10%, wie man es aus Erdogans Worten ableiten kann? Eigentlich kaum vorstellbar. Wie auch immer. Der nächste Donnerstag wird abseits von der fast gleichzeitig verkündeten Entscheidung der EZB verdammt spannend für den türkischen Kapitalmarkt! Der folgende Chart zeigt US-Dollar vs Türkische Lira seit dem 29. August. Vom Tief letzten Donnerstag bei 5,64 geht es bis jetzt nach oben auf 5,76 im Hoch heute Mittag (aktuell 5,75) . Es handelt sich also um eine Abwertung der Lira. Bei diesen Äußerungen von Präsident Erdogan könnte man zurückhaltend formuliert sagen, dass der Rückgang für die türkische Lira von Freitag Abend bis jetzt noch sehr moderat ausfällt. Donnerstag wird der Tag der Tage!

Kommentare lesen und schreiben, hier klicken