FMW-Redaktion

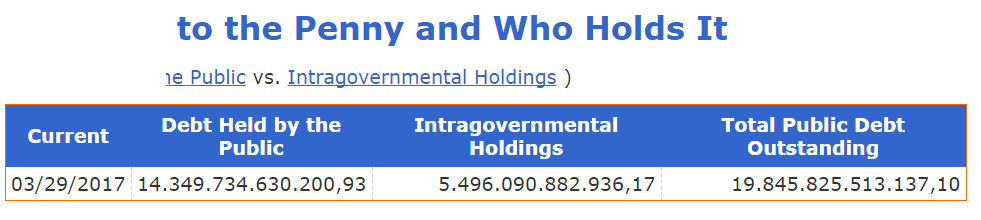

Das Budget-Büro des US-Kongresses „CBO“ (Congressional Budget Office) ist nicht das selbe, aber im Groben vergleichbar mit dem Bundesrechnungshof in Deutschland. Eine staatliche Einrichtung, die relativ unbeeinflusst Finanzdaten analysiert und Prognosen abgibt. Ganz aktuell liegt die neueste Prognose über die Entwicklung der US-Staatsschulden vor. Hierbei darf man nicht verwechseln, was analysiert wird. Der gesamte Schuldenstand der USA liegt bei fast genau 20 Billionen US-Dollar (105% des US-BIP). Das CBO betrachtet in seiner Analyse nur die Schulden der Bundesregierung exklusive des Teils, der von staatlichen Einrichtungen (zum Beispiel der Federal Reserve) gehalten wird. Die folglich von privaten Gläubigern gehaltenen US-Schulden liegen bei aktuell bei 77% des US-BIP (14,3 von 19,8 Billionen Dollar Gesamtschulden). Halb ernst, halb scherzhaft könnte man jetzt sagen die Notenbank müsste doch nur möglichst viel der Gesamtschulden aufkaufen, dann bleiben die Schulden nach dieser Betrachtungsweise auch zukünftig schön niedrig…

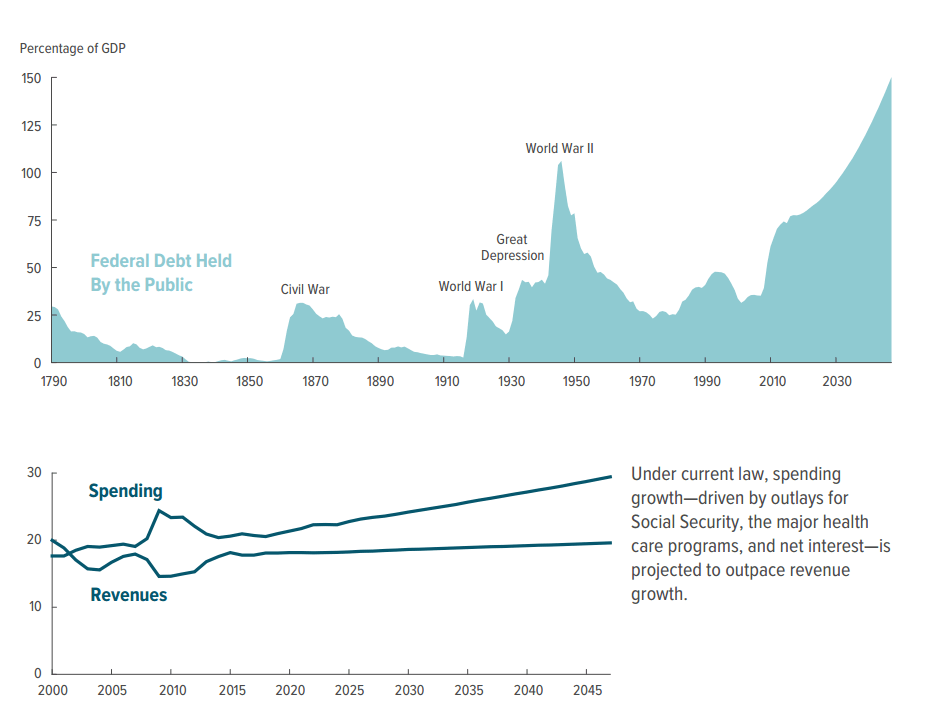

Das CBO prognostiziert, dass diese 77%-Staatsverschuldung der USA, die aktuell auf dem höchsten Niveau seit kurz nach dem 2. Weltkrieg liegt, sich aufgrund der Budget-Defizite der US-Bundesregierung drastisch ausweiten werde. Also nur die Schulden, die die Öffentlichkeit hält, würden demnach in den nächsten 30 Jahren von 77% auf 150% des US-BIP steigen, wenn sich bei der Ausgabenpolitik der Regierungen bis dahin nichts ändere. Letztes Jahr ging man für die nächsten 30 Jahre noch von 146% aus. Das ist nach unserer Meinung nicht unrealistisch, denn in der Tat sind die jährlichen Defizite katastrophal. Das für 2017 erwartete Defizit soll von 2,9% auf 9,8% im Jahr 2047 steigen. Dieses prognostizierte Defizit hatte man letztes Jahr noch bei 8,8% gesehen.

Das Problem sieht das CBO einerseits in der enormen Zinslast, die vom Budget mit finanziert werden muss, und andererseits in den steigenden Sozialausgaben. Da die Zinslast nicht verhandelbar ist, wären Kürzungen bei den Sozialausgaben denkbar, oder eben eine Steigerung der Einnahmeseite (Steuern). Die Grafik zeigt sehr gut im historischen Vergleich seit der Staatsgründung der USA den Anstieg der Verschuldung durch den 2. Weltkrieg, und danach die Entspannung der Lage. Zuletzt sieht man aber die Explosion mit der Projektion für die Zukunft. Man darf auch nie vergessen, dass ab einem gewissen Niveau die Zinslast immer stärker durchschlägt. Irgendwann muss man deswegen bei den Ausgaben für Sonstiges immer drastischer sparen.

Darunter sieht man in der folgenden Grafik, wie die Spanne zwischen Ausgaben und Einnahmen immer weiter auseinander driftet. Die Ausgaben laufen den Einnahmen immer weiter davon. Zuletzt hatten sich beide kurz nach der Jahrtausendwende auf dem selben Niveau befunden. Dazu schreibt das CBO klipp und klar, dass nach aktueller Rechtslage die Ausgabenseite der Einnahmenseite immer weiter davonlaufe aufgrund der steigenden Kosten für Sozialausgaben, Gesundheitsprogramme und Zinszahlungen für bereits existierende Schulden. Die steigenden Gesundheitskosten lägen auch an der alternden Bevölkerung.

„Under current law, spending growth—driven by outlays for Social Security, the major health care programs, and net interest—is projected to outpace revenue growth.“

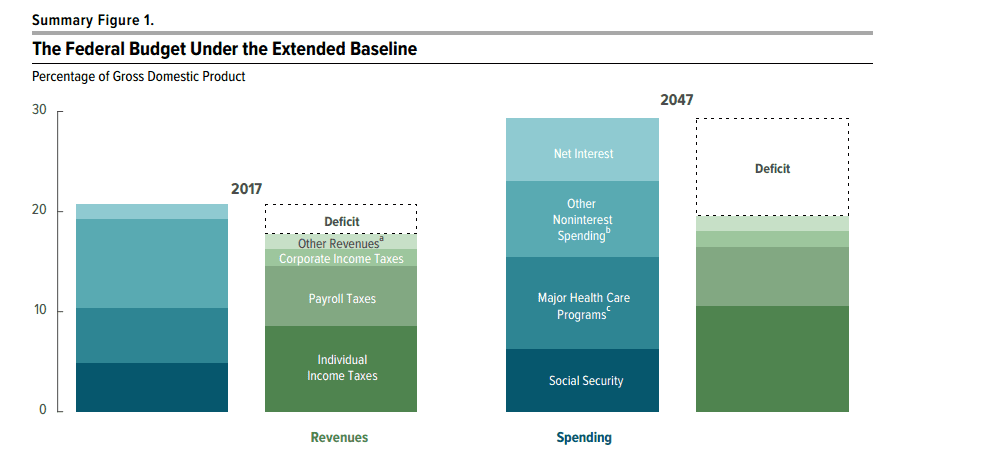

Der Vergleich zwischen 2017 und prognostiziert 2047.

Wer es etwas mehr im Detail mag, hier auszugsweise der Originalwortlaut vom CBO:

Why Are Projected Deficits Rising?

In CBO’s projections, deficits rise over the next three decades—from 2.9 percent of GDP in 2017 to 9.8 percent in 2047—because spending growth is projected to outpace growth in revenues (see Summary Figure 1). In particular, spending as a share of GDP increases for Social Security, the major health care programs (primarily Medicare), and interest on the government’s debt. Much of the spending growth for Social Security and Medicare results from the aging of the population: As members of the baby-boom generation age and as life expectancy continues to increase, the percentage of the population age 65 or older will grow sharply, boosting the number of beneficiaries of those programs.

In addition, growth in spending on Medicare and the other major health care programs is driven by rising health care costs per person, which are projected to increase more quickly than GDP per capita (after the effects of aging and other demographic changes are removed). CBO projects that those health care costs will rise—although more slowly than they have in the past— in part because of the effects of new medical technologies and rising personal income. The federal government’s net interest costs are projected to rise sharply as a percentage of GDP for two main reasons.

The first and more important is that interest rates are expected to rise from their current low levels, making any given amount of debt more costly to finance. The second reason is the projected increase in deficits: The larger they are, the more the government will need to borrow. Mandatory spending other than that for Social Security and the major health care programs—such as spending for federal employees’ pensions and for various income security programs—is projected to decline as a percentage of GDP, as is discretionary spending. (Mandatory spending is generally governed by provisions of permanent law,

whereas discretionary spending is controlled by annual appropriation acts.) The projected decline in discretionary spending stems largely from the caps on discretionary funding that are set in law for the next several years.

The modest projected growth in revenues relative to GDP over the next three decades is attributable to increases in individual income tax receipts. Those receipts are projected to grow mainly because CBO anticipates that income will rise more quickly than the price indexes that are used to adjust tax brackets. As a result, more income will be pushed into higher tax brackets over time. Combined receipts from all other sources are projected to decline as a percentage of GDP.

Quelle: CBO

Kommentare lesen und schreiben, hier klicken