Noch im Mai hatte Fed-Chef Powell geleugnet, die Verschuldung der USA hätte Einfluss auf die Geldpolitik der US-Notenbank. Seine jüngste Rede vor dem Kongress rückt den großen Weißen Elefanten nun verstärkt in den Fokus und weist den Weg für die zukünftige US-Geldpolitik.

US-Notenbank Fed lernt von der Bank of Japan

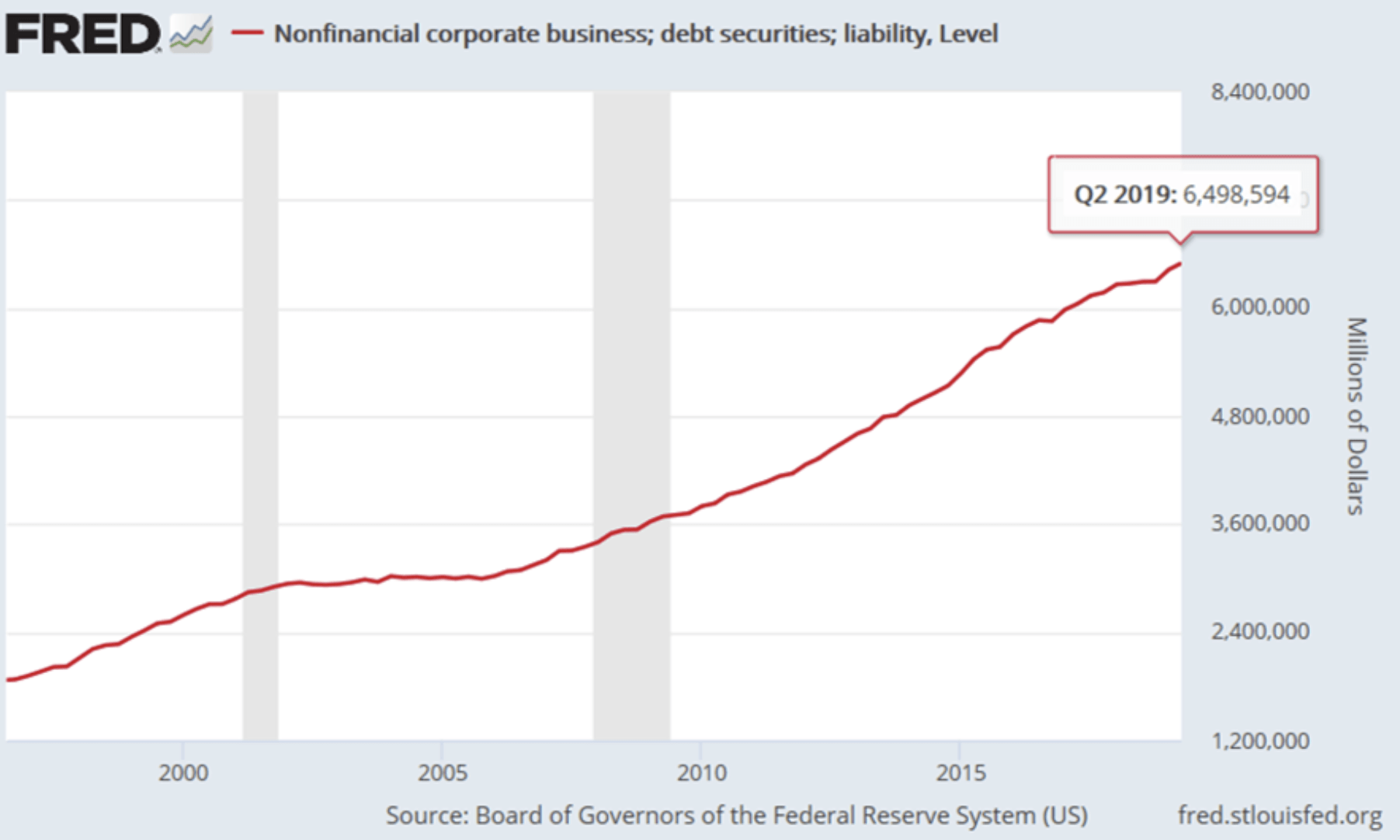

Bereits mehrfach hatte der Präsident der US-Notenbank, Jerome Powell, neben den konjunkturellen Risiken, die er vor allem im Ausland verortet, auch die historisch hohe Verschuldung der US-Unternehmen adressiert. So auch gestern wieder in seiner Rede vor der turnusmäßigen Anhörung vor dem US-Kongress. Mit 6,5 Billionen US-Dollar per ultimo Juni 2019 (letzte verfügbare Daten) stehen die US-Unternehmen außerhalb des Finanzsektors sowohl in absoluten Zahlen als auch im Verhältnis zum US-Bruttoinlandsprodukt auf Rekordniveau in der Kreide. Doch diese Verschuldung von Corporate America ist nicht die Folge von wachstumstreibenden Investitionen – das frische Fremdkapital wurde bei den Kapitalgesellschaften hauptsächlich dazu verwendet, eigene Aktie zurückzukaufen und in den US-Unternehmen die laufenden Rechnungen und Zinsen zu bezahlen. Die Zombifizierung der US-Ökonomie ist zwar in einem früheren Stadium als in Europa und v. a. Japan, wo die Bank of Japan mittlerweile den kompletten Staatshaushalt aus der Notenpresse finanziert, aber dieser Prozess schreitet auch im Land der einst unbegrenzten Möglichkeiten dynamisch voran. Gesamtverschuldung der US-Unternehmen außerhalb des Finanzsektors:

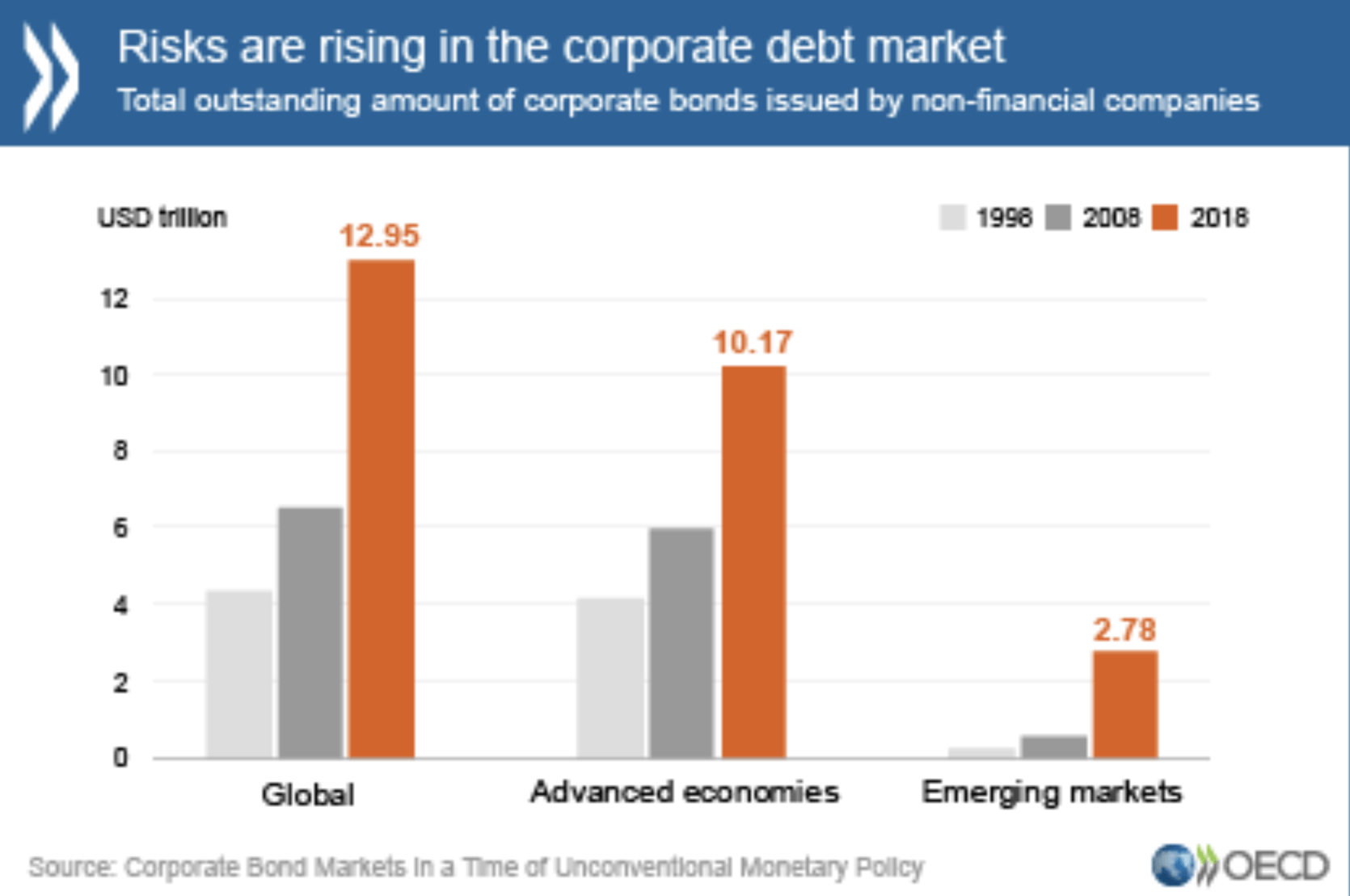

Und was für die Verschuldungssituation in den USA und in anderen entwickelten Volkswirtschaften gilt, das gilt auch für die Schwellenländer-Ökonomien (Emerging Markets):

Uncle Sam mitten in der Schuldenspirale

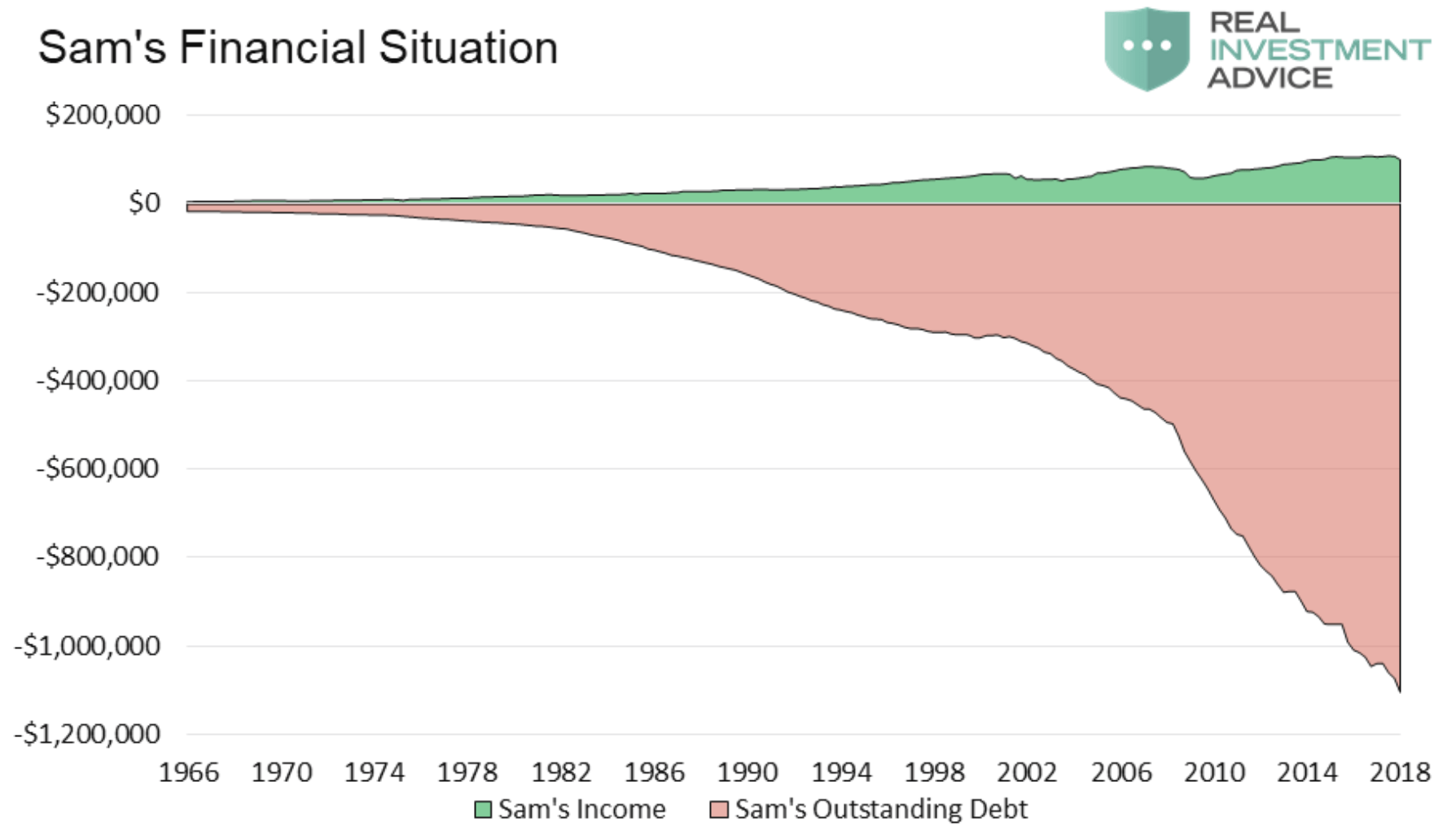

Bei den US-Staatsschulden (Uncle Sam´s Debt), die gerade erst die Marke von 23 Billionen Dollar überschritten hat, sieht das Bild nicht weniger dramatisch aus: Stagnierenden bis rückläufigen Einnahmen der Bundesregierung stehen explodierende Ausgaben gegenüber, was in einem atemberaubend schnellen Defizitaufbau und explodierenden Zinskosten resultiert. Noch im Fiskaljahr 2017/2018 lag das US-Budgetdefizit bei 860 Mrd. US-Dollar. Im vergangenen Fiskaljahr stieg es um 16 Prozent auf über 1 Billion US-Dollar an. Für das laufende Fiskaljahr bis Ultimo September 2020 rechnet der US-Bundesrechnungshof (CBO) mit einem Defizitanstieg um signifikante 30 Prozent auf dann 1,3 Billionen US-Dollar.

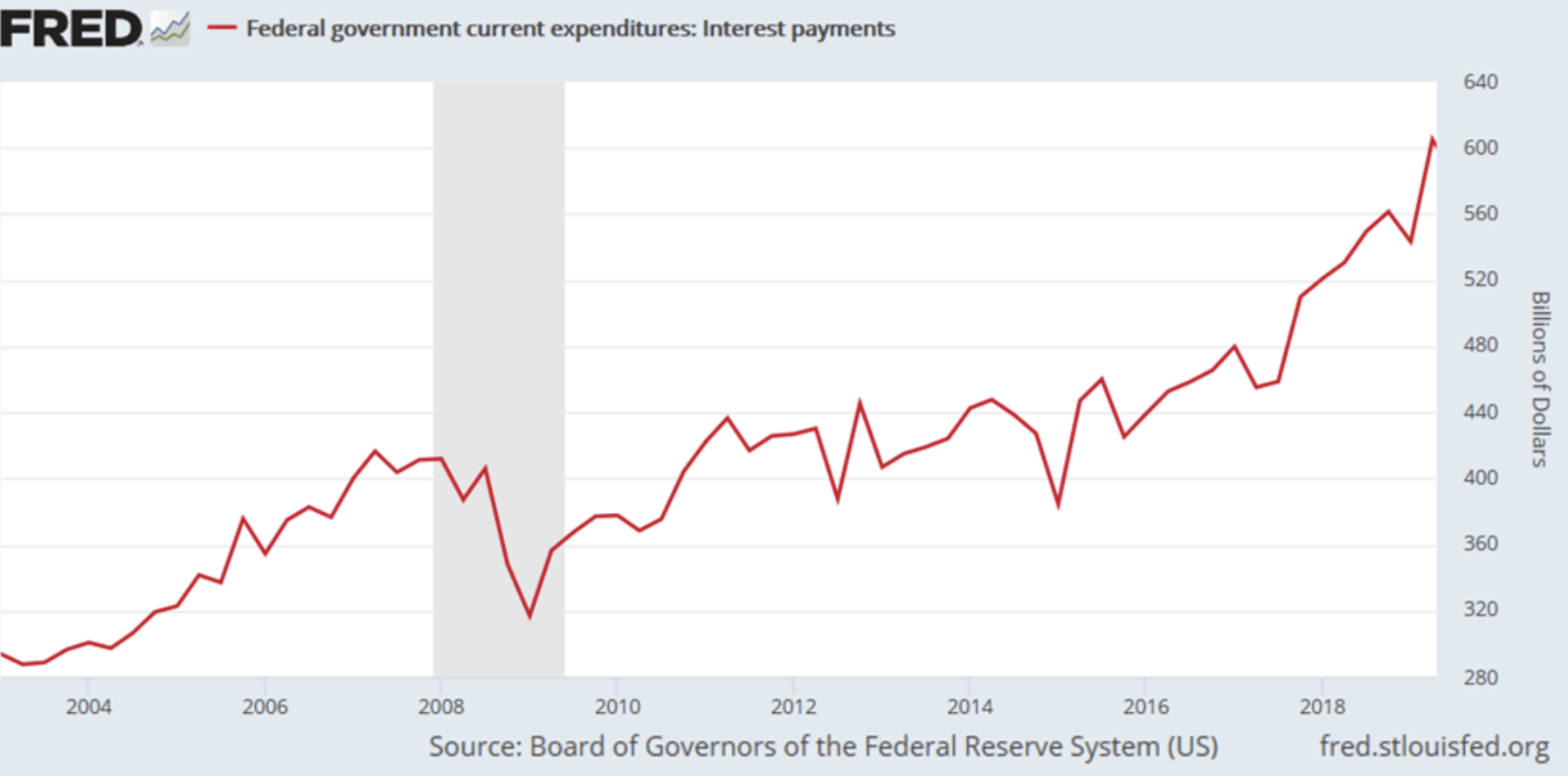

Bereits jetzt drückt die US-Bundesregierung eine Zinslast von 600 Mrd. US-Dollar jährlich, die sich nur dank der erneuten Zinssenkungen und Rückgänge der Renditen am Kapitalmarkt auf hohem Niveau stabilisieren kann.

Noch im Jahr 2015 betrugen diese Zinskosten mit 229,15 Mrd. US-Dollar nur gut die Hälfte. Der Anteil am Gesamtbudget betrug lediglich 6,03 Prozent. Im Fiskaljahr 2017/18 stieg der Anteil der Zinskosten bereits auf 7,6 Prozent und im letzten Fiskaljahr auf 9 Prozent des Gesamtbudgets. Die Neuverschuldung im aktuellen Fiakslajahr entspricht, gemäß der Wachstumsprojektionen der Fed of Atlanta von 2 Prozent des Bruttoinlandsprodukts für diesen Zeitraum, rekordverdächtigen 6,1 Prozent des BIP. Für jeden Dollar US-Wachstum wird die US-Regierung also 3,10 US-Dollar ausgeben müssen. Ja, das ist wahrlich die erfolgreichste Ökonomie der Welt und der Weltgeschichte, wie Präsident Donald Trump es vorgestern wieder in seiner Rede vor dem Economic Club of New York wiederholte. Die Frage ist nur, in welcher Kategorie die USA am erfolgreichsten sind (Schuldenexplosion)?

Keine Schulden – kein Wachstum

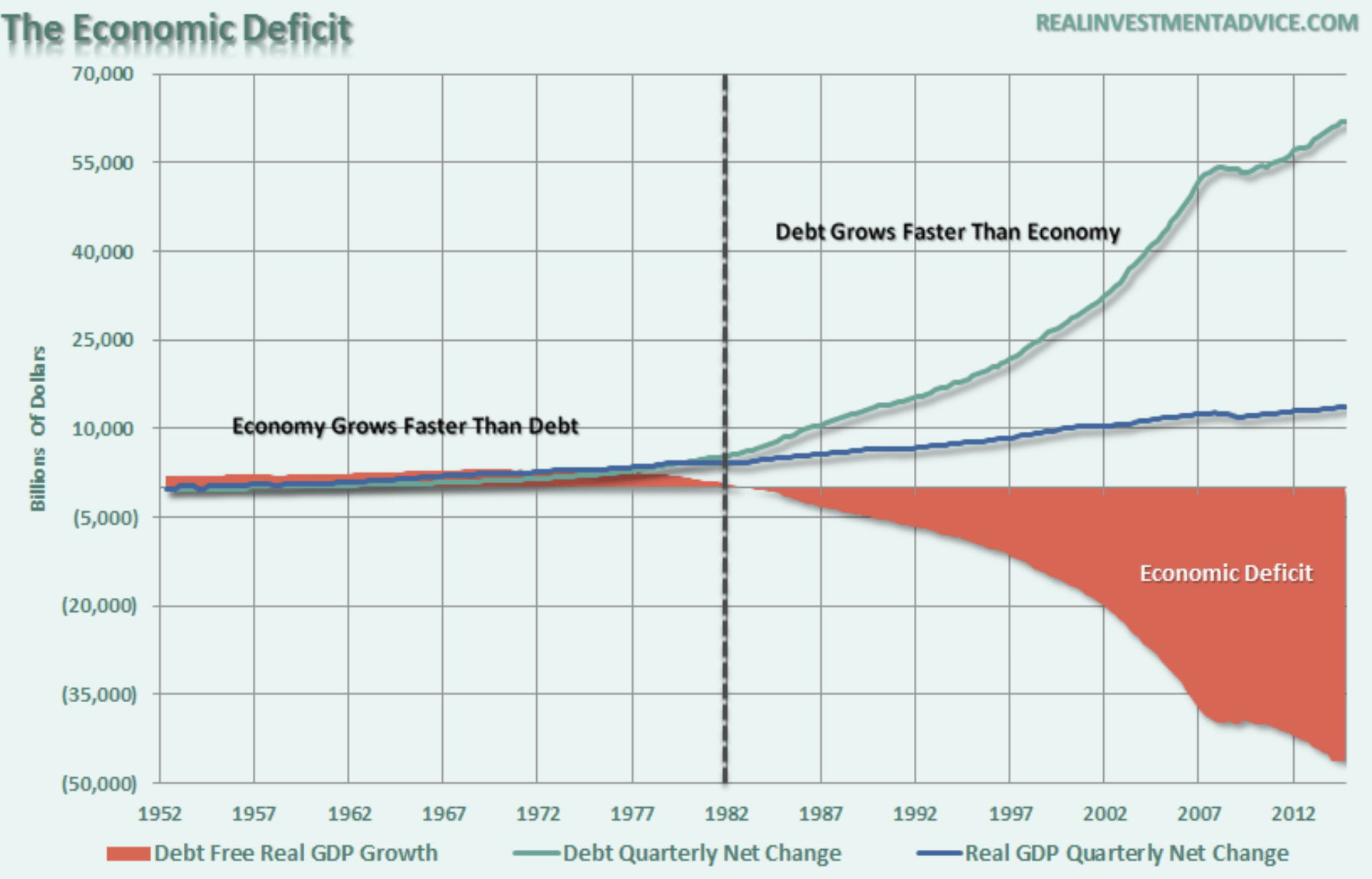

Gesamtwirtschaftlich sieht es noch dramatischer aus: Das ökonomische Defizit, dass das Verhältnis zwischen Verschuldung und Wachstum bezogen auf das reale Bruttoinlandsprodukt beschreibt, ist auf nicht nachhaltige Niveaus angestiegen und erzwingt eine Daueralimentierung der Wirtschaft durch die US-Notenbank Fed. Andernfalls würde das Zentrum des weltweiten Kapitalismus zeitnah kollabieren. So schön der Schein einer dynamischen, fortschrittlichen, innovativen und leistungsorientierten US-Wirtschaft auch sein mag, dieser Schein trügt.

Würde man die zentralplanirische US-Notenbank Fed nebst ihrer akkommodierenden Zins- und Geldmengenpolitik aus der volkswirtschaftlichen Gesamtrechnung entfernen und das Kreditangebot sowie den Zins den Marktkräften überlassen, würde die größte Wirtschaftsnation seit Menschengedenken inklusive ihres ballonartig aufgeblasenen Kapitalmarktes innerhalb weniger Tage zu Staub zerfallen.

Kommentare lesen und schreiben, hier klicken

Hauptsache ist doch, dass das Rating der USA durch die „unabhängigen und objektiven Agenturen“ zwischen AAA und AA+ liegt, wobei dieser Umstand nicht nur für die USA gilt. Wahscheinlich wird bei diesen Rating-Agenturen die Bewertung hauptsächlich dadurch ermittelt ob der jeweilige Staat in der Lage ist genügend Rohstoffe für die Banknoten-Druckerpressen herstellen zu können. Eigentlich steigt ja weltweit nicht nur die Zombifizierung von Unternehmen sondern vorallem von Staaten. Wenn diese Blase einmal platzen sollte, na dann gute Nacht Marie!

Wie…Rohstoffe?

Ist doch ohnehin nur Buchgeld!!!!

Das drucken von Papiergeld wäre doch nun wirklich zu kostspielig!!!

Eigentlich kann man sagen, daß beide große Wirtschaftsmächte China und Usa wirtschaftlich tot sind. Jetzt ist nur noch die Frage, wer eher offiziell stirbt. Das lese ich zumindest aus den Zahlen. Der Aufstand in Hongkong ist da nicht unwichtig.

Optisch mag der Beginn irgendwo 1982 liegen. (Gestrichelte Linie) In Wahrheit hängt es mit der Goldbindung ein paar Jahre zuvor zusammen. Im Zeitraum vor der Entkoppelung gab es reales Wachstum durch den Wiederaufbau nach dem WW2. Irgendwann begannen die USA Dollars zu drucken, da sich das Wachstum abschwächte, sodass man den Goldstandard nicht aufrechterhalten konne. Anschließend gab es Wachstum auf Pump mit positivem Effekt bis 2000. Ab da wurde der Effekt immer geringer und seit dem flüchtet der Markt in Sachwerte.

Zwar erreichen die Aktienmärkte neue Hochs im Papiergeld, jedoch nicht mehr gemessen in Sachwerten wie Gold.

JePo´s wichtigste Aussage gestern „…we are Riskmanager “ Ich habe immer gedacht die FED gibt die Richtung vor !! Das heisst ja, erst kommt das Ereignis und dann wird Risk-gemanagt. Dann erscheint der Abverkauf 18/19 und die Repoereignisse in einem ganz neuen Licht.

Die FED hat immer (!) die Blasen aufgeblasen und dann mit großem Maul gelöscht und sich als Retter dargestellt. Natürlich haben die Mainstreammedien diese Sicht gepusht.

Pingback: Aktuelles vom 14.11.2019 – Teil 2! | das-bewegt-die-welt.de