Bald ist Machtübergabe in den USA – und die Investoren versuchen die Ankündigungen der neuen Regierung in diverse Aktiengattungen einzupreisen. Aber ist der Einfluss der Regierenden wirklich so entscheidend für die Entwicklung der Finanzmärkte oder gibt es weitere, entscheidendere Einflussgrößen?

Bereits in einem früheren Artikel habe ich darauf hingewiesen, dass es für die Aktienmärkte gar nicht so bedeutsam ist, wer in den USA die Macht ausübt, ob Demokraten oder Republikaner. Das weitaus bedeutsamere für die Börsen ist der Einfluss des großen Geldes, welches durch die Wall Street verkörpert wird. Und natürlich, ob sich die USA in einem Kriegszustand befunden hatten (Nixon, Bush sen. und jun.).

Wer hat für die Steuerreform gesorgt, die für so viele Geschenke an die Unternehmen geführt hat? Die großen Unternehmen betreiben ein Sponsoring für die Wahlkämpfe wie es in unseren Breiten nicht möglich wäre. In den letzten Monaten stellt sich „Big Money“ auf neue Machtkonstellationen ein, die CEOs einiger Großfirmen senden eindeutige Signale an die Politik.

USA: Die Abwendung von Trump und den Republikanern

Nach und nach hat US-Präsident Trump die Unterstützung des Großkapitals verloren. Und die Ereignisse am und im Kapitol am letzten Mittwoch haben das Fass sogar zum Überlaufen gebracht. Selbst der einflussreiche Industrieverband (National Association of Manufacturers) hatte sich entsetzt zu den Vorfällen in der Hauptstadt geäußert und Vizepräsident Mike Pence aufgefordert, den 25. Zusatzartikel zur Verfassung der Vereinigten Staaten in Gang zu setzen, mit dem Ziel die Präsidentschaft von Donald Trump abrupt zu beenden.

Viele CEOs meldeten sich zu Wort, um gegen die Angriffe gegen die Demokratie zu protestieren. Ob Apple Chef Tim Cook, oder die Chefs der US-Banken, die so sehr von der republikanischen Steuerreform profitiert haben. Es wurde gefährlich für die republikanische Partei, sollten sie sich weiter nicht ausdrücklich von Donald Trump distanzieren. Es war aber schon eine Entwicklung der letzten Wochen, wie sich das Großkapital auf die neue Regierungssituation einstellt, selbst der Trump-treue Fernsehsender Fox News Chanel hatte sich von ihm abgewandt.

Wie der amerikanische Manager-Professor Jeffrey Sonnenfeld mitteilte, gebe es keinen einzigen CEO eines US-Großunternehmens, der noch Trump unterstütze. Selbst einer seiner großen Unterstützer, der Chef der größten Private-Equity-Firma Blackstone, Steve Schwarzman, hatte sich von ihm distanziert.

Für die republikanische Partei wird dies gefährlich, wenn sich die großen Geldgeber für die Wahlkämpfe, insbesondere auf der Ebene der Bundesstaaten, verabschieden. Bisher flossen reichlich Gelder von Großkonzernen an die Republikaner, wie in Texas an die großen Trumpanhänger, wie Senator Ted Cruz, wo sich selbst die Firma von Warren Buffett und der Rüstungskonzern Lockheed Martin engagiert hatten.

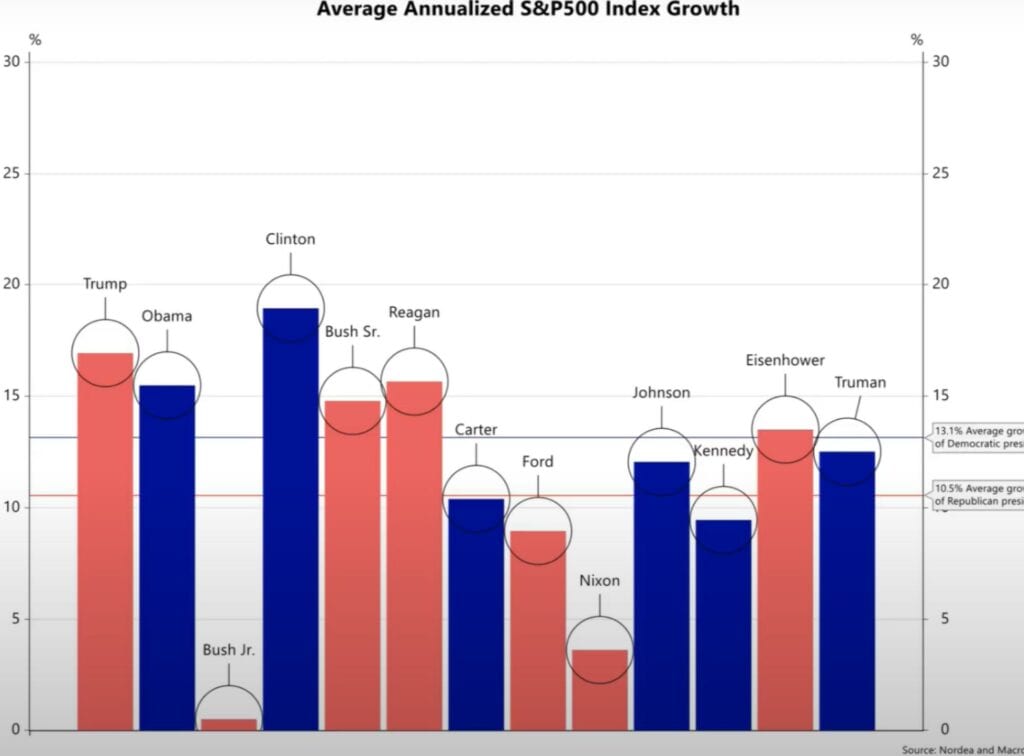

Die Performance der Aktienmärkte unter demokratischen und republikanischen Präsidenten

Was wurde in vielen Amtsperioden seit dem Zweiten Weltkrieg in den USA nicht alles für Regierungsprogramme in die Welt gesetzt – und dennoch hatte sich der Aktienmarkt nicht so sehr davon beeinflussen lassen. Die großen Ausreißer nach unten gab es bei den Präsidenten Richard Nixon und George W. Bush. Hier sieht man, was die Wall Street als große Gefahr für die Märkte sieht: bewaffnete Konflikte wie der Vietnamkrieg oder der 11. September („America under Attack“).

Fazit

Auch dieses Mal wird es vermutlich der Fall sein: Egal wie ambitioniert die Absichten der Demokraten unter Präsident Joe Biden sein werden, das System der Ungleichheit in den USA zu verändern, durch eine Verteilung von oben nach unten, wird extrem schwer zu bewerkstelligen sein. Höhere Besteuerung, Chancengleichheit, bezahlbare Bildungs- und Gesundheitssysteme – ist das so realiserbar?. Der Elan für die ersten 100 Tage in der neuen Regierung ist gleichwohl spürbar.

Aber was wurde in der Politik bisher immer aus den großen Wahlversprechen, wenn es um die praktische Umsetzung ging? Wenn die Lobbyisten die Regierungsstellen heimsuchen, die Firmen mit den großen Schecks für die Wahlkampfunterstützung wedeln? Wenn Großfirmem mit dem Abbau von Arbeitsplätzen drohen oder auch mit deren Verlagerung ins Ausland, dann werden Regierungen schwach – auch in Deutschland.

Haben wir es nicht vor 12 Jahren schon unter dem großen Hoffnungsträger Barrack Obama erlebt, der mit seinem „Yes we can!“ die Massen elektrisierte, aber schlussendlich nicht gegen die Strömungen des Großkapitals ankam? Und wer war acht Jahre lang sein Stellvertreter?

Bleibt zu hoffen, dass in der Politik der USA mit dem neuen Präsidenten wieder etwas mehr Verlässlichkeit und Vertragstreue einkehrt. Der Einfluss der Wall Street wird aber bleiben. Erste Einflussnahmen sind bereits erkennbar und in nicht einmal 22 Monaten (beziehungsweise schon deutlich früher) geht es bereits wieder um Wahlkampfunterstützung für die Midterm Elections und die Machtverteilung im US-Kongress. Bisher ist es noch keiner Regierung gelungen, gegen die Interessen der Wall Street zu agieren.

Kommentare lesen und schreiben, hier klicken

Die Biden Regierung wird sich auf China konzentrieren. Es würde mich nicht wundern, wenn es zu einem militärischen Schlagabtausch käme. Zumindest die sozialen Probleme in den USA scheinen einen solchen Schritt nahe zulegen. Sollte ein Schlagabtausch mit China als zu riskant eingeschätzt werden, ist Russland auch ein Kandidat.