FMW-Redaktion

Die Deutsche Bank präsentiert morgen früh ihre Zahlen für das 1. Quartal 2016 – ein bei vielen Zockern mit Spannung erwarteter Moment. Neue Horror-News oder ein erkennbarer Turnaround? Jürgen Fitschen wird in einem aktuellen Interview mit der BILD zitiert „wir haben schon viel geschafft“ als Antwort auf eine Frage nach den ganzen Rechtsstreitigkeiten der Bank. Was soll er auch anderes sagen, aber sein Tenor lautet „alles wird gut“.

Währenddessen prügelt der ansonsten so verschwiegene Aufsichtsrat der Bank öffentlich aufeinander ein. In der „Frankfurter Allgemeinen Sonntagszeitung“ griff der stellvertretende Aufsichtsratsvorsitzende Alfred Herling den Chefaufklärer für interne Skandale Georg Thoma scharf an. Der „überziehe“, in dem er immer neue Untersuchungen fordere. Da kann man sich doch allen Ernstes fragen, ob die Damen und Herren in den oberen Etagen „unserer führenden Bank“ überhaupt irgendetwas gelernt haben aus ihren Skandalen der letzten Jahre? Thoma leitet als Aufklärer den sogenannten „Integritätsausschuss“ bei der Bank – also ist es doch seine Aufgabe zu untersuchen und zu prüfen. Man wirft ja auch keinem Busfahrer vor, dass er Bus fährt, oder?

Dieser Streit liegt als dunkler Schatten über der Bank, aber Zocker können sich in den nächsten zwei Stunden noch mit Aktientrades oder Derivaten positionieren für die morgigen Zahlen – Long oder Short, Debakel oder Aufbruchstimmung durch die morgigen Q-Zahlen? In den letzten zwei Wochen ist die Aktie jedenfalls mit +20% schon gut gelaufen.

Volkswagen

Volkswagen darf sich mal wieder größter Autobauer der Welt nennen. Eigentlich hatte man ja zuletzt durchaus mit der Abgasaffäre und hieraus resultierenden Absatzproblemen zu kämpfen. Aber gute Geschäfte in China helfen diese Delle auszubügeln – auf der anderen Seite schwächelt der Konkurrent um die Spitze Toyota mal wieder – nach 2015 sorgt erneut ein Produktionsausfall dafür, dass die Japaner weniger absetzen können, und VW überholt mal wieder.

Volkswagen hat im 1. Quartal insg. 2,51 Millionen Autos verkauft, Toyota 2,46 Millionen. Das sind eher symbolische Machtspielchen, wer denn gerade die globale Nummer 1 ist. Interessanter sind aber die Umsätze und Gewinne in Euro. Und da konnte VW zuletzt die Bedenken nicht richtig ausräumen, wann wie viel Kosten genau noch durch Klagen in den USA entstehen können. Aber für den Moment freuen sich die Börsianer ein klein wenig über VW´s optischen Platz an der Sonne – die Aktie steigt heute um 3,50 auf 128,50 Euro. Die Probleme bei VW bleiben aber – was kommt noch aus den USA, welche Kosten, welche Klagen? Die Unsicherheit ist nicht ausgeräumt.

e.on & RWE

Wie wir vorhin schon berichteten, können sich e.on, RWE und Co für läppische 23 Milliarden Euro aus ihren kompletten Verpflichtungen für die Atommüll-Endlagerung freikaufen. Eine Lachnummer, über die man wirklich lachen könnte, wenn der Steuerzahler nicht einspringen müsste, nachdem die 23 Milliarden aufgebraucht sind. Darf man spekulieren, ob in den nächsten Jahren einige warme und gut gepolsterte Bürosessel in der Energiewirtschaft von jetzt noch amtierenden Politikern der großen Koalition besetzt werden? Die Aktien von e.on und RWE steigen jedenfalls kräftig – gut nachvollziehbar bei so guten Nachrichten. RWE steigt seit der Nachricht um 12 Uhr von 12,30 auf 13,28 Euro – e.on von 9 auf 9,40 Euro.

Adidas

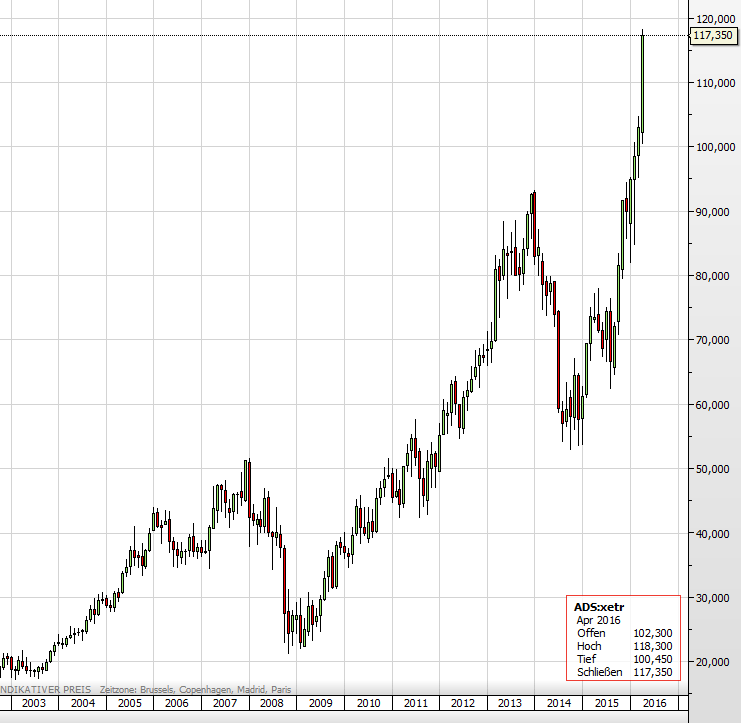

Adidas lässt die Börisanerseele heute jubeln. Die Aktie klettert auf ein Rekordhoch (was für ein Chart), Umsatz + Gewinn mit kräftigem Plus, die Analysten staunen. Die Frage, die immer wieder gestellt wurde, kann Stand heute mit JA beantwortet werden – ja, man hat den Kampf mit Nike aufgenommen und hat Erfolg! Selbst in diesem Langfristchart seit 2003 ist der heutige Anstieg von 107 auf 117 Euro gut erkennbar. Die Bücher seien voll, und die bevorstehenden Großereignisse im Sport geht man mit voller Kraft an, so Adidas. Durchweg positiv – Zitat Adidas von heute:

„Der Konzernumsatz stieg währungsbereinigt um 22% bzw. in Euro um 17% auf 4,8 Mrd. €. Aufgrund einer höheren Bruttomarge sowie einer Verbesserung der betrieblichen Aufwendungen im Verhältnis zum Umsatz erhöhte sich das Betriebsergebnis des Konzerns im ersten Quartal 2016 um 35% auf 490 Mio. € (2015: 363 Mio. € ohne Wertminderung der Geschäfts- oder Firmenwerte). Infolgedessen stieg der Gewinn aus den fortgeführten Geschäftsbereichen um 38% auf 350 Mio. € (2015: 255 Mio. € ohne Wertminderung der Geschäfts- oder Firmenwerte). Das unverwässerte Ergebnis je Aktie aus den fortgeführten und aufgegebenen Geschäftsbereichen belief sich im ersten Quartal auf 1,75 €. Dies entspricht einer Steigerung um 50% gegenüber dem Vorjahreswert (2015: 1,17 € ohne Wertminderung der Geschäfts- oder Firmenwerte). Angesichts der starken Markendynamik, die sich in den besser als erwarteten Ergebnissen für das erste Quartal widerspiegelt, erhöht der Konzern seine Prognose für das Geschäftsjahr 2016. Das Management erwartet nun im Geschäftsjahr 2016 einen währungsbereinigten Umsatzanstieg um etwa 15% (bisherige Prognose: Anstieg zwischen 10% und 12%). Darüber hinaus rechnet der Konzern auch im weiteren Jahresverlauf mit operativen Effizienzsteigerungen. Infolgedessen geht der Konzern nun davon aus, dass der Gewinn aus den fortgeführten Geschäftsbereichen im Geschäftsjahr 2016 schneller wachsen wird als der Umsatz und zwischen 15% und 18% steigen wird (bisherige Prognose: Anstieg zwischen 10% und 12%). Weitere Einzelheiten zu dem verbesserten Ausblick werden mit der Veröffentlichung der Quartalsergebnisse am 4. Mai bekannt gegeben.“

Kommentare lesen und schreiben, hier klicken