Erleben wir derzeit an der Wall Street nur eine Korrektur – oder ist das doch eine Trendwende zu einem Bärenmarkt? Schauen wir uns zunächst die nüchternen Zahlen an:

– der Dow Jones verlor seit Anfang Oktober -8,9%

– der S&P 500 verlor seit dem Hoch vom 20.September -9,9%

– der Nasdaq Composite verlor seit seinem Hoch im August -13,1%

– der Nebenwerte-Index Russell 2000 verlor seit seinem Hoch im August -15,1%

Bedenklich ist vor allem, dass nach dem Abverkauf im Februar wir nun die zweite Korrektur von 10% in nur einem Jahr erleben – das gab es in den letzten 30 Jahren nur ein einziges Mal, aber nie nach einem langen Bullen-Markt! Ist das überhaupt noch ein Bullenmarkt? Das gestrige reversal mit anfänglich starken Gewinnen, die sich dann in herbe Verluste verwandelten, war eine der intensivsten Drehungen der Aktienmärkte in den letzten Jahren!

All das passiert vor dem Hintergrund eines starken US-BIPs, einer rekordniedrigen Arbeitslosigkeit in den USA, starken Zahlen der US-Firmen und einem immensen Steuer-Stimulus durch die Trump-Administration. Dennoch ist der Trend derzeit: raus aus Wachstum (growth), rein in solide Werte (value).

Besonders unter Druck sind daher die US-Tech-Werte:

– Facebook und Netflix haben ein Drittel ihres Wertes seit ihren Hochs verloren

– Google verlor 20% seit seinem Hoch, Amazon 25% – nun also auch offiziell in einem Bärenmarkt

– einziger FANG-Wert, der sich noch einigermaßen halten kann ist Apple mit einem Minus von 8,5% seit Erreichen des Allzeithochs. Da Apple wichtig ist für eine riesige Zulieferindustrie in der ganzen Welt, kommen den Apple-Zahlen am Donnerstag besondere Bedeutung zu!

Charttechnisch sind die großen US-Indizes aus ihren Aufwärtstrends gekippt:

Nasdaq Composite:

The Market Is Gunning For Its Early-2018 Lows: https://t.co/Dxse8roS9m $SPX $DIA pic.twitter.com/YcW2ohAnfw

— Lance Roberts (@LanceRoberts) October 29, 2018

Dow Jones:

See my latest – "The Market Is Gunning For Its Early-2018 Lows": https://t.co/w0aMMYnqXL $SPY $QQQ pic.twitter.com/J3xRWPbYkg

— Jesse Colombo (@TheBubbleBubble) October 29, 2018

S&P 500:

https://twitter.com/NorthmanTrader/status/1056997356317618176

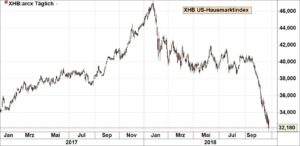

Auffallend ist aber, dass zentrale ökomische Sektoren massiv schwächeln – so zum Beispiel die „Homebuilders“ (dargstellt am ETF XHB), die im Durchschnitt 30% gefallen sind seit ihrem Hoch und sich seit ihrem Allzeithoch im Januar nicht mehr wirklich erholt haben:

(Chart durch anklicken vergrößern)

Auch andere zyklische Sektoren mit ausgeprägter Schwäche: der S&P 500 Airlines index verlor 19% seit seinem Hoch, der Material-Sektor (ETF mit dem Namen XLB) verlor 20% von seinem Allzeithoch, der Finanz-Sektor (ETF mit dem Namen XLF) verlor 15% von seinem 2018-Hoch. Auffallend ist, dass sich nur defensive Sektoren besser halten (consumer staples, Utilities (=Versorger). Wer soll jetzt also die „Führung“ übernehmen? Die bessere performance der defensiven Sektoren legt nahe, dass da was „im Busch ist“!

Schon deshalb bleibt also Vorsicht angesagt – auch die gestrige impulsive Erholung zum Handelsende hin ist noch lange kein Befreiungsschlag:

People are getting excited about today's market bounce. Stop…just stop. This bounce means absolutely nothing. Last week's important technical breakdown is still intact (see the chart below). Today's bounce is noise, not signal. Learn more: https://t.co/pzWtrkMrXl $SPY $SPX pic.twitter.com/2btnBOsIS9

— Jesse Colombo (@TheBubbleBubble) October 29, 2018

Vieles spricht dafür, dass die Märkte einen Abschwung einpreisen, der wohl spätestens auch 2019 oder 2020 in den USA eintreten wird – nicht zuletzt wegen der Handelspolitik von Donald Trump, die eine ohnehin schon unter Druck stehende chinesische Wirtschaft weiter schwächt. Und wenn China niest, hat die Welt eine schwere Grippe!

https://twitter.com/McCrockington/status/1056983944288198656

Kommentare lesen und schreiben, hier klicken

Die ewige Diskussion, ob Aktien oder Anleihen, warum müssten es 3,5% Rendite bei Anleihen sein, wie Viele meinen.Howard Marks ( einer der anerkanntesten Investoren) sagt in einem Bericht:

In diesem Umfeld ist Vorsicht angebracht. Er würde jetzt eher in Anleihen statt in Aktien investieren.

Wer möchte Howard Marks widersprechen ?