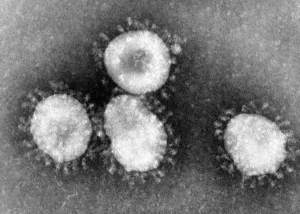

Nichts scheint das große Geld von der Investition in die Aktienmärkte abhalten zu können: da werden in China ganze Millionenstädte wegen des Coronavirus in Quarantäne versetzt – na und, was kümmert es die Amerikaner? Der gestrige Tag gab einen guten Blick auf die Verfassung der Märkte: der Dow Jones schloss nach anfänglichen starken Gewinnmitnahmen bei einem Miniminus von 0,1 Prozent, S&P 500 sowie Nasdaq drehten sogar leicht ins Plus. Woher rührt diese Sorglosigkeit und das Gottvertrauen der US-Anleger in ihre Aktienmärkte?

Die Gründe für die Zuversicht der Aktienmärkte

Die Liquidität

Klar ist diese Rally in erster Linie zunächst eine liquiditätsgetriebene Hausse. Die US-Notenbank kauft weiterhin kurzlaufende Anleihen vom Markt auf, pumpt täglich Milliarden Dollar in den Repo-Markt und sorgt damit nicht nur für Finanzspielraum der großen Player, sondern auch dafür, dass die Zinsmärkte als Konkurrenz für die Aktienmärkte mehr und mehr ausfallen.

Hinzu kommt, dass sich auch ausländische Investoren auf den US-Anleihemarkt stürzen, nicht nur in Krisenzeiten, wie jetzt mit dem Corona-Virus, da die US-Zinsmärkte zumindest etwas Rendite bringen und auch noch Spielraum für Zinssenkungen haben. Das hat die Rendite der 10-jährigen US-Treasury mit gestrigen 1,72 Prozent weiter nach unten gebracht. Damit liegt man in etwa wieder im Bereich der Dividendenrendite des S&P 500 und das steigert die Attraktivität des Aktienmarktes gegenüber dem Rentenmarkt – Stichwort TINA. Was kümmert da ein KGV des S&P 500 von überhöhten 19, wenn das KGV des Rentenmarktes bei circa 58 verweilt?

Die Konjunktur

Im Hinblick auf die weitere Wirtschaftsentwicklung spielt man dasselbe Spiel wie im Jahr 2019. Man hat zwar die Aussichten der Gewinne für die Unternehmen für das erste Halbjahr zurückgenommen, erwartet aber im Präsidentschaftsjahr ein Durchstarten der Wirtschaft im zweiten Halbjahr mit Gewinnsteigerungen der Unternehmen von dann 10 Prozent. Hinzu kommt eine gewisse Befreiung durch den Waffenstillstand mit China nach dem Phase 1- Deal, wo in diesem Jahr erstmal Ruhe einkehren könnte – Europa ausgenommen.

Die letzte Umfrage der Bank of America Merril Lynch bei Fondsmanagern, die immerhin 630 Milliarden Dollar verwalten, hat dies bestätigt: 27 Prozent der Investoren rechnen derzeit damit, dass die Unternehmen in den nächsten zwölf Monaten höhere Gewinne erzielen, im Dezember lag dieser Wert nur bei 13 Prozent.

Die US-Berichtssaison hat zwar erst begonnen, dennoch fällt eine erste Bilanz positiv aus: Von den 74 Unternehmen, die bis Donnerstag ihre Zahlen vorgelegt haben, hätten 70 Prozent die Erwartungen übertroffen, meldete das US-Datenunternehmen FactSet.

Ein weiteres, stützendes Element sind die immer deutlicher werdenden Andeutungen seitens der US-Regierung bezüglich einer Steuerreform 2.0, zum Zwecke des Stimmungskaufs in der US-Bevölkerung. Eine wiederum auf Pump finanzierte Entlastung der Bürger würde natürlich dem Konsum zugute kommen und die so wichtige Komponente der US-Wirtschaft weiter stützen. Für die Staatschulden hat man die Federal Reserve und die ausländischen Investoren, die die neuen Anleihen kaufen werden – glaubt man.

Die Treiber des Marktes

Da sind eindeutig weiter die großen Hightech-Unternehmen zu nennen. Dies wird ersichtlich, wenn man die Performance von zwei großen ETFs auf Jahressicht betrachtet: Das breit gestreute Tech-ETF (Tech SPDR) kommt auf einen Jahresgewinn von über 52 Prozent, während es das Konkurrenzprodukt aus dem Konsumsektor nur auf 21 Prozent brachte. Wie zuversichtlich man für die Tech-Industrie ist, zeigt die Entwicklung des Philadelphia Semiconductor Index. Dieser als Frühindikator für die Wirtschaft geltende Index erreichte gestern ein 52-Wochenhoch. Dazu sprang auch die im Sommer schwächelnde Aktie von Intel nach besser als erwarteten Quartalszahlen nachbörslich um sechs Prozent in die Höhe. Man hatte Nachholbedarf: Während Konkurrent Advanced Micro (AMD) 2019 um sagenhafte 162 Prozent zulegen konnte, war der Fastmonopolist Intel mit dem gestrigen Sprung nur auf 40 Prozent gekommen.

Was bedeutet das für den Dax?

In Europa hat man die Bedrohung der Wirtschaft – Luftfahrt, Tourismus, Konsum – viel ernster genommen als die USA, der Dax fiel weit unter seinen neuen Rekordstand von 13.640 Punkten zurück. Das Doppel-Top hat aber noch nicht so richtig gegegriffen, schließlich konnte der Bereich um die 13.400 Punkte gehalten werden.

Nach einer Auswertung der Käufe der Anlageprofis durch den Sentimentspezialisten Joachim Goldberg seien es in den letzten Tagen vor allem Ausländer gewesen, die den Dax gekauft hätten. Erstaunlicherweise sei die Stimmung bei den heimischen Institutionellen schon fast unterkühlt gewesen. Daraus schließt er auf eine gute Chance, dass der Dax seine Jagd auf das Allzeithoch wieder fortsetzen könnte.

Bei größeren Rücksetzern käme es bereits zwischen 13.200 und 13.250 Punkten zu größerer Nachfrage.

Voraussetzung hierfür ist natürlich, dass es zu keiner dramatischen Entwicklung in den Ausbreitung des Coronavirus kommt.

Fazit

Nimmt man das Thema Corona-Virus in den USA auf die leichte Schulter? Wahrscheinlich, denn noch lange nicht sind die Auswirkungen auf verschiedene Bereiche der Weltwirtschaft absehbar.

Die USA wähnen sich ein weiteres Mal als Insel, der bedrohliche Virus ist weit weg und Angelegenheit der Asiaten. Ob das in diesem Fall so gerechtfertigt ist, wird man bereits in Kürze sehen. Die Ausbreitung einer Seuche ist wahrscheinlich noch schwerer zu prognostizieren, als die Kursentwicklung der Aktienmärkte!

Nach neuesten Zahlen stieg die Zahl der Todesfälle durch das Virus auf 26, mehr als 881 infizierte Patienten wurden bestätigt. Die Weltgesundheitsorganisation (WHO) sieht aber noch keinen internationalen Gesundheitsnotstand, es sei aber eindeutig ein Notstand für China, so die WHO. Skurrilerweise bleibt der hauptbetroffene Aktienmarkt, der chinesische, aufgrund der Feierlichkeiten um das Neujahrsfest, jetzt fast eine ganze Woche geschlossen.

Kommentare lesen und schreiben, hier klicken

Erinnert sich noch jemand an den Film „Contagion“ aus 2011?

Die auf Twitter geposteten Videos jedenfalls haben wenig beruhigenden Charakter:

https://www.zerohedge.com/geopolitical/china-quarantines-second-city-experts-warn-its-already-too-late-stop-virus

Die Zahlen sind super, die Wirtschaft brummt, die Notenbanken fluten, Tina – Kaufargumente ohne Ende…das Virus spielt dabei keine Rolle… Die Fahnenstangen bekommen immer mehr Substanz!

Es kann auch trügerisch sein, in kritischen Phasen hilft oft der Börsengott ein wenig nach um die bösen Bären abzuschrecken.Wenn die Pandemie wirklich ausarten würde, wäre interessant zu sehen ,welche Medizin die Notenbanken anwenden würden.

Die Natur wehrt sich gegen erzwungene Importe, somit werden auch Zölle bedeutungslos im Falle von Grenzschliessungen.

Eine Hysterie bzgl. eines Viruses…ich glaube kaum das es genau so eine Hysterie gibt jedes Jahr, wenn wegen einer Erkältungswelle in Deutschland auch mehrere alte Menschen sterben…das ist nun mal so…ein Virus wird von starken Körpern bekämpft und besiegt…schwache Körper schaffen das nicht…das Thema ist nächste Woche genauso schnell erledigt wie vor zwei Wochen ein angeblicher dritter Weltkrieg…

So sieht es aus… die Märkte wollen weiter hoch, da kommt man nicht dran vorbei. Es kann einfach nicht mehr deutlich fallen, die Situation ist zu gut. Und der Markt für die Notenbanken mittlerweile “too big to fail“…Zinsen werden in den USA auf null fallen, Geld wir immer weiter gedruckt, irgendwann kaufen die Notenbanken Aktien. Das ist wie im Börsen-Bilderbuch. Wenn erst der kleine Anleger dieses Paradies entdeckt…dann sind das alles sehr, sehr konservative Kursziele der Experten für die Indizes…