Aus diesen Gründen werden auch die Zinsen in den USA, wie in Europa und in Japan bereits geschehen, bis zum Ende des Jahres auf null fallen.

Der Trend der Zinsen Richtung null ist bereits voll im Gange

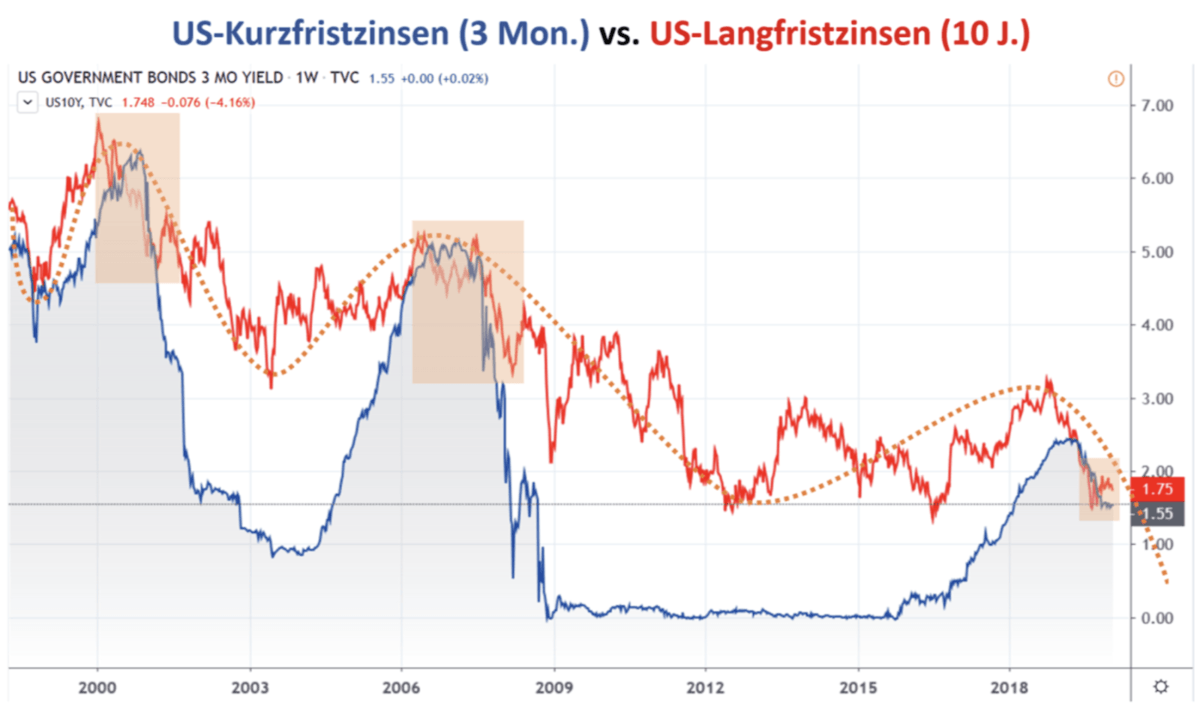

Entgegen der Erwartung vieler Marktteilnehmer kommt es nicht zu einer dauerhaften Versteilerung der US-Zinsstrukturkurve mit steigenden Renditen für länger laufende Staatsanleihen, wie ich gestern in einem Artikel bereits erläuterte. Es ist eher wahrscheinlich, dass sich ein anderes, typisches Muster wiederholt: Zunächst kommt es zu einer kurzfristigen Invertierung der Zinsstrukturkurve, die die Notenbank zwingt, die Leitzinsen zu senken. Anschließend versteilert sich die Zinsstrukturkurve und relativ kurze Zeit später fallen die Zinsen über alle Laufzeiten erneut ab.

Dieses Muster war bereits in früheren Zinszyklen, wie z. B. ab den Jahren 2001 und 2006 beobachtbar. Der generelle Trend bei den Zinsen (gelbe gestrichelte Linie) ähnelt ohnehin einer absteigenden Sinuskurve. Extrapoliert man diese, kommt man in naher Zukunft auf ein über alle Laufzeiten gegen null tendierendes Zins-Niveau. Da der Weg in Anbetracht der ohnehin schon nominal niedrigen Zinsen bis dort hin nicht mehr sehr weit ist, könnte bereits zum Jahresultimo das im US-Dollar-Raum Realität werden, was in Japan, der Schweiz, in der Eurozone und vielen anderen Währungsräumen bereits Realität ist: Zinsen auf oder unter null.

Das US-Zinsniveau folgt dem globalen Megatrend

Angesichts von negativ verzinsten Anleihen in Höhe von aktuell 11,5 Billionen US-Dollar weltweit ist die Annahme, dass die Zinssätze in den USA in Kürze wieder steigen werden, unrealistisch. Noch vor fünfeinhalb Jahren, also Mitte des Jahres 2014, war dieses Phänomen der negativ verzinsten Anleihen völlig unbekannt. Vor genau einem Jahr befand sich das Volumen negativ verzinster Anleihen weltweit noch bei 8,3 Billionen US-Dollar (am 23. Januar 2019). In der Spitze stieg dieses Niveau bereits auf 17,0 Billionen US-Dollar an (am 28. August 2019). Nun steigen diese Volumina erneut und liegen im zweistelligen Billionenbereich (die Amerikaner sagen „Trillions“).

Da die USA über ein Spitzen-Rating verfügen und der US-Dollar nach wie vor die Weltleitwährung darstellt, mit der man am Weltmarkt alles Wichtige kaufen kann, wird so lange Geld in nominal sichere US-Staatsanleihen fließen, bis auch deren Zinsen mindestens bei null, wenn nicht sogar darunter liegen. Diese globale Zinsarbitrage ist ein Garant für weiter sinkende Renditen bei US-Staatsanleihen und dementsprechend weiter steigenden Kursen bei diesen Papieren.

Die US-Notenbank Fed hat keine andere Wahl, als die Zinsen weiter zu senken

Die Tatsache, dass die Weltleitwährung US-Dollar nach wie vor höhere Zinsen bietet als andere Währungsräume, versetzt die US-Notenbank (Fed) in eine ähnliche Lage, wie die Schweizerische Nationalbank (SNB). Letztere hat erst in dieser Woche erneut bekräftigt, dass man an seiner ultralaxen Geldpolitik inklusive Negativzinsen festhalten werde, auch und vor allem im Interesse der internationalen Wettbewerbsfähigkeit der eidgenössischen Wirtschaft, die andernfalls durch einen zu hohen Wechselkurs stark negativ beeinträchtigt wäre.

Kommentare lesen und schreiben, hier klicken

Doch einmal müßte die Politik der Krediterweiterung ans Ende gelangen,

wenn nicht schon früher durch eine Umkehr der Banken, so

doch später in einem katastrophalen Zusammenbruch. Je

früher die Krediterweiterungspolitik abgebremst wird, desto

geringer ist der Schaden, den sie durch Fehlleitung der

Unternehmungstätigkeit angerichtet hat.

Mises