FMW-Redaktion

Es dürfte ungemütlich werden in den nächsten Monaten an den Aktienmärkten! Das ist die schlechte Nachricht (zumindest für die Bullen). Die gute Nachricht (wiederum für die Bullen) aber ist: danach kommt eine Rally, nachdem vermutlich im Herbst das Tief erreicht ist!

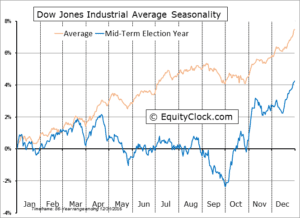

Das jedenfalls ist die Botschaft der saisonalen Muster in den Jahren der sogenannten Midterm Elections, also der Wahlen zum US-Abgeordnetenhaus und US-Senat, die immer im Herbst stattfinden zwei Jahre nach der US-Präsidentschaftswahl.

Der Grund für die schwache Entwicklung an der Wall Street dürfte die politische Unsicherheit sein, weil die Partei (in dem Fall die Republikaner), die bei der Präsidentschaftswahl siegt, meist bei den Midterm Elections sehr schwach abschneidet – mit der Folge, dass dann die Mehrheitsverhältnisse zugunsten der Opposition kippen, während aber der Präsident weiter im Amt bleibt.

Folgender Chart zeigt, worum es geht – zu Beginn eines Jahres mit midterm elections läuft beim Dow Jones alles noch normal wie in anderen Jahren auch. Dann aber ab der zweiten März-Hälfte kommt ein deutlicher Rückschlag, bevor es dann ab Anfang April wieder nach oben geht:

(Chart: EquityClock.com; zum vergrößern anklicken)

Anfang April folgt dann eine scharfe Rally, die jedoch in der zweiten April-Hälfte ihren Hochpunkt erreicht, bis kurz vor Mai-Ende erfolgt dann ein scharfer Abverkauf, bevor dann zwischen Juni und August ein volatiler Seitwärtsmarkt einsetzt. Ab der zweiten August-Hälfte folgt dann ein scharfer Abverkauf bis Ende September – und mit Oktober-Beginn setzt dann eine impulsive Rally ein bis Ende des Jahres!

Wenn sich das saisonale Muster auch in diesem Jahr so bestätigt, bedeutet das: bis Ende des März (also ca. noch eine Woche lang) ist weiter mit Turbulenzen zu rechnen, dann ab Anfang April ein starker Move nach oben, ab der zweiten April-Hälfte dann sollten Long-Positionen vermieden werden. Richtig bullisch wird es dann ab Anfang Oktober, nachdem Ende September das Tief erreicht ist (siehe hierzu auch den Artikel von Mark Hulbert „These two stock market patterns add up to trouble for investors through Election Day“).

Gilt das Muster auch für den Dax? Ja – und das obwohl nun die Dividenden-Saison ansteht. Ab der zweiten April-Hälfte geht es auch beim Dax in Jahren mit Midterm Elections bergab – wie in folgendem Video ab Minute 2 und 10 Sekunden ersichtlich (das restliche Zertifikate-„Gelaber“ kann man sich dagegen getrost schenken):

Kommentare lesen und schreiben, hier klicken

Abverkauf bis Ende September – und mit Oktober-Beginn setzt dann eine impulsive Rally ein bis Ende des Jahres!

Was ein Witz,…Glaskugel benutzt oder wie?

Kräht der Hahn auf dem Mist ändert sich die Börse oder auch nicht,…lol

@Lachhannes, haben Sie den Chart nicht gesehen, der die letzten Jahrzehnte umfaßt in Jahren mit midterm elections??

@Fugmann,

ja eine mittlere Errektion habe ich auch ab und zu, allerdings habe ich mal im Trading gelernt das die Vergangenheit kein Garant für die Zukunft ist, zudem ist an der Börse alles Möglich…. auch wenn zwischenzeitlich Halbzeitwahlen stattfinden….

hoffen wir das Beste;-)