Immer wieder blickt man mit Argusaugen auf den Stand der Frühindikatoren, in den USA wie in Deutschland, denn die Börsen versuchen ja die künftige Entwicklung von Konjunktur, Unternehmen und allen möglichen Produkten einzupreisen.

Da bringt es relativ wenig auf die vergangenheitsbezogenen Indikatoren wie das Bruttoinlandsprodukt oder die Arbeitslosenrate zu blicken. In Deutschland ist dies in erster Linie der Ifo-Index und in den USA der ISM Einkaufsmanagerindex (Purchasing Manager Index – kurz PMI). Doch welche prognostische Qualität steckt eigentlich hinter diesen statistischen Zahlen?

Die Zusammensetzung des Einkaufsmanagerindex (ISM PMI)

Der ISM-Einkaufsmanagerindex gilt als der wichtigste und verlässlichste Frühindikator für die wirtschaftliche Aktivität in den USA und wird vom Institute for Supply Management (ISM) in Tempe, Arizona herausgegeben.

Der Index bewertet Ergebnisse einer Umfrage in 20 Bereichen des verarbeitenden Gewerbes in einem relativ komplexen Verfahren zu Auftragseingängen, Produktion, Beschäftigung, erhaltene Lieferungen und Lagerbestand. Kompliziert auch deshalb, weil die saisonalen Faktoren berücksichtigt werden müssen.

Alles in allem bildet der PMI recht zuverlässig die Entwicklung der US-Industrieproduktion ab. Werte über 50 Punkte weisen auf eine steigende und unter 50 Punkten auf eine rückläufige Industrieproduktion hin. Aber das Wichtige ist: Der Index hat im Durchschnitt einen Vorlauf vor der tatsächlichen Industrieproduktion von drei bis sechs Monaten. Im letzten Monat ist der Index auf 52,8 Punkte von vorherigen 55,3 Punkten gefallen. Die nächste Veröffentlichung gibt es am 3.Juni.

Die historischen Eckwerte

Das Allzeithoch des US-Einkaufsmanagerindex stammt vom Juli 1950 mit 77,5 Punkten, zu einer Zeit des Wirtschaftswunders. Sein Allzeittief erreichte er im Mai 1980 mit 29,4 Punkten, vor der Rezession der Jahre 1980 bis 1982. Die wirtschaftliche Erholung nach der Rezession 1990 bis 1991 zeigte der Index zwei Monate im Voraus an, die Erholung von der Asienkrise vier Monate vorher. Im Dezember 2008 sank der Purchasing Managers Index mit 33,1 Punkten auf den tiefsten Stand seit Juli 1980. Das Aktientief des S&P 500 von 676 Punkten wurde im März 2009 erreicht.

Die Schwächen des Index

Auch wenn der ISM-Index für das verarbeitende Gewerbe ein recht zuverlässlicher Frühindikator für die wirtschaftliche Aktivität in den USA ist, muss man feststellen, dass diese Komponente in den letzten Jahrzehnten sehr an Bedeutung für das US-amerikanische Bruttoinlandsprodukt verloren hat.

Nach offiziellen Statistiken betrug die Bruttowertschöpfung der Industrie 2017 am US-BIP gerade mal 18,6 Prozent, die der Landwirtschaft 0,9 Prozent und die durch den Dienstleistungssektor gigantische 80,5 Prozent.

Deshalb vielleicht auch die seltsam anmutende Gleichgültigkeit der US-Aktienmärkte auf die Implikationen des Banns von Huawei in den USA und seinen Folgen für die US-Konzerne. Rückgänge im Bereich der Industrie haben noch relativ wenig Einfluss auf das US-BIP als Ganzes. Man vertraut (noch) auf den starken Dienstleistungssektor, den dominanten Konsum und der gigantischen Geldmaschinerie des Finanzsektors.

Wann kommt es also zu der so gefürchteten Rezession?

Bereits in mehreren Kommentaren in den letzten eineinhalb Jahren über die Headwinds und Tailwinds an den US-Börsen, habe ich auf einen historischen Zusammenhang hingewiesen.

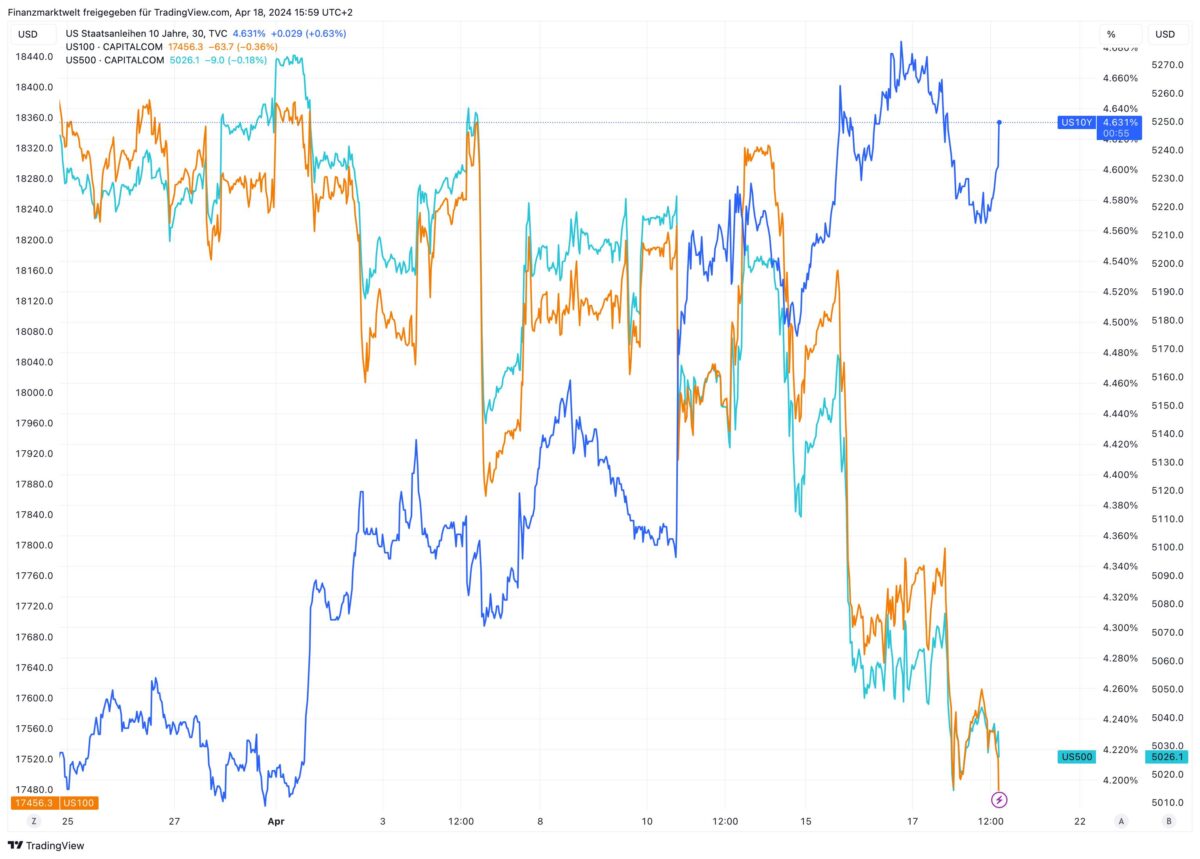

Allen Rezessionen in der Nachkriegszeit war eine starke Zinssteigerung der Federal Reserve wegen eines Inflationsanstiegs vorausgegangen, dazu fast immer die so genannte inverse Zinskurve. Die abgeflachte Zinskurve mit höheren Kurzfristzinsen als Langfristanlagen, konkret das Verhältnis zwischen den 3-Monats- / 2-Jahres-Staatsanleihen zu den 10-Jährigen US-Papieren. Dieses Szenario hatten wir bereits kurz vor wenigen Wochen. Nicht zu vergessen. Bei bereits moderaten Zinssteigerungen würde das BBB-Risiko, also die schlechte Bonität der 54 Prozent US-Unternehmensanleihen schlagartig zu einem Problem. Davon handelt auch der Kommentar vom 22.Mai – „Das BBB-Anleiherisiko in den USA – es ist nicht vom Tisch“.

Mein Fazit

Aus den dargelegten Fakten ergibt sich aus meiner Sicht eine hohe Wahrscheinlichkeit für den Eintritt in eine US-Rezession und damit für den großen Kurseinbruch (abseits externer Schocks) aufgrund folgender Voraussetzung: Steigender Inflationsrate. Dann wäre es vorbei mit der ewigen Hoffnung auf Zinssenkungen – dem Fed-Put – und die Preissteigerungsraten müssten die Notenbank zu Zinsanhebungen verpflichten.

Dafür braucht es Auslöser, einer ist das, was ich in dieser Woche als Sargnagel für die Konjunktur bezeichnet habe: das Erheben von Zöllen durch Donald Trump auf die restlichen 325 Milliarden Dollar chinesischer Einfuhren. Nach Berechnungen von US-Banken würde dies, in Addition mit den bisherigen Zöllen, jeden US-Haushalt im Durchschnitt 831 Dollar im Jahr kosten. Die Grundlage für den Inflationsanstieg und den Rückgang im so wichtigen Konsum wäre da. Ob sich das Trump wirklich traut?

In jedem Fall werde ich diese Entwicklungen genau im Blick behalten und weiter kommentieren.

Beispielfoto für Industrieproduktion in Deutschland: Arbeit an einer Turbine von Siemens. Foto: Siemens (CC BY-SA 3.0)

Kommentare lesen und schreiben, hier klicken

Ein anderer Auslöser wäre ein stark steigender Ölpreis.

Ich glaube natürlich den Zahlen von Wolfgang M., aber ist es denn nicht fast unglaublich ,dass die Landwirtschaft ( Ernährung) nur 0,9 % vom BIP ausmacht. Da sind wahrscheinlich die zur Produktion gehörenden Gebäude u.tausende von teuren Maschinen ,die es ohne Landwirtschaft nicht bräuchte , nicht eingerechnet. Ist es vielleicht genau eine grosse Schwäche wenn eine Volkswirtschaft zu 80% von Dienstleistungen abhängt. Für mich sind auch Banken nur eine Hilfswirtschaft ( Dienstleistung) der Realwirtschaft. Wie schizophre ist es denn, wenn der Erfinder eines Computerspiels Milliardär werden kann,

während der Erfinder einer Maschine nicht mehr gebraucht wird.

Ich hatte früher in einem Verkaufslehrbuch gelesen, dass die Ernährung das Wichtigste sei u.ein Mensch mit fehlender Ernährung zu Nichts tauglich sei.

Der hohe Anteil von 80% des BIP der Dienstleistungen hat auch damit zu tun , dass die Finanzindustrie. ( Hilfsindustrie der Realindustrie ? ? ) zur Hauptindustrie geworden ist.

GELDDRUCKEN, GELDVERMEHREN, BUCHGEWINNE SCHAFFEN, MANIPULIEREN, DAS IST TRUMPF.

Lebensmittel, Handwerk, alle Berufe die es zum Leben am meisten braucht sind nebensächlich u.schlecht bezahlt.Wie lange das gut geht ist eine andere Frage, vor allem wenn sich die Leute um den Fressnapf u.den Wassertopf noch rasant vermehren.

Der Zeitpunkt wo nicht mehr um Öl , sondern um Lebensmittel u.Wasser Kriege geführt werden ist nicht mehr weit. Besonders, da die intelligente westliche Politik das Bevölkerungswachstum eher fördert um das Ponzi-Rentensystem am laufen zu halten.