FMW-Redaktion

Zum Thema „Die Weltwirtschaft brummt“ fielen uns vorhin auch diese Daten auf. Caterpillar, der weltweit größte Hersteller für Baumaschinen, hat seine neuesten Absatzzahlen für Maschinen gemeldet. Diese passen so gar nicht in das Bild von US-Poltitik und US-Notenbank, dass die Wirtschaft so gut läuft, dass man die Zinsen wieder anheben kann. Desaströs wäre die bessere Formulierung.

In allen Segmenten und auf allen Kontinenten gibt es massive Umsatzrückgänge im zweistelligen Bereich, und das schon seit Anfang 2013. Und die Einbrüche nehmen weiter zu. Seit inzwischen 35 Monaten (!) sind die Umsätze rückläufig. Die aktuellen Daten zeigen Caterpillar´s dramatisch negative Veränderungen bei den Umsätzen in allen dargestellten Bereichen (Maschinen, Energie und Transport) im Vergleich zum Vorjahresmonat. Alles ist kräftig im Minus, Asien z.B. -28% im Vergleich zum Oktober 2014, Südamerika -36%, auch Nordamerika -8% – weltweit -16% Gut, der Sorgfalt halber sei erwähnt, dass beim Bereich Energie der Teilbereich Generatoren um 3% zugelegt hat – dafür ging es aber beim Bereich Transport um 56% zurück, Öl & Gas um 34%.

Im September und August gingen die weltweiten Verkäufe im Vergleich zum Vorjahresmonat um jeweils 11% zurück. Desaströse Einbrüche beim Hersteller Nummer 1 für die ganz schweren Maschinen! Wie war das noch mit der Asien-Krise, die jetzt im Griff ist, oder der US-Konjunktur, die richtig gut läuft?

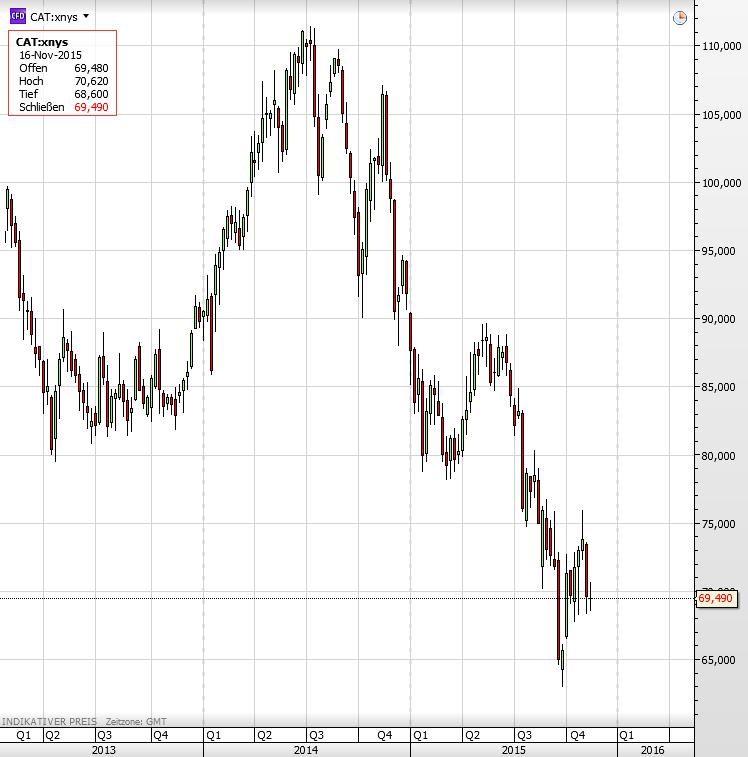

Betrachtet man die Zahlen, hält sich die Aktie noch gut. Seit dem Hoch bei 111 Dollar in 2014 ein Rückgang auf jetzt „nur“ 69 Dollar.

Kommentare lesen und schreiben, hier klicken

Werte FMW!Sicherlich ist es mein Fehler&kostet auch einen erheblichen Teil meines Geldes,dass ich die zahlreichen(überzähligen?)negativen Berichte zum Zustand der Weltwirtschaft auf eueren Seiten lese!Wo ist der,wo sind die?,Fehler in meiner,von FMW-instruierter Wirtschaftsbeurteilung,dass ich mich,völlig fassungslos, seit 2012 zu den Loosern zählen muss!Das war nicht immer so!Erfüllt Ihr einen nihilistischen Auftrag&wenn von wem&zu welchem Nutzen?Oder ist zu Euerer Entlastung,die Weltwirtschaft,welche nur noch mit massiven,meist rechtswidrigen Manipulationen(QEs,Geldspritzen,EFSF,ESM,Bail-In,permanente Defizitüberschreitungen für Flüchtlinge,gegen den Terror,zur Konsumförderung etc.bis unendlich!)daran schuld?Wer ohne QE wirtschaftet,darf den (1.)Stein werfen.Alle anderen(die totale Überzahl!)soll wie in den Hurrikanstaaten ihre Glasfassaden mit OSB-Platten sichern.Leider,werde ich den Verdacht nicht los,dass dieser Riesige Beschiss eines Tages grandios scheitert.Vielleicht aber ende ich auch,zwar im Recht,jedoch wie im Kampf gegen Nazideutschland durchsiebt im Bendlerblock!Shit happens.This was your Life!

Wenn das gut geht, haben wir endlich den Beweis, dass der Kommunismus doch funktioniert – allerdings nicht für alle.

Was auch nicht in das Bild passt, ist die „anstehende“ Zinserhöhung im DEZ von der Fed.

Die ZB halten sich zurück bzw fahren das QE weiter aus, nur die FED nicht, die macht das Gegenteil.

Ich denke das die FED Ihr Gesicht wahren wird und wenn die Zinsen nur minimal anheben wird, und diese beibehält.

Es passt doch nicht zusammen ,dass jeder seine Währungen abwertet nur der Fed ist es relativ und / oder wertet auf?

Alles wird in US Dollar gemessen d.h wenn der Dollar abwertet steigen die Preise für Rohstoffe etc. somit sollte die Inflation auch angeheizt werden.

Nur ein grober Gedanke eines nicht Ökonomen…