Ich habe mich detailliert mit der Börsenphase 1965 bis 1982 beschäftigt. Auch damals schoss die Inflation (heute in den USA bei 9,1 Prozent) in die Höhe und das Wirtschaftswachstum brach ein. Nachfolgend erläutere ich den Bullwhip Effekt und leite daraus ab, welche Aktien am besten für diese Marktphase positioniert sind.

Ich habe im Heibel-Ticker bereits das eine oder andere Mal auf die Analogie der heutigen Entwicklung zur Zeit von 1965 bis 1982 verwiesen. Auch damals stieg die Inflation an und es gab eine Energiekrise. Wie versprochen, habe ich mich inzwischen intensiver mit dieser Zeit beschäftigt, um in Erfahrung zu bringen, ob wir Erkenntnisse aus der damaligen Zeit heute für uns nutzen können, um unser Heibel-Ticker Portfolio besser durch die derzeitigen Turbulenzen zu steuern.

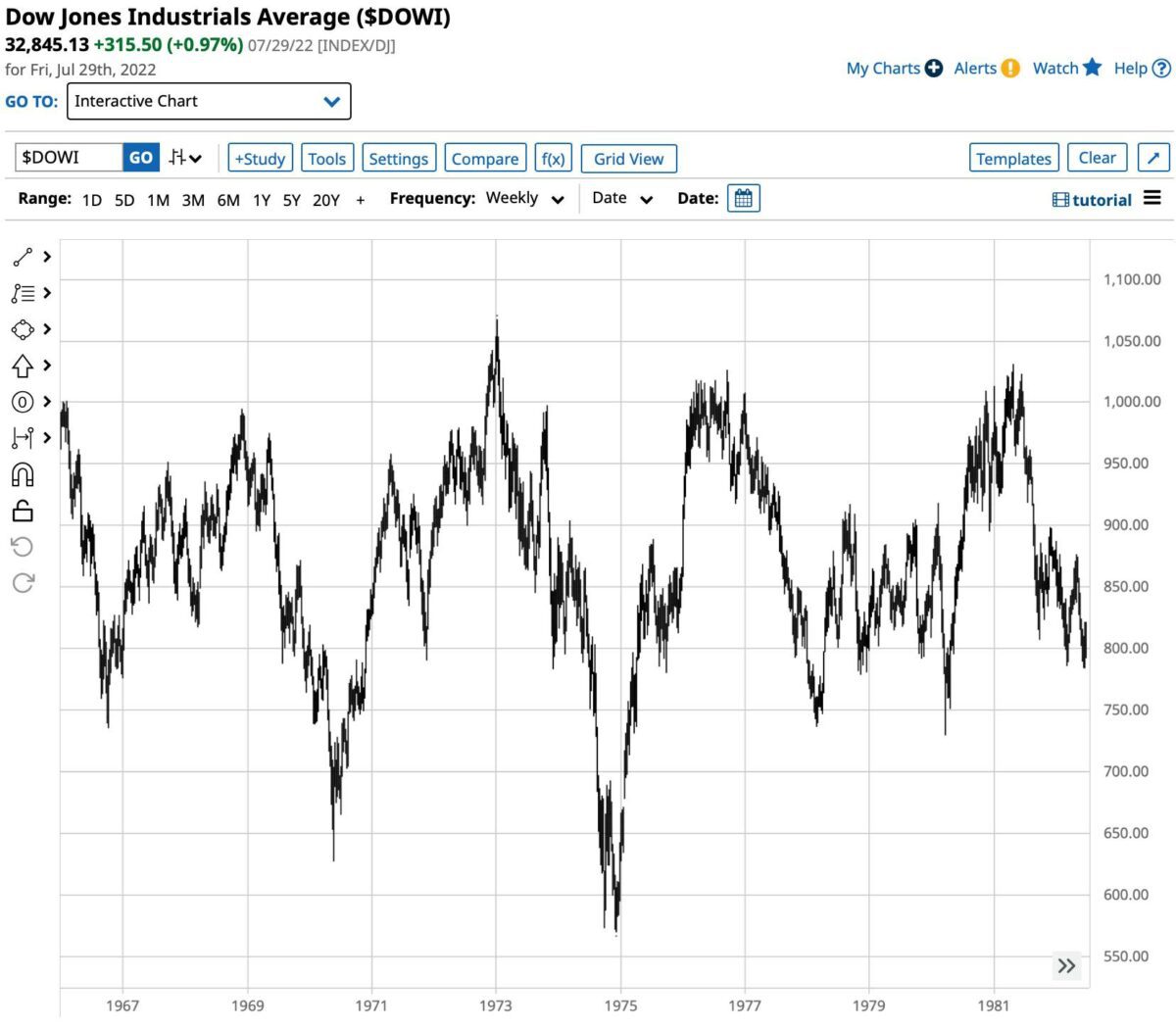

Im heutigen ersten Teil untersuche ich den damaligen Bullwhip Effekt, den wir meiner Einschätzung nach bereits von Walmart deutlich vor Augen geführt bekommen. Zuvor eine kleine Einordnung: Von 1966 bis Mitte 1982 ist der Dow Jones von 1.000 auf 800 Punkte gefallen: -20% in 16,5 Jahren. Eine lange Marktphase, in der man mit Indexzertifikaten nichts verdient hatte, während gleichzeitig die Inflation kräftig an der Kaufkraft der Ersparnisse knabberte.

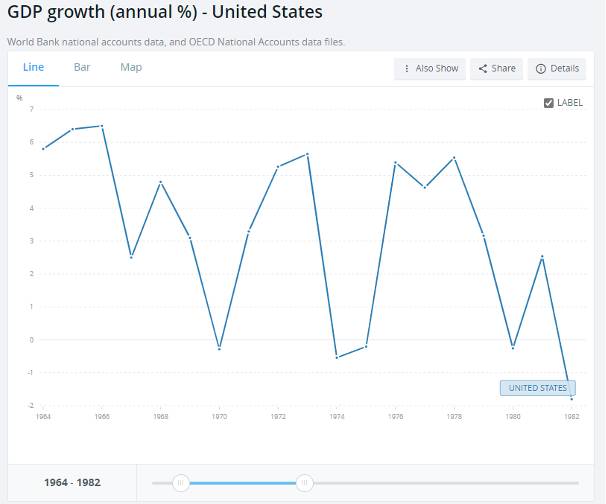

Abbildung 1: Dow Jones Entwicklung nominal 1966 bis Mitte 1982: -20%

In der Heibel-Ticker Ausgabe #27 vom 8. Juli schrieb ich, dass der Dow Jones im obigen Zeitraum 75% seines Wertes verloren habe. Es handelte sich jedoch um eine Berechnung, bei der die Inflationsrate eingerechnet wurde. Immerhin war die Inflation damals von 1,5% im Jahr 1965 auf 14% im Jahr 1980 gesprungen. Dies hier ist der nominelle Kurschart.

Stagflation war das damalige Stichwort, das eine Wirtschaft beschrieb, die stagnierte, teilweise sogar schrumpfte, während gleichzeitig eine hohe Inflationsrate den Wert der Ersparnisse anknabberte. Auch heute sehen wir die Gefahr einer Stagflation. In den USA wurden bereits zwei Quartale mit schrumpfendem BIP verzeichnet, während die Inflation deutlich über 7% verharrt.

Die Jahre 1965-1982 sind von globalen Umbrüchen geprägt. Wir befanden uns im Stellvertreterkrieg zwischen den USA und der Sowjetunion in verschiedenen asiatischen Ländern (bspw. Vietnam, heute Ukraine?), das nach dem Zweiten Weltkrieg geschaffene Bretton-Woods-Finanzsystem wurde 1973 abgeschafft und Ende der 1980er gab es eine drastische Zinserhöhung vom Zentralbankchef der USA Paul Volcker, um die Inflation einzudämmen. Wir werden uns vorerst auf Amerika konzentrieren.

Zweistellige Inflationsraten und der Bullwhipeffekt

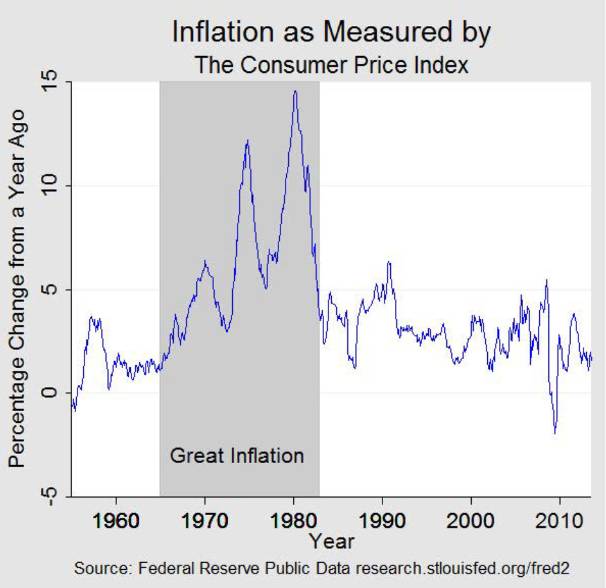

Bei der Betrachtung des Inflationscharts aus den USA sind zwei Beobachtungen auffällig. Auf der einen Seite haben wir zeitweilig sehr hohe Inflationsraten von über 10%, auf der anderen Seite scheint die Inflationsrate sich in einem Zickzack Kurs zu bewegen.

Abbildung 2: US-Inflationsentwicklung 1965-1982: Wellenartiker Verlauf

Die erste Beobachtung kann auf die hohen Preissteigerungen im gesamten Energiemarkt zurückgeführt werden. Die Öl-Embargos und die Ölkrise in den 70er Jahren haben den Preis für Energie drastisch erhöht. In der Zeit war u.a. der Ölpreis der Kerntreiber der Inflation. Zur damaligen Zeit war die US-Wirtschaft im Vergleich zu heute signifikant energieintensiver. Wir werden bei unserem späteren Vergleich zu heute auf das Thema eingehen.

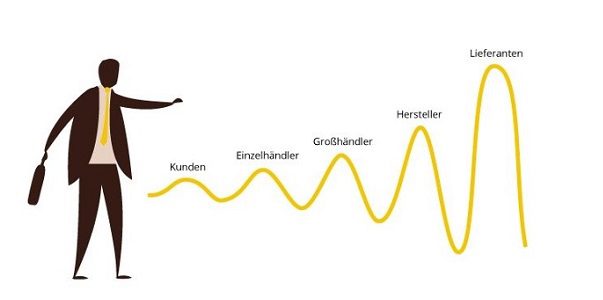

Der zweite Effekt ist etwas komplizierter. Der Zickzack Kurs beschreibt den Bullwhip-Effekt. Der Bullwhip-Effekt (auch Peitscheneffekt genannt) beschreibt ein Phänomen, das durch kleine Nachfrageschwankungen (auch exogene Schocks) innerhalb einer Lieferkette entsteht.

Abbildung 3: Bullwhip Effekt – Peitscheneffekt

Diese Schwankungen führen zu einer verfehlten Kommunikation innerhalb der Lieferkette. Eine durch ein exogenes Ereignis angestiegene Kundennachfrage (damals drohende Energieknappheit, heute bspw. Corona) führt bei Einzelhändlern zu größeren Absatzmengen und letztlich leeren Regalen. Damit das kein zweites Mal passiert, wird der Lagerbestand ausgebaut (siehe heute Walmart). Wenn die Nachfrage nun auf ein normales Niveau zurückgeht, bleibt der Einzelhändler auf seinem größeren Lagerbestand sitzen und muss Produkte „unter Preis“ verramschen.

Doch inzwischen hat der Großhändler in der Annahme, dass der Einzelhandel weiterhin große Wachstumsraten verzeichnet, größere Mengen vom Produzenten bestellt. Der Produzent in der Erwartung der erhöhten zukünftigen Liefermengen produziert signifikant mehr als im Durchschnitt der früheren Jahre. Dies hat zur Folge, dass hohe Warenbestände aufgebaut werden.

Wenn die Nachfrage beim Endkonsumenten nachlässt, bleiben die Großhändler und Produzenten auf Ihren Liefermengen sitzen und sind gezwungen die Preise zu senken, um den Absatz wieder zu erhöhen. Dies erklärt den Verlauf bei der Inflation. Dieser Effekt ist heute teilweise schon erkennbar. Der Lagerbestand hat sich signifikant erhöht. Erste Einzelhändler wie z.B. Walmart müssen ihre Lagerbestände verramschen.

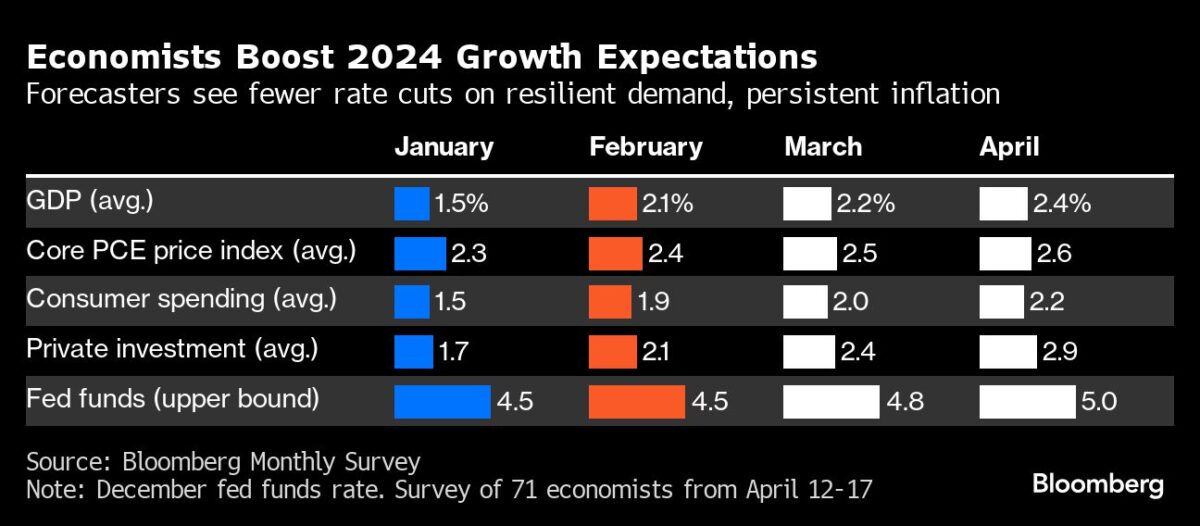

Inflation und BIP-Wachstum im Tandem

Wenn wir beide Charts übereinanderlegen, sehen wir eine interessante Entwicklung.

Abbildung 4: Wachstum US-BIP 1965-1982: Wellenartig in Abhängigkeit von Inflation

Bei einem Inflationspeak erreichen wir auch die schlechteste Wachstumsrate (negativ). Erst nach einem Inflationspeak sehen wir wieder höhere Wachstumsraten.

Zwischenfazit

Als erste Erkenntnis lässt sich also festhalten, dass eine Investition in den Einzelhandel in den kommenden Jahren sehr volatil sein könnte. Mag sein, dass Online-Händler wie Amazon, Zalando oder About You vom säkularen Trend hin zu Online-Bestellungen profitieren. Und je stärker diese Online-Händler die Lagerhaltung an ihre Partner auslagern, desto besser sind sie gegen den Bullwhip Effekt gewappnet. Dennoch werden auch Online-Händler unter der schwankenden Kundennachfrage leiden.

Besonders attraktiv dürften in den kommenden Jahren die Resteverwerter sein: TK Maxx beispielsweise kauft ausgelaufene Saisonwaren vom Handel auf und bietet sie stark reduziert in den eigenen Geschäften an. Das US-Unternehmen betreibt auf der anderen Seite des Atlantiks The TJX Companies und notiert unter dem Kürzel TJX. Das Unternehmen verzeichnet ein Gewinnwachstum von 13% p.a. und notiert auf einem KGV 22e von 19. Die Aktie ist vergleichsweise stabil durch die aktuelle Korrektur gesegelt.

Durch die Pandemie ist das Unternehmen nicht wirklich gut gekommen, da Kunden einen großen Nachholbedarf bei Kleidung hatten: Der Einzelhandel konnte Preise diktieren, es wurde ihm alles aus der Hand gerissen. So ist die Aktie im Jahr 2021 seitwärts gelaufen und im laufenden Jahr um 15% zurück gekommen.

Sollten sich Einzelhändler der Textilindustrie verkalkuliert und zu große Lagerbestände aufgebaut haben, dann dürfte sich TJX schon bald über gute Angebote freuen. Die Gewinnmarge ist mit 10% für einen Einzelhändler sehr attraktiv. Ich werde mir die Aktie mal in die Beobachtung nehmen.

Grundsätzlich lagen wir jedoch ebenfalls fest, dass die Inflation in Wellen verläuft. Erst ein Anheben des Leitzinses über das Niveau der Inflation (1980 war das bei 13%) konnte damals die Inflation endgültig einfangen. Davon sind wir heute noch weit entfernt, auch wenn zwischenzeitlich der Inflationsdruck mal nachlässt. Updates zu TJX und weiteren Investmentchancen erhalten Sie wöchentlich im Heibel-Ticker Börsenbrief.

Kommentare lesen und schreiben, hier klicken