Donald Trump hat Fakten geschaffen. Von so einem glasklaren Ausstieg aus dem Atomabkommen kann er schwerlich abrücken. Das bedeutet nach Ablauf einer Übergangsfrist von 180 Tagen, dass der Absatz iranischen Öls auf dem Weltmarkt zu großen oder sehr großen Teilen unterbunden wird. Man schätzt grob gesagt, dass bis zu 1 Million Barrels pro Tag an iranischen Öl fehlen könnten. Trumps Worte und auch die offiziellen Texte des US-Finanzministeriums machen deutlich, dass die USA auch knallhart hinterher sein wollen bei der Durchsetzung der Sanktionen.

Ölpreis kann weiter steigen

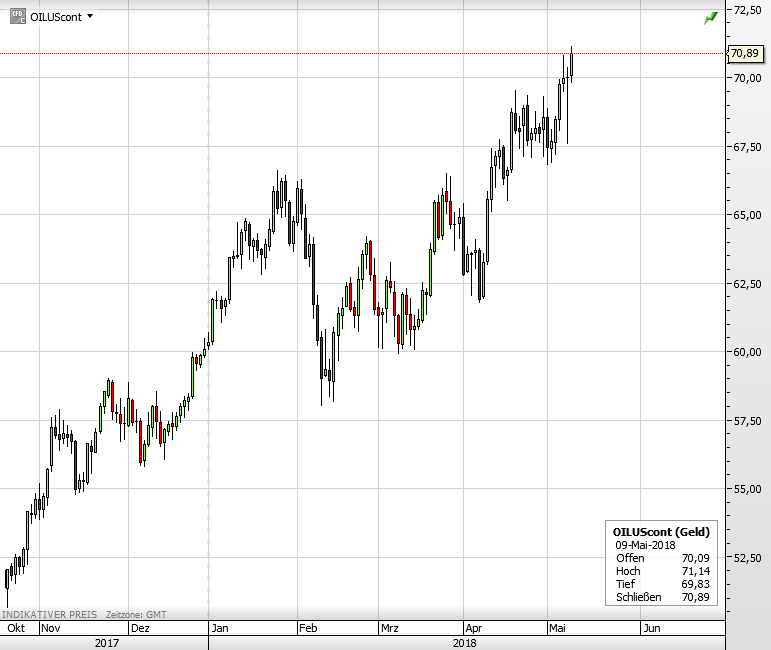

In den letzten Tagen hatten Terminmarkt-Händler schon auf dieses Szenario spekuliert, und eine bevorstehende Öl-Knappheit vorweg genommen. Dementsprechend stieg der Ölpreis (WTI) in den letzten vier Wochen von 67 auf jetzt 71 Dollar. Damit notiert er aktuell knapp über dem Stand, wo er vor der Verkündung von Donald Trump lag. Die Long-Spekulation kann also charttechnisch weitergehen, da nach oben auch charttechnisch richtig viel Platz ist.

Was dem entgegenwirken könnte

Aber warum explodiert der Ölpreis jetzt nicht weiter, wo doch so eine Angebotsknappheit ins Haus steht? Da wäre zum einen die 180 Tage-Übergangsfrist. Erst dann treten die Sanktionen nämlich wieder in Kraft. Zum Beispiel sagte der hoch angesehene Hedgefonds-Manager John Kilduff gestern Abend bei CNBC, dass Trump nun 180 Tage Zeit habe mit dem Iran eine „andere Art von Deal“ zu vereinbaren. Also doch kein richtiges neues Öl-Embargo? Irgendein Kompromiss, mit dem beide Seiten ihr Gesicht wahren können?

Und da wären noch die Saudis. Sie haben nach dem Ausstieg Trumps aus dem Atomabkommen verkündet, dass sie bereit stünden als Ersatzlieferant für den Iran einzusteigen, wenn dessen Verkaufsmenge sinke. Das heißt: Wenn dank US-Sanktionen der Iran weniger am Weltmarkt verkauft, wollen die Saudis ihre eigene Fördermenge stark anheben. So soll am Weltmarkt keine Angebotslücke entstehen. Das würde natürlich preisdämpfend wirken!

Kurzfristig könnte es in den nächsten 180 Tagen dazu noch dazu kommen, dass der Iran zügig seine Pumpen brutal hochfährt. So könnte man versuchen „noch schnell“ so viel Öl auf den Markt zu werfen wie irgend möglich. Das wäre eine Möglichkeit vor den neuen Sanktionen nochmal kräftig Kasse zu machen. Und da wäre noch die US-Innenpolitik. Trump kann im Sinne seiner Wählerschaft keine weiter steigenden Benzinpreise in den USA tolerieren.

Also könnte er mit noch stärker aufgeweichten Umweltgesetzen dafür sorgen, dass die heimischen Fracker ihre Fördermenge noch brutaler raufdrücken dürfen als ohnehin schon. Auch das könnte den Ölpreis in seinem Anstieg dämpfen. Und Abnehmer wie China könnten auf US-Sanktionen gegen Drittstaaten pfeifen, und dem Iran trotzdem das Öl abkaufen. Daran hat beim gerade beginnenden Handelskrieg USA vs China auch noch niemand gedacht!

Also, letztlich könnten die neuen Sanktionen der USA gegen den Iran doch nicht so bullisch für den Ölpreis sein. Kurzfristig könnte er weiter profitieren. Aber wenn sich die Anzeichen für die hier aufgführten Argumente mehren, könnte sich das Bild drehen. Heute um 16:30 Uhr kommen die wöchentliche US-Lagerbestände für Rohöl, die wohl nur kurzfristig einen Einfluss haben werden. Das beherrschende Thema der nächsten Wochen dürfte wohl sein, wie genau mit dem Ausstieg der USA aus dem Atomabkommen in Sachen Iran-Öl umgegangen wird.

Der Ölpreis (WTI) seit November 2017.

Kommentare lesen und schreiben, hier klicken