FMW-Redaktion

Vielleicht ist die Frage falsch formuliert. Denn man könnte genau so gut fragen, ob die US-Autoblase nicht bereits dabei ist zu kollabieren. Nachdem die Autoverkäufe in 2016 in den USA einen Höchststand erreichten, sind sich basierend auf den schon vorhandenen Daten für 2017 alle Beobachter einig, dass das Gesamtjahr 2017 einen deutlichen Rückgang der Verkäufe erleben wird.

Irgendwann ist jede Familie in den USA mit ein, zwei, drei Autos versorgt, und irgendwann hat auch der letzte Konsument, der es sich gar nicht leisten kann, ein schönes großes Auto vor der Tür. Nach Aussagen von Bankern, deren Namen nicht genannt werden sollen, hat sich das Volumen von verbrieften Autokredit-Paketen mit Ramsch-Status (Subprime) seit dem Ende der Finanzkrise grob gesagt verzehnfacht auf zuletzt grob geschätzt 30 Milliarden Dollar für das Jahr 2016.

Das ist in Relation zur Subprime-Immobilienkrise 2007/2008 natürlich ein winziger Betrag. Einen Kollaps der US-Wirtschaft wie vor 10 Jahren kann damit nicht ausgelöst werden, aber dennoch kann der Abschwung oder sogar Zusammenbruch der Verkaufszahlen von Autos eine Rezession auslösen oder eine bestehende kleine Rezession massiv verstärken. Denn wie man weiß: An der Autoindustrie hängt eine ellenlange Kette von Zulieferbetrieben mit jeder Menge Arbeitsplätzen.

Wie Banker ebenfalls durchstecken, sollen angeblich von Kunden, die sich Autos nicht mal ansatzweise leisten können (Ratenfinanzierung), Autos aufgedrückt worden sein ohne jegliche Bonitätsprüfung – einfach so. Hauptsache es werden Autos verkauft. Dafür sollen teilweise bis zu 15% Zinsen verlangt worden sein. Ein Großteil der Kredite, die in Subprime-Paketen enthalten sind, soll angeblich ganz ohne Bonitätsprüfung oder sonstige Finanzprüfung an die Kunden vergeben worden sein. Aber gut, warum heißen sie auch sonst „Subprime“ (minderwertig)? Die Methode dürfte letztlich gleich gelaufen sein wie bei den Immobilienkrediten. Die Autokredite werden zusammengeschnürt als Pakete in Tranchen von vielleicht 100 oder 50 Millionen Dollar.

Dank der hohen Zinsen (nach der Werthaltigkeit fragt ja niemand) der Pakete kann man sie leicht an renditehungrige Investoren weiterverkaufen. So werden Autofinanzierer entlastet. Das Problem liegt dann in den Büchern von Hedgefonds etc. Und wer gibt den Hedgefonds das Geld für den Kauf solchen Schrotts? Na klar, Versicherungen, Pensionsfonds, Investmentfonds etc. Denn die suchen dank der Nullzinsen am Markt händeringend nach Rendite, welche von Hedgefonds natürlich in Aussicht gestellt wird.

Man muss natürlich immer beachten, dass wir nur von einem gewissen Teil der Autokredite sprechen, die Schrott sind und stark ausfallgefährdet. Die dramatische Zunahme der Verbriefungen zeigt, dass Jahr für Jahr deutlich mehr Kredite für Autos ausgestellt wurden, bei denen die Bonität der Käufer extrem fraglich ist oder erst gar nicht geprüft wurde. Das zeigt die Jahr für Jahr steigende Überschuldung der Konsumenten und die strukturelle Schwäche der Konjunktur, die man beim bloßen Betrachten der Arbeitslosenquote nicht erkennen kann.

Wie wettet man auf das Platzen der Autoblase?

Nun, als Privatanleger hat man quasi keine Chance mit den selben Instrumenten zu wetten wie Profi-Investoren. Aber man kann dennoch etwas tun, wenn man extrem spekulativ und risikofreudig eingestellt ist. Man kann mit CFDs, Optionsscheinen, echten börsengehandelten US-Optionen oder mit einem Leerverkauf auf fallende Aktienkurse der drei US-Hersteller setzen – die da wären GM, Ford und FiatChrysler.

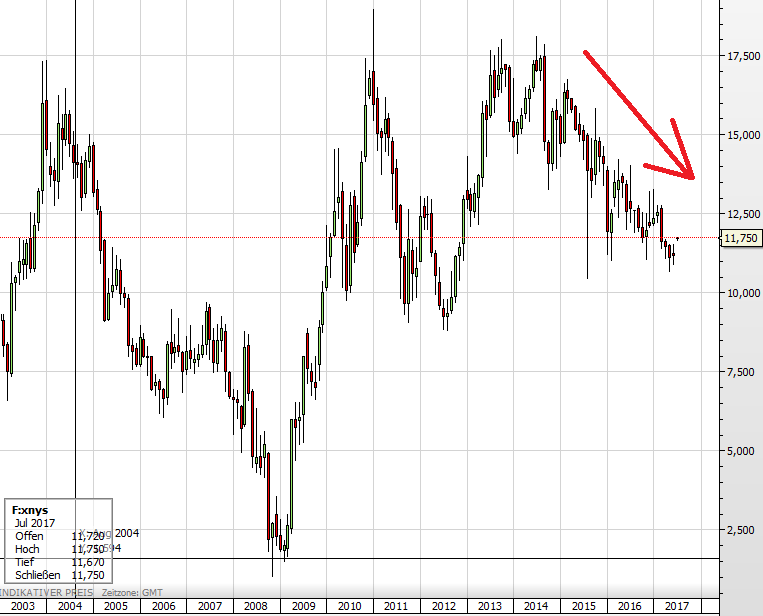

Bei FiatChrysler wird man sich etwas schwer tun, da der Konzern ja stark auslandslastig ist mit der eigentlichen Kernmarke Fiat. Bei der Ford-Aktie allerdings könnte man durchaus unterstellen, dass die Short-Wette bereits seit einiger Zeit läuft (roter Pfeil im Chart). Seit der Finanzkrise 2008 explodierte die Aktie von unter 2,50 Dollar auf bis zu 17,50 Dollar. Wahnsinn! Aber seit drei Jahren fällt die Aktie kontinuierlich von 17,50 auf nun unter 12 Dollar.

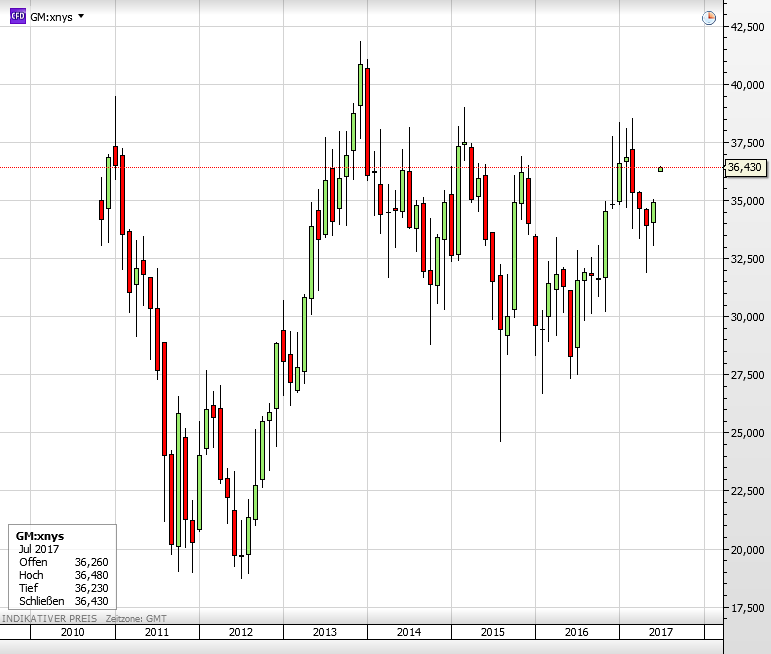

Die Aktie von GM, seit der „Neuauflage“ der Firma seit 2010 wieder am Markt, hat sich seit einem Tief im Jahr 2012 verdoppelt und kann sich seitdem gut halten. Unterm Strich notiert sie genau da, wo sie 2010 startete. Also: Wer an das Platzen der Autoblase glaubt oder glauben will, geht davon aus, dass der Abschwung bei den gesamten Autoverkäufen gerade erst startet und wohl mehrere Jahre anhält. Das würde auch bedeuten, dass vor allem GM und Ford in den folgenden Quartalen fortwährend schlechte Zahlen präsentieren.

Wenn man von dieser Annahme ausgeht, stellt die GM-Aktie eine attraktivere Möglichkeit für Shorties dar, da sie sich noch nicht in einen Abwärtstrend begeben hat wie Ford. Aber wie gesagt: Das alles basiert auf der Annahme, dass die US-Autoblase jetzt damit beginnt so richtig zu platzen. Diese Annahme muss man als Spekulant also teilen, wenn man sich auf so eine Shortwette einlassen will. (Nein, das ist keine Anlageempfehlung unsererseits)

Die GM-Aktie seit 2010, seitdem sie nach der Insolvenz wieder neu „auferstanden“ ist.

Kommentare lesen und schreiben, hier klicken

GM hat den Vorteil gegenüber Ford, dass sie damals Insolvenz gegangen sind. Ford muss noch schön die Schulden von früher bezahlen.

Ein paar Autoverkäufer aber vor allem die Bänkster stecken sich die Taschen voll von Kunden die es sich nicht leisten können (Bonitätsprüfung). Dem Verkäufer kann ich noch nicht einmal eine böse Absicht unterstellen, er will / muss verkaufen. Die Bänksterer sagen wir mal Betrüger denen unterstelle ich Absicht. Diese verdienen an der Provision und dem Verkauf der gepackten Pakete, wissentlich das diese Platzen können / werden. Nun kommt das große Gejammer wenn die Pakete platzen und je nach Größe des Schadens haben Banken wieder ein Problem das auf dem Steuerzahler abgewälzt wird. Sprich, legaler Betrug am Steuerzahler von der Politik gefördert..

Short Bias in klingende Münze verwandeln ?

Es gibt drei nennenswerte ETF auf die US Autowerte

CARZ

ADRA

IPD

Entweder man shortet solche Werte direkt, oder kauft Puts oder verkauft Calls

1. Shorten der ETF: Einfach, praktisch. Nachteil: Leihgebühren, Zinsen, und der shorter muss Dividenden aus der eigenen Tasche an den Besitzer des Underlyings zahlen, Margin Anforderung relativ hoch.

2. Puts kaufen auf die Autowerte oder auf die oben genannten ETF:

Wenig Risiko, hohe Prämien zu bezahlen, hoher Zeitwertverfall.

Nur dann Ertrag bringend, wenn tatsächlich ein starker Move in allernächster Zeit passiert.

3. Short Calls auf die ETF oder auf die Autowerte direkt

Geringe Prämieneinnahmen, hohes Risiko, wenn sie naked verkauft werden

Vorteil: Wer die entsprechenden Autowerte im Depot hat und sie aus verstöndlichen Gründen behalten will, kann Covered Calls schreiben, um ein gewisses „Hedging“ zu bewirken.

Aktien direkt zu shorten, bringt in vielen Fällen nichts.

Während man in der Abwärtsberwegung sich über die Kursdifferenzen freut und rechts in den Spalten alles grün leuchtet, vergisst man allzuoft, dass die Zinsen und Leihgebühren den Gewinn praktisch auffressen. Wenn man dann in die Earnings Season kommt und Dividenden BEZAHLEN muss, statt sie zu bekommen, wird es gar nicht mehr lustig

Im übrigen besteht immer das Risiko, dass der Besitzer jederzeit den „Leihvertrag“ kündigen kann und die Aktien zurückfordert. Aus Sicht des Shorter natürlich im ungünstigsten Moment.

Die Automobil-Subprime Krise kann erst kommen, wenn die Zinsen nennenswert steigen. Das aber hat die FED vorerst in weite Ferne geschoben.

Von daher sehe ich zur Zeit keine Veranlassung, kräftig die Short Seite zu spielen.

Bei InteractiveBokers kann man einfach über den Yield Optimizer die Short Borrow costs rausbekommen.

Dabei zeigt sich, daß das shorten der ETF irrsinnig teuer ist. der CARZ kostet 8% im Jahr, der IPD 4.56%.

Shorte ich GM direkt, bekomme ich dagegen aktuell 0.91% bezahlt !!.

Hört sich komisch an, hat aber wie schon erwähnt mit der Dividende zu tun, die bei 4.2% liegt. Kostet mich also in Summe 3%.

Kann man natürlich trotzdem drüber nachdenken. 3% ist jetzt nicht so viel wenn man einen dicken Move erwartet.

Übrigens ist auch TSLA aktuell von den Borrow costs für lau zu haben.

Die waren mal bei 20%.

Generell hat mich in meiner Trading Laufbahn das Shorten von Aktien eher Geld gekostet, da muss man mit sehr viel Vorsicht dran gehen.

TSLA hätte mich auch schon mal in den FIngern gejuckt.

Meiner Erfahrung nach macht ein Leerverkauf allenfalls dann Sinn, wenn die Leihkosten möglichst gering sind und die Position nach oben hin mit Call Optionen (möglichst geringer, impliziter Volatilität) abgesichert ist. Hierdurch ist der maximale Verlust eindeutig definiert (Verkaufspreis-Strike-Callprämie-Brokergebühren).

Nachteil ist die zu zahlende Prämie, was aber immer noch besser ist, als ein Margin Call oder ein vernichtetes Konto, im Falle eines unerwarteten Spikes. Handelt man ein großes Konto und hat nur eine winzige Positionsgröße (zum Beispiel <1%), dann geht's auch ohne Absicherung.

Emm: auch sehr interesanter Beitrag, kann dem nur zustimmen.

Ich würde mir wünschen, daß wir die POstings vom Kat-Segler mal irgendwo ablegen könnten. Aktuell bin ich am Sprung in meinen Urlaub aber würde da gerne weiter mal ansetzen wenn ich wieder da bin. Dann werden die aber alle weg sein was schade wäre.

@ FMW-Redaktion

…mögliches Platzen der US-Autoblase?…

…ob die US-Autoblase nicht bereits dabei ist zu kollabieren…

…stellt die GM-Aktie eine attraktivere Möglichkeit für Shorties dar…

Nach Ihrem Artikel klettern die US-Autoaktien von einem Hoch zum anderen. Wie konnten Sie mit Ihrer Einschätzung nur so daneben liegen???

@Markus Fugmann

Keine Antwort?