Seit dem 8. Februar hat Wirecard keine offizielle Erklärung mehr zum Thema Financial Times, angebliche Buchungstricks und Kursmanipulationen veröffentlicht. An dem Tag hatte Wirecard übrigens verkündet, dass man rechtlich gegen die FT und ihre „unethische Berichterstattung“ vorgehen werde. Auch wies man die Anschuldigungen eindeutig zurück.

In einem heutigen Interview des Wirecard-Chefs Markus Braun mit der „FAZ“ heißt es plötzlich nicht mehr, dass man gegen die FT rechtlich vorgehe. Die Formulierung lautet aktuell, dass man „prüfe“, ob die Form der Berichterstattung der FT angemessen war, gerade im Hinblick darauf, wie man gegen die Verleumdung von Mitarbeitern vorgehen könne. Aha. Auf einmal will man prüfen statt klagen. Auch eine klare Zurückweisung der FT-Vorwürfe gibt es jetzt auf einmal nicht mehr. Jetzt heißt es nämlich nur noch, man müsse untersuchen, ob die Darstellung in den Artikeln (der FT) stark übertrieben waren. Ah ja, ok. Das heißt? War doch was dran an den Vorwürfen?

Immer noch betont Braun, dass nach einer internen Untersuchung an den Vorwürfen nichts dran sei. Die Veröffentlichung des externen Prüfberichts könne sehr schnell gehen. Bislang war da aber von mehreren Wochen die Rede. Er werde aber keinen Zeitraum nennen. Aber es werde (bei der Anwaltskanzlei in Singapur) mit Hochdruck am Bericht gearbeitet.

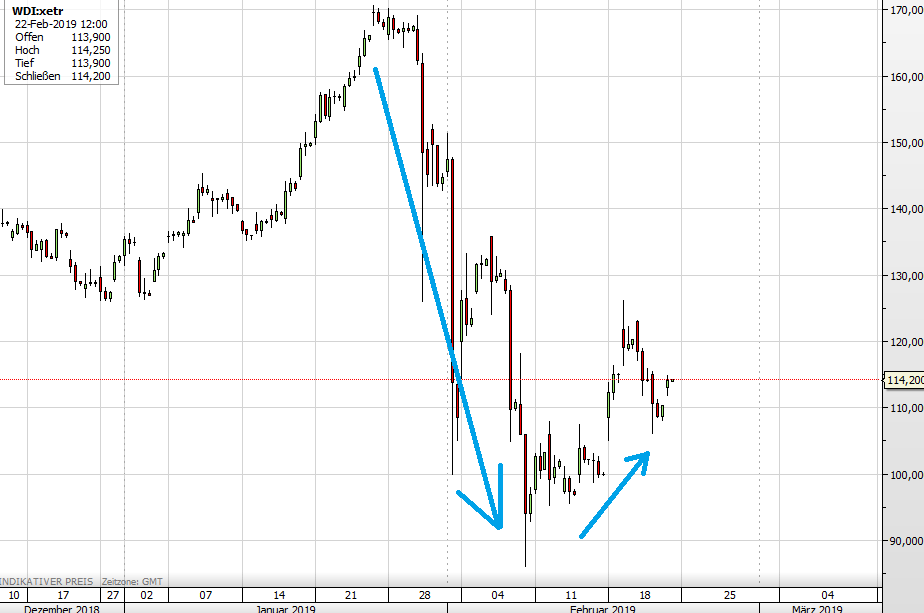

Zum Aktienkurs zeigt sich Braun nach wie vor mehr als optimistisch. Das Geschäft laufe super. Und er sei sicher, dass sich die Unternehmensentwicklung auch bald wieder im Aktienkurs zeigen werde, wenn die Vorwürfe aufgeklärt seien. Diese Aussage (so meinen wir) lässt darauf deuten, dass er sich wirklich sicher zu sein scheint, dass die Prüfung der Anwälte positiv für Wirecard ausfällt. Sonst hätte er wohl ein echtes Rechtfertigungsproblem. Die Wirecard-Aktie hat sich seit ein paar Tagen über 100 Euro beruhigt, und notiert aktuell bei über 114 Euro. Nach wie vor warten die Börsianer auf die Veröffentlichung der Kanzlei-Analyse aus Singapur (Chart seit Dezember).

Tesla

Das in den USA stark beachtete Verbrauchermagazin „Consumer Reports“ hat seine Empfehlung für das Modell 3 von Tesla zurückgezogen. Als Grund nennt man Probleme mit dem Lack, nicht fest sitzenden Außenteilen und defekte Scheiben. Tesla selbst sagt dazu, dass man bereits Fortschritte bei der Behebung solcher Mängel erzielt habe. Das Problem ist, dass der E-Autohersteller seine Produktionsmenge quasi mit Brachialgewalt hochgefahren hatte, um eigene Ziele zu erreichen und vor allem die Erwartungen der Börse zu befriedigen. Denn die Börsianer hatten sensationelle Mengensteigerungen schon lange im Vorweg im Aktienkurs von Tesla eingepreist, und machen daher logischerweise Druck.

So hatte Tesla auf seinem Produktionsgelände nahe San Francisco beispielsweise eine zusätzliche Fertigungslinie in einem großen Zelt hochgefahren (kein Witz). Zahlreiche Berichte und Aussagen ehemaliger Mitarbeiter aus den letzten Monaten zeichnen ein chaotisches Bild. Dass deshalb die Qualität leidet, ist nicht zwangsläufig zu erwarten, aber dennoch ist dies keine Überraschung. Elon Musk hatte quasi das Blaue vom Himmel versprochen, und musste irgendwann auch mal liefern.

Im vorletzten Quartal hatte Musk völlig überraschend einen fetten Gewinn für Tesla präsentiert, und vor drei Wochen für das letzte Quartal erneut. Ob die glanzvolle Gewinnstrecke anhält, darf bezweifelt werden. Aber zumindest die letzten beiden Quartale stach Musk seine Kritiker aus. Aktuell aber reist die Verkündung von „Consumer Reports“ die Tesla-Aktie nach unten. Gestern verlor sie im laufenden Handel von 301 auf 291,23 Dollar zum Handelsschluss. Laut ganz aktueller Indikation soll die Aktie heute bei 294,50 Dollar in den US-Handel starten. Im Chart sieht man die Tesla-Aktie seit Juni. Die beiden Aufwärtspfeile zeigen den Verlauf nach der Verkündung der letzten beiden Quartalszahlen. Aktuell sieht die Tendenz zumindest negativ aus. Aber man unterschätze nie das Potenzial der Musk-Jünger, die den Kurs immer wieder hochbringen.

Kommentare lesen und schreiben, hier klicken