Von Markus Fugmann

Die eigentliche Musik spielt an den Finanzmärkten bekanntlich nicht an den Aktienmärkten, sondern an den Anleihemärkten. Dort, vor allem bei Staatsanleihen, arbeitet das große Geld, Pensionskassen, Versicherungen etc. sind in diesen Märkten stark engagiert. Insofern haben Veränderungen am Anleihemarkt notwendigerweise Konsequenzen für andere Märkte, schlicht weil eben das Volumen extrem hoch ist. Kommt es etwa zu einem „Crash“ an den Anleihemärkten, können sich Aktienmärkte, das zeigt die Geschichte, dem nicht entziehen.

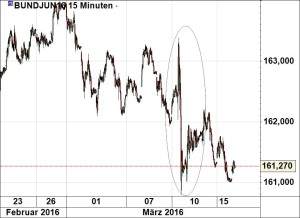

Nun hat es am letzten Donnerstag mit der EZB-Sitzung bedeutende Verschiebungen gegeben. Die EZB packte letzte Woche bekanntlich die große Bazooka aus: Einlagezins gesenkt, QE erhöht, Leitzins gesenkt, Tender für Banken aufgelegt. Als das bekannt wurde, haussierten die europäischen Märkte für Staatsanleihen. Aber dann die Wende, als Draghi auf der Pressekonferenz signalisierte, dass die Zinsen wohl absehbar nicht weiter sinken würden:

Seit dem Abverkauf kann sich die Bundesanleihe nicht mehr erholen. Was bedeutet das? Mit einem Wort: die Fantasie ist raus! Das gilt vor allem für länger laufende Anleihen, so für die Benchmark des europäischen Anleihemarktes, die 10-jährige Bundesanleihe. Denn nun ist die Perspektive weg, dass die Zinsen weiter sinken werden – und eben diese Perspektive hatte den Kurs des Bund-Futures nach oben, die Rendite nach unten gedrückt. Die Bundesanleihe war schon kurz vor negativem Territorium, doch mit der Aussage Draghis könnte nun eine Trendwende bevorstehen. Die Zeit der stetig fallenden Renditen ist vorbei, die Zinsen steigen tendentiell wieder!

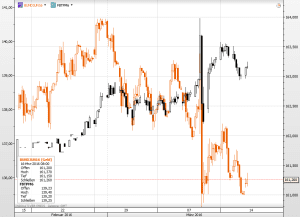

Das gilt besonders für deutsche Anleihen, etwas weniger für Anleihen der Europeripherie. Seit Draghi performt die 10-jährige italienische Staatsanleihe besser als die Bundesanleihe:

Bund orange, Italiens 10-jährige schwarz

Das dürfte erst einmal so bleiben, weil die Maßnahmen der EZB besonders die Europeripherie begünstigten. Was aber bedeutet das, wenn die Renditen wieder steigen? Faktisch ist das der Wendepunkt, zumindest das Stop-Signal für den Glauben, dass Zinsen immer weiter fallen. Und das ist von überragender Bedeutung für die Märkte insgesamt! Eine Möglichkeit ist, dass Gelder aus dem Anleihemarkt in den Aktienmarkt fließen. Oder es entsteht zunehmender Streß am Anleihemarkt, der negativ auf die Aktienmärkte abfärbt. Beides ist möglich. Abwarten. Die Renditen jedenfalls werden nun nicht mehr täglich neue Allzeittiefs erreichen, das Risiko hat sich etwa für den Bund-Future deutlich auf die Unterseite verlagert. Jetzt könnte das eintreten, was logisch ist: die Blase wird platzen. Vermutlich nicht sofort, aber perspektivisch.

Und noch etwas. Gestern ist etwas passiert, was den Junk-Bond-Markt in den USA unter Druck bringen dürfte – und damit eine Art Menetekel für den Aktienmarkt sein könnte, denn Streß an den Junk-Bond-Märkten ist gleichbedeutend mit Streß am Aktienmarkt. Gestern stürzte bekanntlich die Aktie von Valeant ab, das ein Liebling der Hedgefonds ist (siehe dazu unseren Bericht „Absturz des Tages: Valeant, der Liebling der Hedgefonds“). Die AKtie verlor gestern 51,5%:

Seit Sommer 2015 ein regelrechter Absturz:

Warum das wichtig ist? Valeant ist der viertgrößte Emitten von spekulativen Unternehmensanleihen in den USA, die auch als „Junk-Bonds“ bezeichnet werden. Gestern reagierte die Valeant-Anleihen mit Streß, die Risikoprämien stiegen rasant. Noch hat das nicht ausgetrahlt auf andere Junk-Bonds, aber wenn das so weiter geht, wird es das tun – dafür ist Valeant schlicht zu wichtig. Das Unternehmen ist hochgradig verschuldet, die Wachsmsstory ist vorbei, die Absätze sinken. Das gilt aber für viele US-Jonk-Bonds, Ansteckung daher wahrscheinlich.

Und: der Abverkauf der Aktie hat vor allem bei Hedgefonds, deren Lieblingsspielzeug Valeant ist, über fünf Milliarden Dollar an Kapital vernichtet. Das fehlt nun für andere Investments, etwa in Aktien.

Fazit: die wirklich wichtigen Bewegungen werden sich am Anleihemarkt abspielen. Sie sollten das im Auge behalten – denn wenn dort die Musik aufhört zu spielen, rumpst es auch an anderen Märkten!

Kommentare lesen und schreiben, hier klicken