FMW-Redaktion

Der deutsche Staat macht nicht nur satte Gewinne mit der Neuausgabe kurz laufender Anleihen (zwei und fünf Jahre). Dank einer Zinswende, die bei der EZB anscheinend in weite Ferne rückt, sinken auch die Renditen, die Euro-Staaten derzeit für zehnjährige Anleiheemissionen zahlen müssen. Der institutionelle Anleger gibt sich damit zufrieden, und greift brav zu! Käuferstreik? Nichts da.

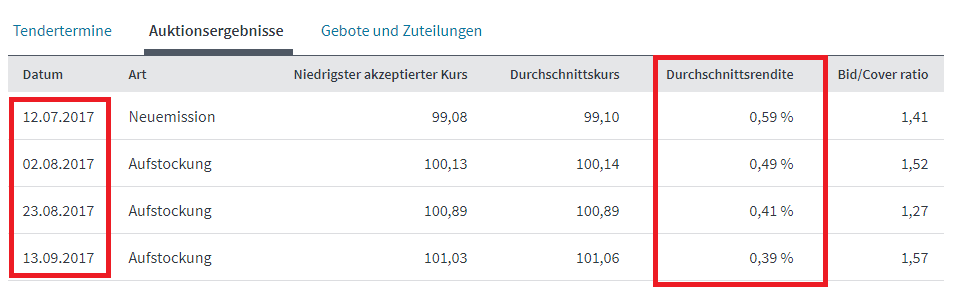

Die aktuellste Emissionsserie zehnjähriger deutscher Bundesanleihen, die im Juli gestartet wurde, erlebt heute ihre dritte Aufstockung mit dem Angebot weiterer 3 Milliarden Euro. Dabei sinkt die Rendite der ausgegebenen Bundesanleihen immer weiter (Grafik). Waren es im Juli noch 0,59% auf zehn Jahre, sind es jetzt nur noch 0,39%.

Die heutige Emission von 3 Milliarden Euro brachte ein Nachfragevolumen von 3,85 Milliarden Euro. Davon war ein Volumen von 2,87 Milliarden Euro unlimitiert – für dieses Volumen waren Anleger also bereit jeden Preis zu bezahlen. Verkauft hat man aber nicht 3 Milliarden, sondern nur 2,446 Milliarden Euro. Die Differenz zu 3 Milliarden Euro in Höhe von 554 Millionen Euro wanderte in die sogenannte Marktpflegequote.

Falls nämlich alle Investoren diese Bundesanleihen bis zum Laufzeitende in zehn Jahren im Depot belassen, gäbe es am freien Markt keine Handelbarkeit mehr für diese Anleihen – dafür sorgt dann der Emittent „Finanzagentur Deutschland GmbH“ mit diesen 554 Millionen Euro Volumen. Bei einem aktuellen Zinskupon dieser Serie von 0,50% liegt der heutige Emissionskurs bei 101,06% (Anleihekurse notieren immer in Prozentpunkten). Die Rendite sinkt wie gesagt auf 0,39% für zehn Jahre Laufzeit.

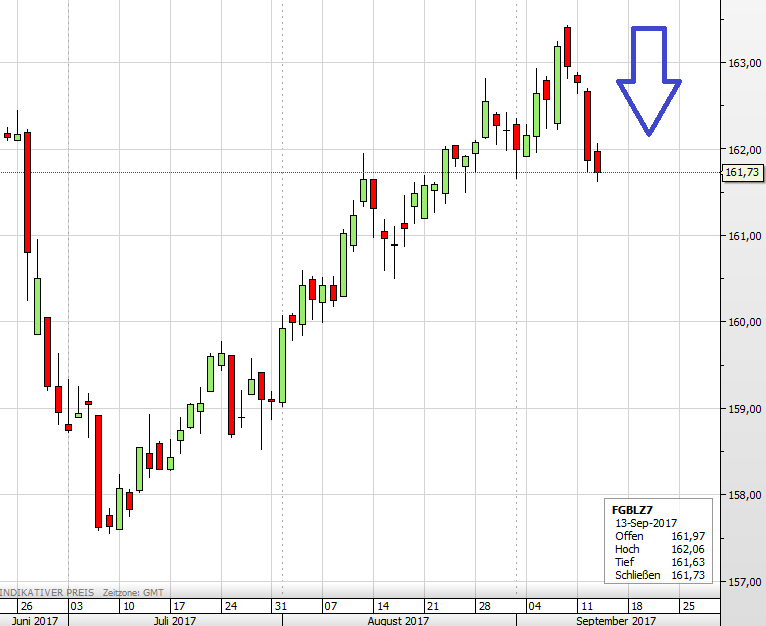

Die weite Ferne der Zinswende sieht man bei den neuen Emissionen der letzten Wochen. Der Bund-Future als Ausdruck der zehnjährigen Bundesanleihe war gut acht Wochen lang durchgehend gestiegen, und erlebt seit einer Woche einen spürbaren Rückgang (Chart). Demnach hätte die Rendite der heutigen Emission eigentlich leicht steigen können. Aber der deutsche Staat kann sich (wie man sieht) vor Kaufwilligen kaum retten, und kann es sich leisten die tatsächlichen Emissionsrenditen trotzdem weiter zu senken!

Der Kurs der zehnjährigen Bundesanleihe dargestellt seit Mai. Am Ende der aktuelle Rückgang.

Kommentare lesen und schreiben, hier klicken