Die „Bank für Internationalen Zahlungsausgleich“ (BIS) in Basel wird zurecht auch als Zentralbank der Zentralbanken bezeichnet – eine Art Branchen-Dachverband der weltweiten Notenbanker-Community. Sie verkündet aktuell grundsätzlich das, was man überall hört. Die Weltwirtschaft läuft gut – noch! Man müsse aktiv werden um einen Abschwung zu verhindern. Dazu schreibt die BIS (Zitat auszugsweise):

Eine Verschärfung protektionistischer Maßnahmen oder ein plötzlicher Anstieg der historisch niedrigen Renditen an den wichtigsten Staatsanleihemärkten könnten einen neuerlichen Abschwung auslösen. Politische Unruhen oder enttäuschende Gewinnzahlen könnten die Risikobereitschaft der Anleger dämpfen und an den überbewerteten Finanzmärkten zu Turbulenzen führen, schreiben die Autoren des Wirtschaftsberichts. Diese Risiken zeichnen sich in einem Umfeld ab, in dem die private und öffentliche Verschuldung weltweit weiter steigt und das Zusammenspiel zwischen Finanz- und Konjunkturzyklus intensiver geworden ist, wodurch sich Auf- oder Abschwünge verstärken können. Abschwünge des Finanzzyklus sind durch einen hohen Schuldendienst, Schuldenabbau und fallende Vermögenspreise gekennzeichnet.

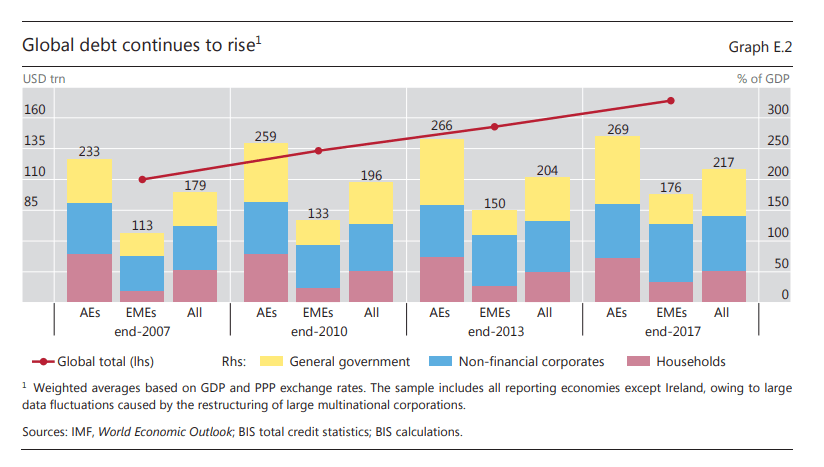

Die bevorstehenden Risiken, wie sie im vorigen Absatz beschrieben sind, rollen teilweise mit voller Wucht auf die Weltwirtschat zu. Laut BIS ist die Konsolidierung der öffentlichen Finanzen eine „vorrangige Aufgabe“. Die Zentralbanken müssten laut BIS bei der geldpolitischen Normalisierung beharrlich auf Kurs bleiben und dabei mögliche Risiken im Auge behalten. Man schaue bitte auf folgende Grafik: Die Schulden von Staaten, Konsumenten und Unternehmen steigen seit der Finanzkrise 2007 bis 2017 kontinuierlich immer weiter an. Obwohl die Konjunktur ja angeblich so gut läuft, wachsen die Schulden immer weiter. Die BIS sagt selbst, dass die gute konjunkturelle Lage durch die Notenbankpolitik ermöglicht wurde. Zitat BIS:

Das Wirtschaftswachstum war kräftig und die Inflation niedrig, was in einer so späten Phase des Aufschwungs ungewöhnlich ist. Diese positive Entwicklung ist zum großen Teil die Folge der außerordentlichen geldpolitischen Maßnahmen der letzten zehn Jahre.

Also wünscht sich die BIS, dass die weltweiten Staatsschulden abgebaut werden. Aber vorher hat die BIS mit ihren Mitgliedern (EZB, Fed usw) alles dafür getan, dass Staaten sich weiter massiv und möglichst billig verschulden konnten, um die Konjunktur zu pushen (Nullzinsen + Gelddrucken). Den Schaden verursachen, und danach den Geschädigten drängen den Schaden zu beheben – das ist eine interessante Logik!

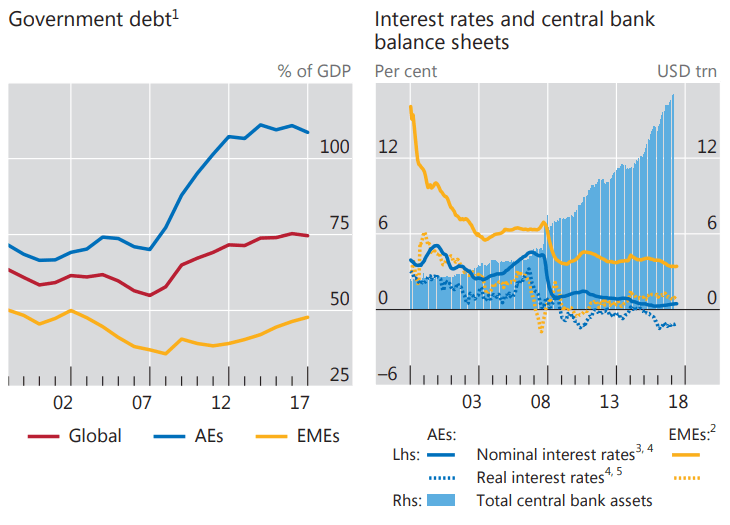

In der folgenden Grafik sieht man links den Anstieg der Staatsschulden seit 2007 vor allem in den „entwickelten Industriestaaten“ (in blau), und rechts für den selben Zeitraum den Anstieg der Notenbank-Bilanzen. Irgendwer musste all die neuen Schulden ja kaufen.

Das Grundproblem (unsere Meinung) ist: Jetzt auf dem Höhepunkt des Konkunkturzyklus, wo der Abstieg schon erkennbar ist, haben die Notenbanken es versäumt die Zinsen anzuheben (abgesehen von den USA). Wenn in ein, zwei Jahren eine Rezession möglicherweise volle Fahrt aufnimmt, werden die Zinsen in Euroland immer noch voll im Keller sein. Will die EZB dann die Zinsen drastisch ins Negative senken, um erneut einen „Stimulus“ zu erzeugen? Wie will die BIS dem nächsten konjunkturellen Abschwung vorbeugen? Anscheinend mit einem Schwall von 0815-Standardmaßnahmen aus dem FDP-Parteiprogramm. Mehr Flexibilisierung bei Arbeit und bei Gütern, dann passt das schon? Zitat:

Makroprudenzielle Instrumente sollten gezielt gegen aufkommende Risiken für die Finanzstabilität eingesetzt werden. Die Flexibilisierung der Arbeits- und Gütermärkte und die Umsetzung der nach der Krise beschlossenen Reformen zur Finanzsektorregulierung sind weitere wichtige Voraussetzungen, um langfristig Wachstum zu ermöglichen.

Den kompletten aktuell veröffentlichten Jahresbericht der BIS auf 134 Seiten finden Sie hier.

Die BIS-Zentrale in Basel. Foto: Taxiarchos228 / FAL

Kommentare lesen und schreiben, hier klicken

Meine Herren!!! Lieber Markus Fugmann, was ist bloß passiert??? Woher kommt diese geistige Wende????

Plötzlich werden hier Themen angesprochen z. B. Vollgeld), die hier bislang ja völlig verpönt waren. Also ich will sagen die Finanzmarktwelt schlägt einen ganz neuen Kurs ein, der mir sehr gut gefällt!!!

Also auch das absolut berechtigte Hinterfragen des deutschen Geschäftsmodells, was doch auch in den letzten Jahren nur deshalb funktioniert hatte, weil es mit einer neuen Schuldenorgie (Target2, EZB-QE) überhaupt noch am Leben gehalten wurde….

Die Menschen werden über unser Wirtschats- u. Geldsystem vorsätzlich falsch informiert. Fast niemand weiß doch, wie es in Wirklichkeit funktioniert, weil selbst die herrschende Lehre der Ökonomie vorsätzlich an völlig falschen Paradigmen festhällt (siehe Prof. Richard A.Werner)….

So fand ich es besonders bezeichnend, daß ein Radsportfreund von mir, Dipl. Ökonom und sein Leben lang tätig beim Bundesaufsichtsamt für das Kreditwesen (heute BAFIN) nicht weiß, wie unser Geldsystem funktioniert. Er behauptet, daß Geld stammt von den Notenbanken. Das ist aber leider so nicht richtig. Der größte Teil unseres Geldes wird von den privaten Geschäftsbanken aus dem Nichts geschöpft. Dieser Geldschöpfungsvorgang aus dem Nichts muß perse nicht schlecht sein. Es bleibt halt nur die Frage, was mit diesem geschöpften Geld passiert. Und das wandert halt zum aller größten Teil in die Spekulation mit Anleihen, Aktien und Immobilien. Die daraus entstehenden Blasen führen immer wieder zu systemischen Finanzkrisen (über 470 seit 1980)…

Also lieber Markus Fugmann, bewahren sie sich ihre kritische Haltung, sie ist die richtige….die kann man auch haben, wenn man Trader ist. Als solcher sollte man aber unbedingt eine neutrale Haltung haben und nur den Chart traden…

Liebe Grüße

GN

Das ist schon nicht ganz falsch, insbesondere die Anmerkungen von FMW: Die Fed kann im Falle des Abschwungs die Zinsen senken, da sie sich entsprechenden Spielraum geschaffen hat. Die EZB, BoE und die BoJ haben diese Möglichkeiten nicht. Bleibt also nur als einziges geldpolitisches Instrument nur die Quantitative Lockerung. Und selbst dort wird man dann mit wesentlich höheren Einsätzen spielen müssen als man das derzeit tut, ich schätze mal um die 100-150 Mrd. Euro monatlich.

Theoretisch kämen auch tiefere Negativzinsen in Frage, die haben aber meiner Meinung nach überhaupt keinen Effekt, wenn man dich beispielsweise mal die „deposit facility“ der EZB anschaut die trotz negativem Zins auf die Einlagen bei etwa 650 Mrd. Euro steht. Was bedeutet, das die Liquidität letztendlich gar nicht im System ankommt.

Helikoptergeld als Massnahme und dann hoffentlich die Umstellung des Wirtschafts und Geldsystems auf eine Resourcenbasierte Oekonomie