Nachdem die Zinsen im Zuge der Rallye an den Aktienmärkten kurz nach oben drehten und sich die Zinsstrukturkurve etwas versteilerte, dreht sich diese Entwicklung nun wieder um. Dahinter steckt eine klare Botschaft des Anleihemarktes.

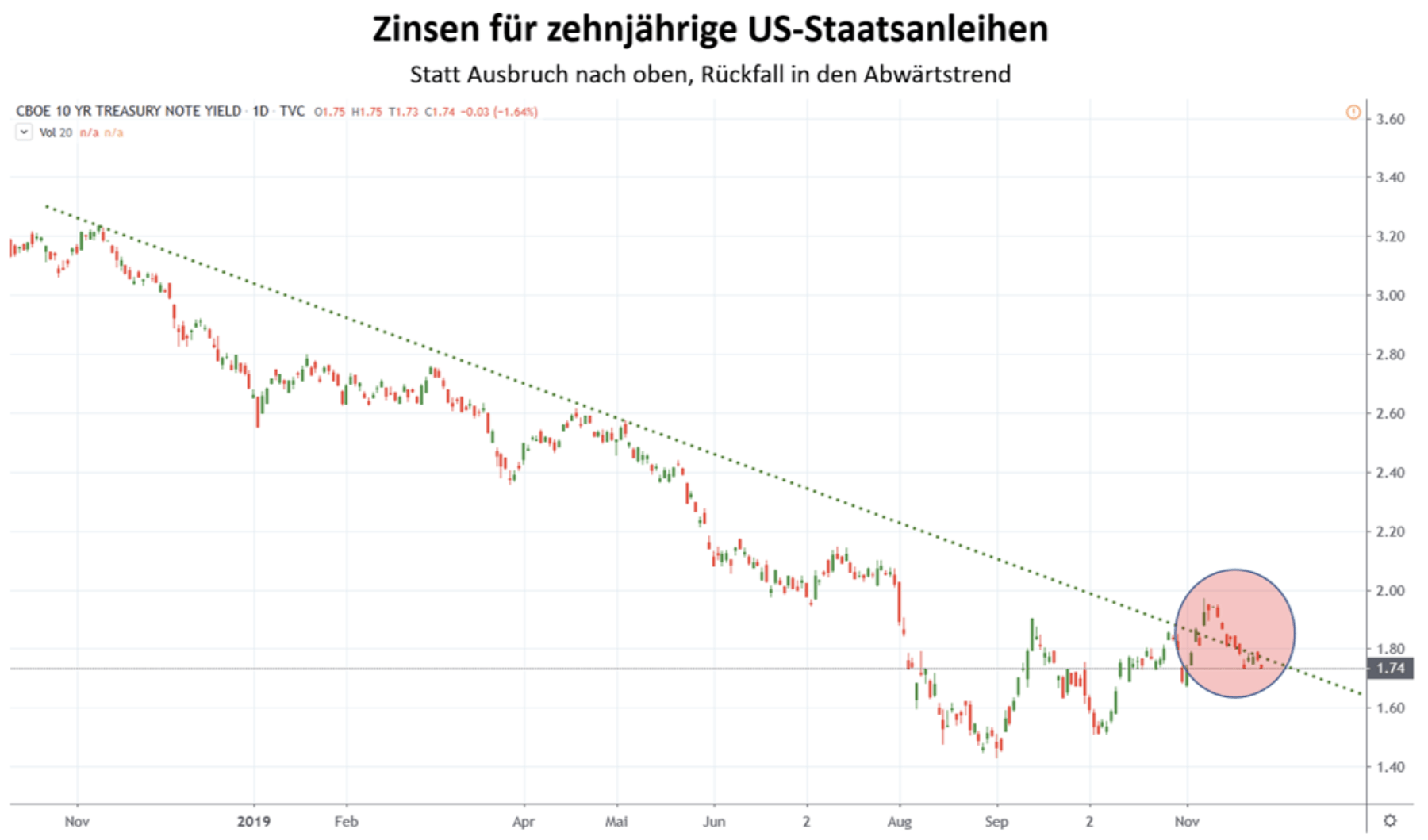

Fehlausbruch bei den Zinsen

Zunächst sah es so aus, als würde die Euphorie am Aktienmarkt nachhaltig Liquidität aus den Rentenmärkten absaugen und zu steigenden Renditen am langen Ende der Zinsstrukturkurve führen. Dies hätte für alle Dollarschuldner weltweit eine zusätzliche finanzielle Belastung bedeutet.

Doch diese Befürchtungen waren unbegründet. Nachdem der Benchmarkt-Zins für zehnjährige US-Staatsanleihen Anfang November aus seinem Abwärtstrend nach oben ausbrach, wurden schnell Renditen von in der Spitze 1,97 Prozent erreicht, nach dem sie noch zwei Monate zuvor bei 1,43 Prozent ein neues zyklisches Tief ausbildeten.

Doch anschließend drehte der Markt in Anbetracht der enttäuschenden realwirtschaftlichen Daten aus den USA wieder nach unten und befindet sich jetzt wieder klar im Abwärtstrend. Die aktuelle Rendite liegt mit 1,74 Prozent bereits 23 Basispunkte unter dem Peak vom 7. November. Das bisherige Allzeittief bei den Zinsen für zehnjährige US-Staatsanleihen wurde übrigens am 6. Juli 2016 bei einem Niveau von 1,32 Prozent erreicht.

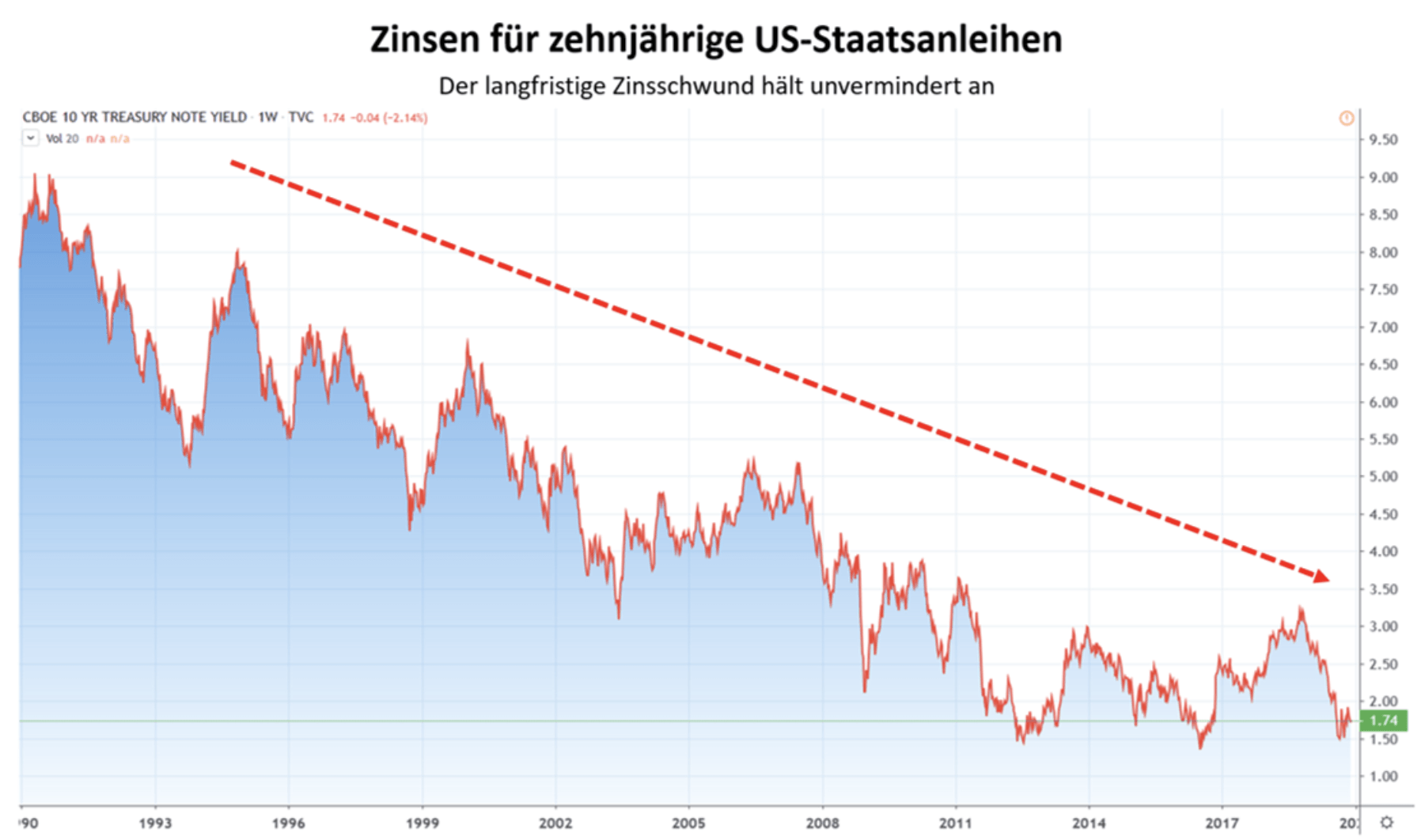

Zinsen bleiben langfristig klar im Abwärtstrend

Der langfristige Abwärtstrend bei den US-Zinsen ist nach wie vor voll in Takt. In der längeren Zeitperiode ist der jüngste Renditeanstieg im folgenden Chart kaum erkennbar. Zu groß ist die Abhängigkeit auch der US-Volkswirtschaft von sinkenden Kreditkosten für alle Wirtschaftssubjekte und den Staat geworden, als dass sich dieser Trend nachhaltig umkehren könnte, ohne eine neuerliche Schuldenkrise auszulösen.

Der Abstand zu den Allzeittiefstständen bei den langfristigen Zinsen beträgt nur noch 0,42 Prozent, also nicht mehr als eine Wochenschwankung. Es wäre nicht überraschend, wenn im Zuge der sich weiter Abschwächenden Wirtschaftsdynamik (siehe BIP-Prognose der Fed of New York) auch in den USA noch in diesem Jahr neue absolute Zinstiefs erreicht werden.

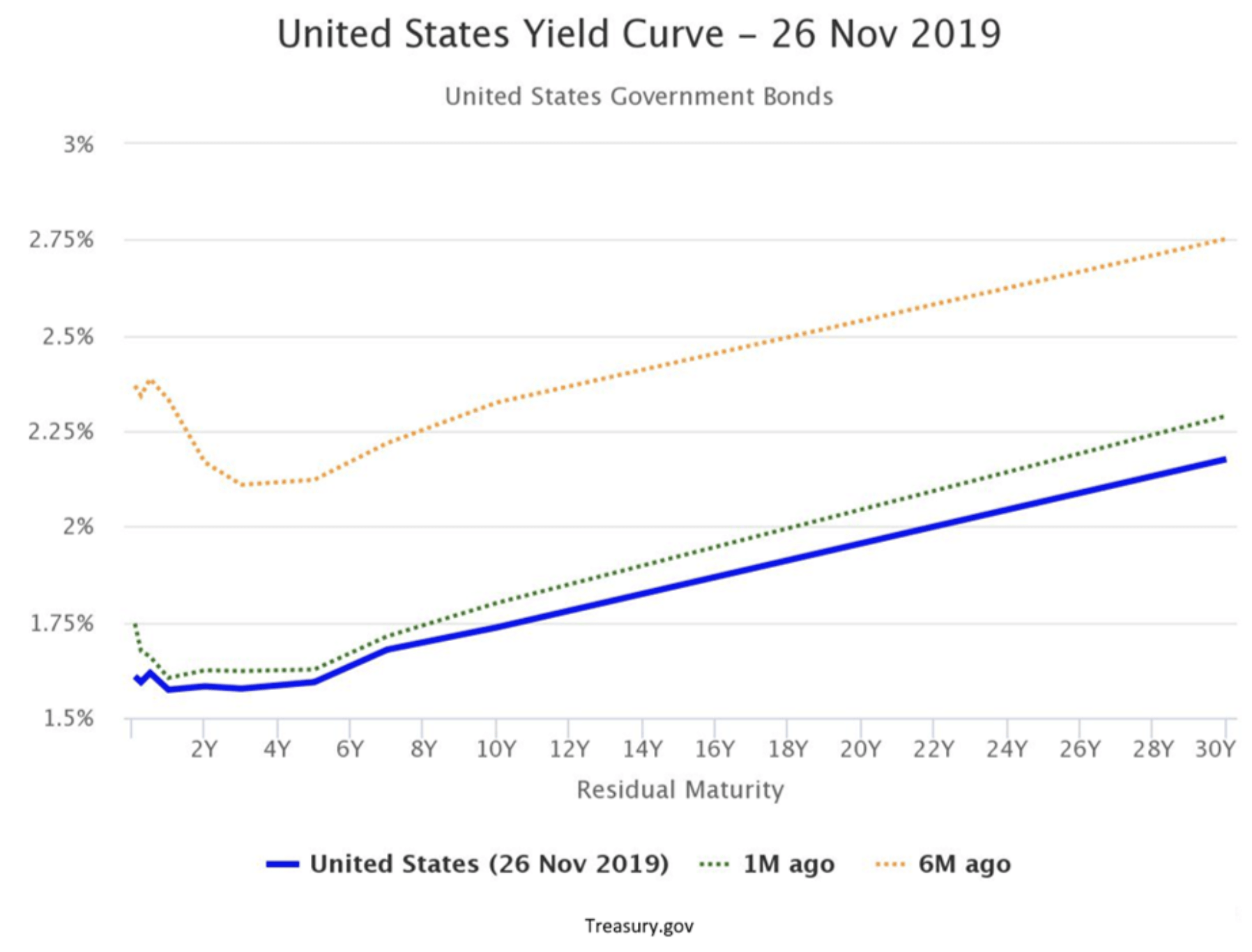

Die Taktik der Fed geht nicht auf

Mitgeholfen, die Zinsen wieder nach unten zu drücken, hat sicherlich auch das „Non“-QE-Programm der Fed, im Rahmen dessen sie monatlich für 60 Mrd. US-Dollar kürzer laufende US-Staatsanleihen mit einer Fälligkeit von maximal 12 Monaten kauft. Die Marktteilnehmer haben dieses Geld offenbar auch dazu verwendet, sich die noch etwas attraktiveren Renditen am langen Ende der Zinsstrukturkurve über Treasury-Käufe zu sichern, was durch die erhöhte Nachfrage nach diesen Langläufern die Kurse anhob und die Zinsen am langen Ende vice versa erneut sinken ließ.

Die Fed hatte angekündigt, mit ihrem „Non“-QE-Programm zwei Ziele erreichen zu wollen: erstens die Sicherstellung der Liquidität am Geldmarkt und zweitens die Versteilerung der Zinsstrukturkurve im Sinne der Zinsmargen der Banken (Thema Fristentransformation).

Ein Blick auf die aktuelle Zinsstrukturkurve (dicke blaue Linie) zeigt im Vergleich zur Zinsstrukturkurve von vor einem Monat (grün gestrichelte Linie) eine erneute Verflachung. Gegenüber von vor sechs Monaten sieht man den signifikanten Renditeverfall über alle Laufzeiten hinweg. Die Strategie der Fed, die Zinsstrukturkurve zu versteilern, ist bisher nicht aufgegangen.

Gründe für den erneuten Renditeschwund

Noch gestern ließ der US-Notenbankchef Jerome Powell bei einer Rede in East Hartford, Connecticut Folgendes verlautbaren: „U.S. Economy’s Glass Is ‘More Than Half Full’. Was er dabei verschwieg, ist, dass sich die Konjunkturdaten in den USA tendenziell weiter abschwächen, da die Strafzölle nach wie vor in Kraft sind und zunehmend die US-Unternehmen und die Verbraucher belasten.

Fazit und Ausblick

Die wieder sinkenden Renditen am Kapitalmarkt sind zunächst einmal eine gute Nachricht für alle Anlageklassen. Gleichzeitig sind sie der Beweis dafür, dass die Rentenhändler die konjunkturelle Lage nicht ansatzweise so rosig sehen, wie die Aktienmärkte. Die Spekulation auf weiter steigende Anleihekurse fußt auf zwei Erwartungen: Erstens, dass die Fed ihre Leitzinsen weiter senkt und zweitens die Kurse für Staatsanleihen durch QE-Programme weiter nach oben getrieben werden womit vice versa die Zinsen auf neue Rekordtiefststände fallen dürften.

Somit steht die Ampel für die Alles-Blase dank expansiver Geldpolitik weiter auf Grün. Vorübergehende Zinsanstiege am Kapitalmarkt sind von immer kürzerer Dauer, da diese durch die massive Liquiditätszufuhr der Notenbanken konterkariert werden. Mittelfristig gibt es daher keinen Grund, sich aus den Vermögensmärkten zu verabschieden. Es lebe der Crack-Up-Boom!

Kommentare lesen und schreiben, hier klicken