Die US-Teuerungsrate gerät durch den Absturz der Ölpreise und die Dollarstärke unter Druck – gemäß ihrem Mandat der „Preisstabilität“ wird die Fed in Sachen Zinsen zum Handeln gezwungen. Wann kommt die nächste Senkung?

Die Fed muss die Zinsen weiter senken

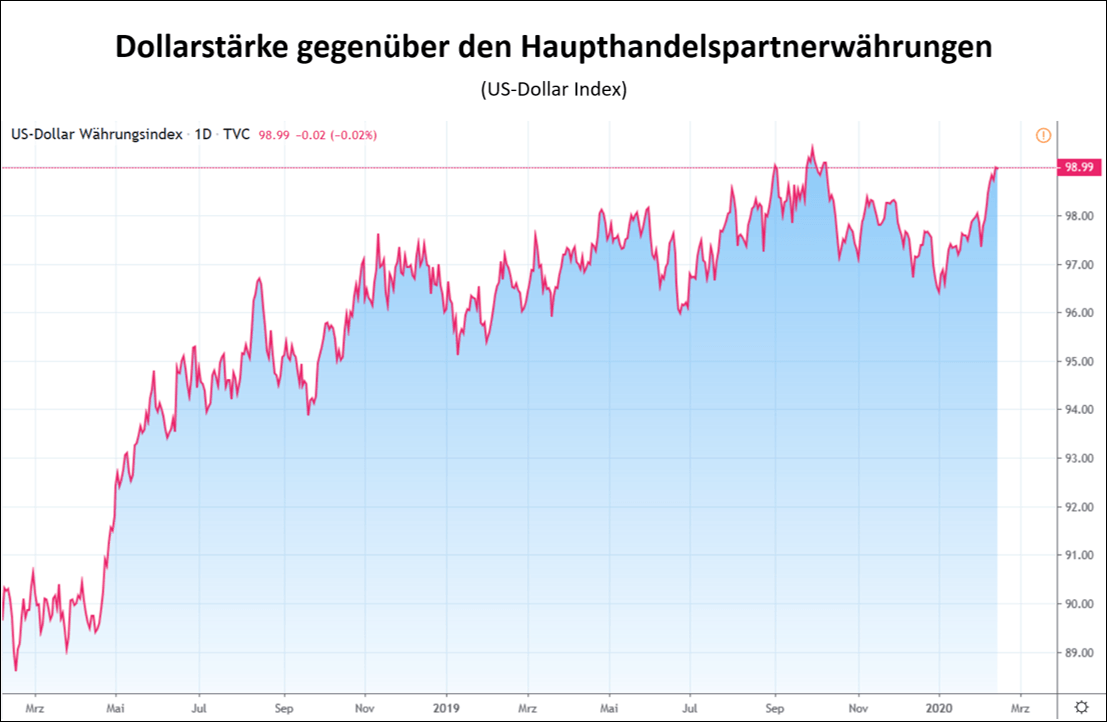

Ebenso wie die Schweizerische Nationalbank durch den hohen Frankenkurs zu ihrer extrem laxen Geldpolitik gezwungen wird, hat auch der starke US-Dollar das Potenzial, die Zinssenkungsserie der US-Fed zu beschleunigen. Zwar ist der Anteil des Exports am US-BIP mit 7,8 Prozent im Vergleich zur Schweiz mit 66,1 Prozent deutlich geringer, dennoch war der Export von US-Gütern und Dienstleistungen in der letzten Dekade für etwa 25 Prozent des wirtschaftlichen Wachstums der USA verantwortlich. Mehr als zwölf Millionen US-Arbeitsplätze hängen direkt vom Export ab. Die Gehälter der exportabhängig Beschäftigten liegen um 15 Prozent über dem Durchschnitt, da die Produktivität in diesen Sektoren deutlich höher ist. Etwa ein Drittel der US-Landwirtschaftsgüter im Wert von ca. 60 Mrd. US-Dollar werden jährlich ausgeführt. Insgesamt betrug das Exportvolumen der USA im vergangenen Jahr 1,65 Billionen US-Dollar.

Ein stark aufwertender Dollar macht US-Produkte am Weltmarkt relativ teuer, das Gleiche gilt auch für die USA als Zieldestination für Touristen. Besonders die aktuelle Coronavirus-Epidemie treibt neben der noch relativ höheren Verzinsung die Anleger in die als sicher geltende Weltleitwährung US-Dollar.

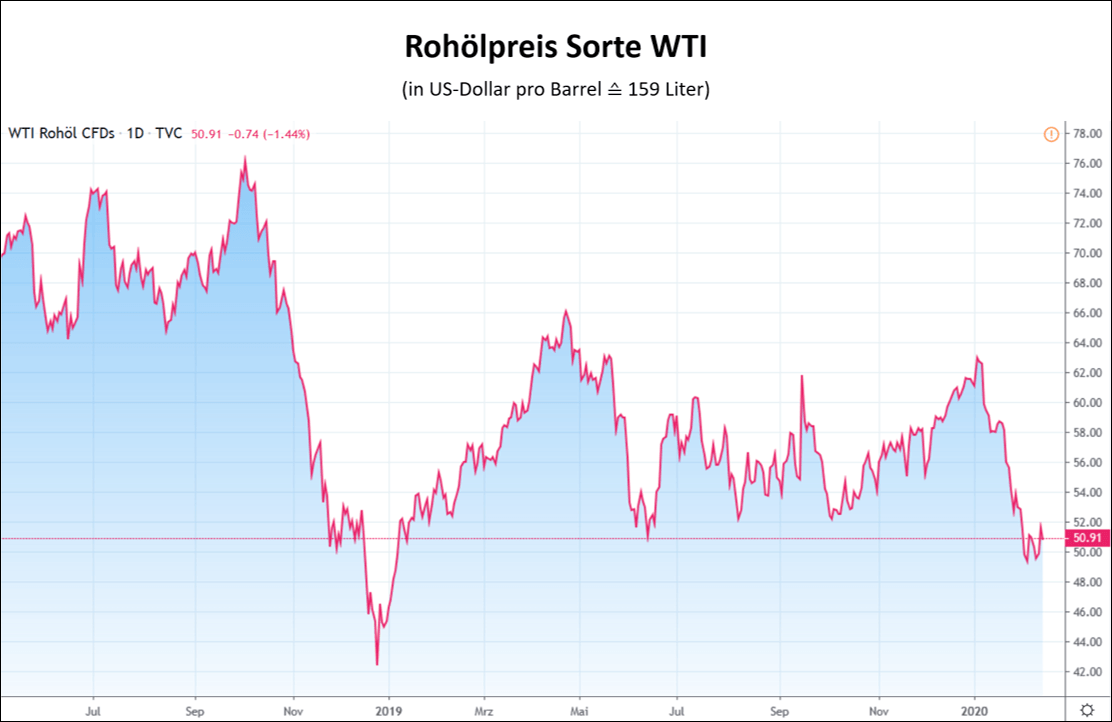

Der relativ hohe Dollar drückt gleichzeitig wechselkursbedingt auf die Preise der US-Importe in Höhe von jährlich ca. 2,6 Billionen US-Dollar. Das Gleiche gilt für die zuletzt stark rückläufigen Notierungen für Rohöl, die die Preise für Benzin, Diesel und Energie nach unten drücken. Außerdem leidet die heimische Fracking-Industrie unter dem aktuellen Preisniveau. Erst ab ca. 50 US-Dollar pro Barrel lohnt sich das kostenintensive horizontale Bohren und Sprengen im Schiefergestein nach Öl und Gas. Der gesamte Öl- und Gassektor macht gut 8 Prozent der US-Wirtschaftsleistung aus. In dieser Industrie werden aktuell 10,3 Millionen Arbeitnehmer beschäftigt und sie ist einer der größten Schuldner der Wall Street (Thema Junk-Bonds).

Damit kommt gleich von mehreren Seiten durch den aktuell starken Dollar und den Ölpreisverfall Druck auf die US-Wirtschaft und die Teuerungsrate auf.

Die Notenbank kann diese Entwicklungen nicht lange ignorieren. Das Gleiche gilt für die wiederholten Forderungen an die US-Notenbank vonseiten des Weißen Hauses. Präsident Trump wünscht neben der sofortigen Senkung der Zinsen auch immer wieder einen schwächeren Dollar – aus Wettbewerbsgründen.

Zinsen als Mittel zur Wahrung der „Preisstabilität“

Offiziell hat die US-Notenbank ein duales Mandat: die höchst mögliche Beschäftigung unter Wahrung der Preisstabilität. Wobei Preisstabilität nach der Definition der Fed bei einer jährlichen Konsumentenpreisteuerung von 2 Prozent vorliegt. Aktuell liegt sie um 20 Prozent darunter (1,6 Prozent).

Teuerungsraten unter der Zielmarke der Fed gelten als für den Konsum schädlich, da ein Abdriften in Preisdeflation droht. In Erwartung gegebenenfalls noch tieferer Preise würde es dann erfahrungsgemäß zu Konsumzurückhaltung kommen. Geschieht dies, droht eine Deflationsspirale, die in Folge schwächeren Konsums den Arbeitsmarkt belastet und die Konsumbereitschaft der Verbraucher noch weiter einschränkt. Dadurch wäre wiederum das zweite Mandat der Fed, die höchst mögliche Beschäftigung, in Gefahr. Daher hat die Teuerung und das Erreichen der jährlichen Zielrate von zwei Prozent eine herausragende Bedeutung für die US-Notenbank und ist wesentlich mit ausschlaggebend für die Entwicklung der von der Notenbank direkt festgelegten Zinsen.

Nach der reinen volkswirtschaftlichen Lehre unterscheidet man zwischen Inflation (von lat. inflatio „Aufblähen“) und Teuerung. Inflation bezieht sich auf die Geldmenge und Teuerung auf die Veränderung der Preise von Rohstoffen, Gütern, Waren und Dienstleistungen. Wenn in den Medien von „Inflationsrate“ die Rede ist, so ist eigentlich die Teuerungsrate gemeint, was irreführend ist. Nur zum Vergleich: die echte Inflationsrate (Wachstum der Geldmenge M1 = Bargeldumlauf und Übernachteinlagen) wächst aktuell in der Eurozone mit einer Jahresrate von 8 Prozent, die breiter gefasste Geldmenge M3 wächst mit 5 Prozent. Die Teuerungsrate (HVPI Eurozone 28) wird mit lediglich 1,5 Prozent angegeben und dennoch sogar bei Eurostat als „Inflationsrate“ deklariert.

Die US-Notenbank orientiert sich bei ihrer Messung der Preisveränderungsrate zur Bestimmung ihres „Inflationsziels“ (Teuerungsziel) an dem sogenannten Personal Consumption Expenditure Index (PCE), der die jährlichen Ausgabensteigerungen der US-Verbraucher an Hand eines definierten Warenkorbs misst. Dieser PCE Index lag im Januar um 1,6 Prozent höher als im Vorjahresmonat, nach 1,4 Prozent im Dezember. In den kommenden Monaten droht die Rate jedoch signifikant zu fallen.

Die Zielrate für die jährliche Preissteigerung für die persönlichen Konsumausgaben (PCE) in Höhe von zwei Prozent pro Jahr ist gleichwohl willkürlich festgelegt und gilt offiziell als „Preisstabilität“. Wobei die Fed jüngst klargestellt hat, dass sie im Interesse der Beschäftigung eine höhere Teuerung toleriert – ebenso wie übrigens die EZB. Dazu hier ein kritischer Artikel von Prof. Hans-Werner Sinn. Eine niedrige Rate toleriert die Fed nach Aussagen von Jerome Powell allerding längerfristig nicht.

Fazit und Ausblick

Mehrere parallele Entwicklungen werden die Fed früher als von der Mehrheit der Marktteilnehmer bisher erwartet zu einer weiteren Lockerung ihrer Geldpolitik inklusive Senkung der Zinsen zwingen. Neben der sich fortsetzenden globalen Wachstumsschwäche, die auch die USA nicht verschont, drücken die Belastungen der Coronavirus-Epidemie u. a. auf die Ölpreise und treiben die Weltleitwährung US-Dollar als „Sicheren Hafen“ nach oben.

Dieses Bündel an Faktoren lässt das Erreichen des Inflationsziels als einen wichtigen Bestandteil des dualen Mandats der Fed noch weiter außer Reichweite geraten. Um eine Abwärtsspirale der US-Wirtschaft bis hin zur Rezession zu vermeiden und damit das zweite Mandat der höchstmöglichen Beschäftigung nicht zu gefährden, muss die Fed noch im ersten Quartal 2020 die Zinsen weiter senken.

Kommentare lesen und schreiben, hier klicken