Die Aktienmärkte knüpfen zu Wochenbeginn an ihre jüngste Erholung an, während sich die Händler auf eine große Datenwoche vorbereiten. Die neue Handelswoche steht ganz im Zeichen wichtiger Konjunktur- und Inflationsdaten, die das Potenzial haben, die Märkte zu bewegen. Nach den jüngsten Turbulenzen an den Finanzmärkten und einem Einbruch der globalen Aktienmärkte am vergangenen Montag kam es zu einer Erholungsrallye, die in dieser Woche vor einer Bewährungsprobe steht.

Aktienmärkte vor Feuertaufe

Globale Aktien verzeichnen am Montag bescheidene Gewinne, während sich Händler auf eine Woche voller wichtiger US-Daten vorbereiteten, die Aufschluss über die Gesundheit der weltgrößten Wirtschaft und die Aussichten für die Zinsen der Federal Reserve geben werden, so Bloomberg.

Die meisten europäischen Aktienmärkte handeln am Montag im grünen Bereich. Die Aktienindizes wie der marktbreite Stoxx 600 Index und der US-Leitindex S&P 500 sind dabei ihre jüngste Gewinnserie auszubauen. Auch der heimische Dax konnte zunächst seine Erholung bis 17.830 Punkte ausweiten, ehe ein Rücklauf einsetzte. Die US-Futures deuteten auf eine positive Eröffnung an der Wall Street hin, während eine Benchmark für asiatische Aktien etwas höher notierte.

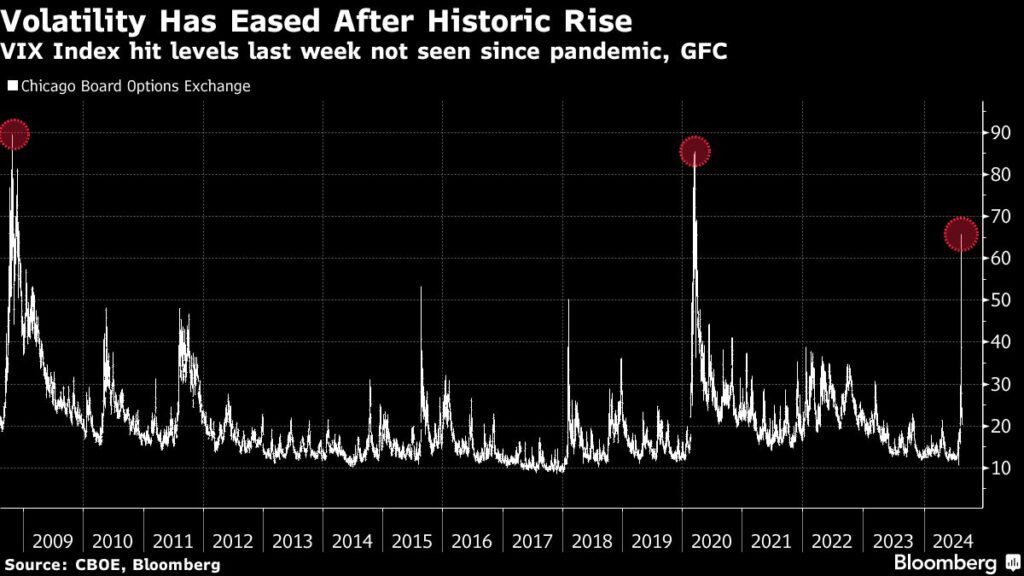

Die Volatilität, die in der vergangenen Woche die Aktienmärkte erschütterte und durch die Befürchtung genährt wurde, dass die US-Konjunktur vor einem Abschwung steht und die US-Notenbank mit einer Zinssenkung zu lange wartet, hat sich etwas gelegt. Der Cboe Volatility Index (VIX) – das Angstbarometer der Wall Street – ist von seinem höchsten Stand seit den ersten Tagen des Covid-Crashs zurückgegangen.

„Der Himmel ist noch nicht völlig klar, aber es gibt mehrere Gründe, die darauf hindeuten, dass eine relativ ruhige See vor uns liegt“, so die Analysten von Nomura Holdings in einer Notiz. Gründe für ihren Optimismus sind unter anderem ein Nachlassen der Ängste vor einer US-Rezession und eine weniger hawkishe Bank of Japan. Die Analysten von Bloomberg sehen es anders, ihrer Meinung nach dürfte die Volatilität im August hoch bleiben.

Ruhe vor dem nächsten Sturm?

Es ist nicht sicher, dass die relative Ruhe anhält, da die US-Inflationsdaten am Mittwoch das wichtigste Volatilitätsereignis in dieser Woche sind. Laut Citigroup gehen die Händler davon aus, dass sich der S&P 500 bei Veröffentlichung des Verbraucherpreisindexes um 1,2 % in die eine oder andere Richtung bewegen wird.

In der Zwischenzeit haben sich die Anleihemärkte auf eine Fed eingestellt, die „hinter der Kurve“ liegt, während die Aktienmärkte das Risiko nach Ansicht der Strategen von Morgan Stanley noch nicht in die Kurse eingepreist haben. Das von Michael Wilson geleitete Team sagte, dass das Wirtschaftswachstum die Hauptsorge der Anleger sei und nicht die Inflation und die Zinsen. Dementsprechend dürften die Marktteilnehmer am Donnerstag genau hinschauen, wenn die Einzelhandelsumsätze für Juli veröffentlicht werden.

„Die Aktienmärkte warten auf ein besseres Wachstum oder mehr politische Unterstützung, um sich wieder zu freuen“, schrieb das Team in einer Mitteilung. „Wir sehen in nächster Zeit keine bestätigenden Anzeichen in eine der beiden Richtungen, sodass der Index vorerst in einer engen Spanne gehandelt wird.“

Lange Zeit fiel bei den Währungen der Yen gegenüber dem Dollar am stärksten von allen Haupt-Währungen. Doch mit der Zinserhöhung der BOJ setzte eine Wende ein. Der Yen stieg im Zuge der Auflösung des Carry-Trades in der vergangenen Woche stark an, da Händler bearishen Wetten reduzierten, was zu einer negativen Rückkopplungsschleife führte. Die Renditen von Staatsanleihen stiegen ebenfalls wieder an.

Inflationsdaten im Fokus

Analysten erwarten, dass der US-Verbraucherpreisindex im Juni um 0,2 % gestiegen ist, und zwar sowohl der Gesamtindex als auch der sogenannten Kernrate, die Lebensmittel und Energie ausschließt. Der leichte Anstieg des Preisdrucks dürfte jedoch nicht ausreichen, um die US-Notenbank von einer weithin erwarteten Zinssenkung im nächsten Monat abzuhalten.

Am Wochenende sagte Fed-Gouverneurin Michelle Bowman, sie sehe immer noch Aufwärtsrisiken für die Inflation und eine anhaltende Stärke des Arbeitsmarktes, was darauf hindeutet, dass sie möglicherweise nicht bereit ist, eine Zinssenkung zu unterstützen, wenn die Fed-Mitglieder im September das nächste Mal zusammenkommen. Den von Bloomberg zusammengestellten Swap-Daten zufolge haben die Geldmärkte eine Zinssenkung im September und eine Lockerung um etwa 100 Basispunkte für dieses Jahr vollständig eingepreist. Laut dem FedWatch-Tool besteht sogar eine 50/50-Chance, dass die Fed im September einen großen Zinsschritt von 0,5 Prozentpunkten vollzieht.

Bei den Rohstoffen stieg der Ölpreis am Montag und baute damit seinen Zuwachs von 4,5 % in der vergangenen Woche aus. Einige große US-Ölraffinerien drosseln in diesem Quartal die Produktion in ihren Anlagen, was die Befürchtung verstärkt, dass sich weltweit ein Überangebot an Rohöl bildet. Gold stieg leicht an.

Wichtige Ereignisse diese Woche:

US-Erzeugerpreise (PPI), Dienstag

BIP der Eurozone, Industrieproduktion, Mittwoch

US-Inflationsdaten (CPI), Mittwoch

US-Erstanträge auf Arbeitslosenhilfe, Einzelhandelsumsätze, Industrieproduktion, Donnerstag

Japan BIP, Industrieproduktion, Donnerstag

Alibaba Group, Walmart Quartalszahlen, Donnerstag

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken