Der sogenannte Coronavirus (COVID-19) breitet sich immer weiter aus. Weltweit sind bereits über 82.000 Menschen infiziert und über 2.800 daran gestorben (Stand 27.02.2020). (Video)

In China stehen 760 Millionen Menschen unter Quarantäne – das ist ein Zehntel der Weltbevölkerung!

Seit Januar wurden global 200.000 Flüge gestrichen und hunderte von Containerschiffen liegen vor Anker. In Japan (zweitgrößte Volkswirtschaft Asiens) bleiben die Schulen bis Ende März geschlossen! In Korea (drittgrößte Volkswirtschaft Asiens) stehen bei zahlreichen Firmen die Bänder still und die Anzahlahlen der Infizierten steigt rasant (1596). Erstmalig gibt es eine Ausgangssperre in Europa und zwar in Italien für 50.000 Menschen! Aber auch in Südamerika, Australien und in den USA gibt es erkrankte Personen. Bereits Ende Januar haben die USA und Australien ein Einreiseverbot für Reisende aus China verhängt. Ausgenommen sind Staatsbürger und Menschen mit ständiger Aufenthaltsgenehmigung. Diese müssen sich bei ihrer Rückkehr ins Land jedoch in eine zweiwöchige „Selbstquarantäne“ begeben.

Marc Friedrich und Matthias Weik.

Die CDU/ SPD-GroKo-Regierung unternahm jedoch nichts um uns Bürger zu schützen. Bundesgesundheitsminister Spahn kommt nach ewigen Beschwichtigungen mittlerweile zu der Aussage: „Wir befinden uns am Beginn einer Corona-Epidemie„. Wir sagen: Wir haben bereits eine Pandemie – denn mittlerweile sind 32 Länder auf allen Kontinenten betroffen. Die Gefahr einer globalen Pandemie mit fatalen Folgen für die globalisierte Weltwirtschaft wird unserer Ansicht noch völlig unterschätzt. Bereits seit einer Woche geht es an den Aktienmärkten abwärts und die Talsohle ist noch keineswegs in Sicht.

Deutschland: Miese Wirtschaftsdaten bereits vor Coronavirus

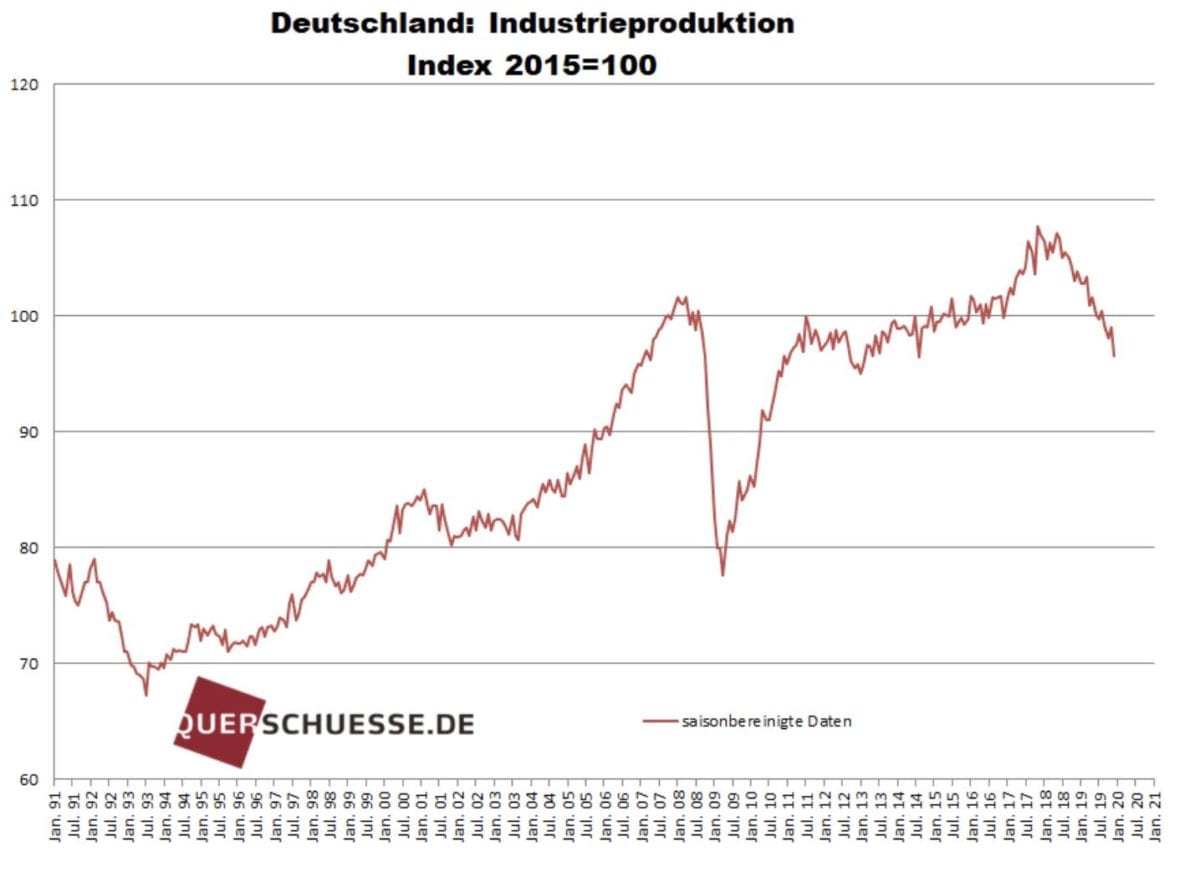

Bereits vor dem Ausbruch des Coronavirus sank die Industrieproduktion in Deutschland stetig. Knallhart gesagt: sie bricht seit 2018 kontinuierlich ein. Die Entwicklung beim saisonbereinigten Output der breit gefassten Industrieproduktion (Bergbau, Energieversorgung und Verarbeitendes Gewerbe) ohne Baugewerbe ist seit knapp zwei Jahren Rückläufig und es besteht keine Aussicht auf Besserung.

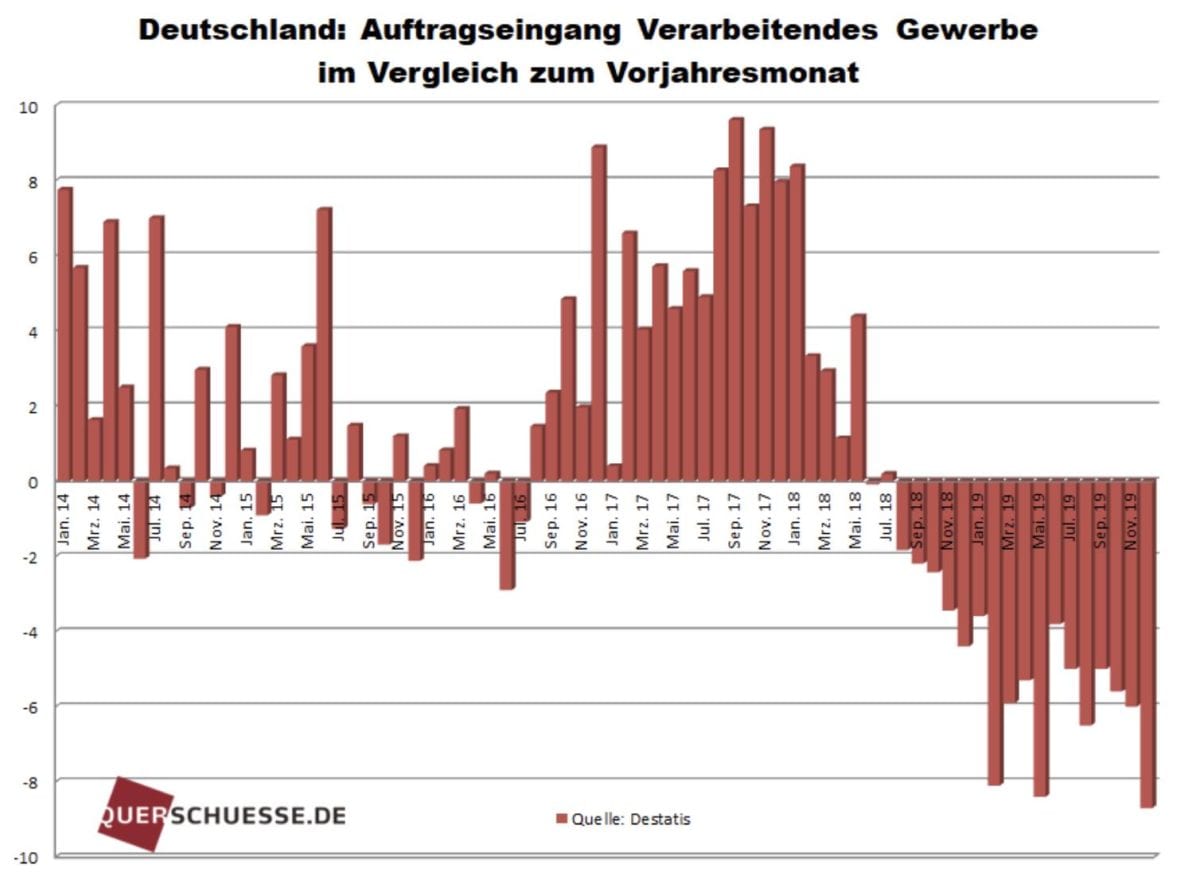

In Punkto Auftragseingänge sieht es bei der deutschen Industrie besorgniserregend aus. Der saisonbereinigte und reale Auftragseingang der deutschen Industrie sinkt seit August 2019 kontinuierlich.

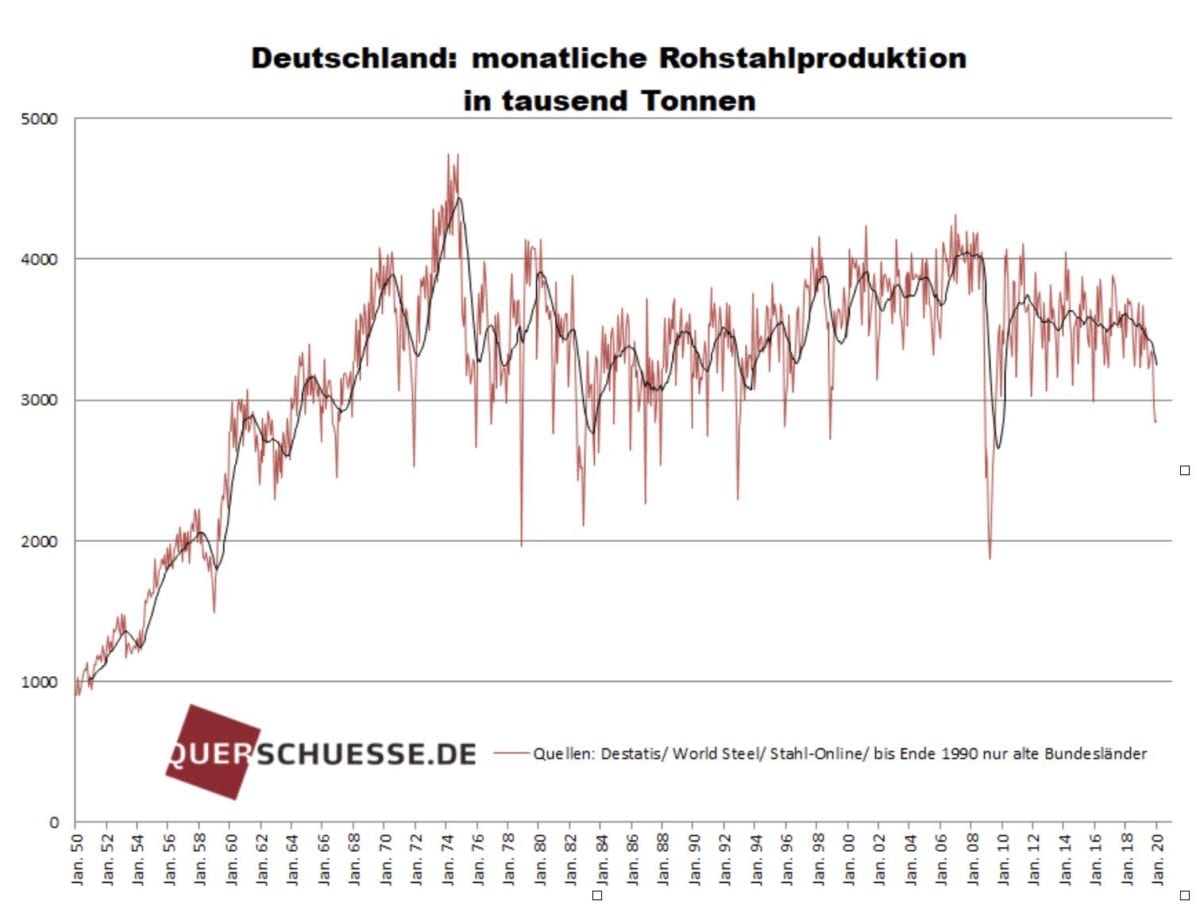

Rohstahlproduktion in Deutschland bricht ein

Ebenso drastisch sieht es im Bereich der Rohstahlproduktion aus. Im Januar 2020 sank der Output der deutschen Hüttenwerke um 17,7 Prozent zum Vorjahresmonat (Worldsteel). Bereits 2019 sank in Deutschland der Output um 6,5 Prozent zum Vorjahr, der niedrigste Stand seit 2009.

Automobilbranche und Maschinenbau befinden sich in einer Rezession!

Obendrein verschärft sich insbesondere die Krise in der Automobilindustrie stetig. Der ideologische geführte Kampf gegen das Automobil wird mit Vehemenz weitergeführt. Ob es tatsächlich zielführend ist eine der wenigen Schlüsselindustrien sturmreif zu schießen, welche nebenbei noch 21 Prozent zu BIP beiträgt, wagen wir zu bezweifeln. Bereits im Jahr 2018 war die Produktion um 9,4 Prozent zum Vorjahr eingebrochen! Im Gesamtjahr 2019 sank der Output um 9 Prozent zum Vorjahr, auf 4,66 Millionen Einheiten. Das ist der niedrigste Stand seit 23 Jahren! Nicht zu verkennen ist, dass drei von vier in Deutschland hergestellten PKW bisher in den Export gingen. Folglich wird selbst ein bis dato besserer Binnenabsatz den Einbruch im Export nicht ansatzweise ausgleichen können. Noch immer sehen wir keinerlei Antworten von Seiten der Politik auf diese Entwicklung.

2008 hat Deutschland – und vor allem unsere Autobauer – neben dem vielen billigen Geld insbesondere China aus der Krise herausgezogen. Dies wird in Zukunft nicht der Fall sein, denn China hat gegenwärtig grundlegend andere Probleme.

Minus 92 Prozent – Automobilmarkt in China stürzt ab

Der weltweit größte Automarkt China bricht seit knapp zwei Jahren ein. 2018 schrumpfte der chinesische Automarkt erstmalig seit über zwanzig Jahren geschrumpft. 2019 gingen die gegenüber dem Vorjahr um 7,5 Prozent zurück. Jetzt grassiert das Coronavirus in China mit bis dato verheerenden Konsequenzen für den dortigen Automobilmarkt.

Im Zuge des Coronaviruses wurden zahlreiche Produktionsstätten in China geschlossen. Wichtig zu wissen in dieser Causa: China allein steht inzwischen für 18 Prozent der globalen Wirtschaftsleistung und knapp 50 Prozent des Wachstums der Welt in den letzten Jahren. Fast alle europäischen Unternehmen mit Geschäftstätigkeit in China sind mittlerweile von den Folgen der Coronavirus-Krise betroffen. Einer am Donnerstag veröffentlichten Umfrage der Europäischen Handelskammer und der deutschen Außenhandelskammern in China sehen fast 60 Prozent „schwere“ und weitere 30 Prozent „mittelschwere“ Folgen für ihr Chinageschäft. Bis dato sind die Folgen dessen noch die Bürger in Deutschland noch überschaubar. Bald wird es jedoch knüppeldick kommen. In den ersten beiden Februarwochen sind die Autoverkäufe in China um 92 Prozent eingebrochen. Es wurden lediglich noch 4.962 PKW´s verkauft. Katastrophal für die deutschen Autobauer! Denn der chinesische Markt ist für 40 Prozent des Absatzes verantwortlich.

Der Beginn der Deglobalisierung

Sollten die Chinesen weiterhin kaum mehr Autos kaufen wird dies desaströse Konsequenzen für VW, Audi, BMW und Daimler haben aber auch für die Zulieferer und schlussendlich für alle anderen Branchen in diesem Land. Den Rattenschwanz, der die Quarantäne auslöst haben viele noch gar nicht auf dem Schirm. Durch die Just in Time Produktion sind die Läger weltweit kostenoptimiert auf Straßen und Seewege verlegt worden. Jetzt zeigt sich die Kehrseite der Abhängigkeit von der billigen Werkbank Chinas.. Die Zulieferkette ist gestört und es werden erste Engpässe deutlich. Mit jedem Tag, mit dem die Krise anhält, die Menschen in China nicht zu Arbeit gehen, Häfen geschlossen sind und Flüge gestrichen werden, potenzieren sich die Auswirkungen auf unsere globalisierte Weltwirtschaft. Viele Unternehmen weltweit werden erkennen, dass man sich in eine gefährliche Abhängigkeit von China begeben hat. Man wird wieder umdenken. Dies bedeutet: Arbeitsplätze und Produktionen wieder nach Hause holen, Alternativen schaffen um die Abhängigkeit zu reduzieren. Das wird China Wachstum kosten und schlussendlich die KP zu Fall bringen. Wir sehen gerade den Beginn der Deglobalisierung!

China – Geld vor Gesundheit?

Mittlerweile versuchen der Staat und die Unternehmen alles Erdenkliche zu tun um die verängstigten Bürger wieder an ihre Arbeitsplätze und zum Arbeiten zu bringen. Regionen haben die Transport- und Reisebeschränkungen gelockert. Selbst Staatspräsident Xi Jinping sah sich gezwungen, die Unternehmen Chinas dazu aufzurufen, ihre Arbeit wiederaufzunehmen. Städte wie Schanghai und Peking organisieren Shuttle-Fahrten. Kostenfreie Züge und Busse sollen die Arbeiter, die jetzt wegen des Coronaviruses wochenlang zuhause waren, rasch zurück zur Arbeit Werkbänke zurückbringen. Auch mit Geld versucht die Wirtschaft ihre Arbeiter wieder an ihren Arbeitsplatz zu bringen. Foxconn, produziert unter anderem das iPhone versucht seine Arbeiter zu kaufen hat ihnen ein Bonus von bis zu 7000 Yuan monatlich (anstatt üblichen 3000 Yuan) in Aussicht gestellt, wenn die zur Arbeit kommen. Ob sich die Chinesen tatsächlich kaufen lassen ist noch offen. Gesundheit ist wichtiger als Geld – das ist auch in China bekannt.

Italien – Coronavirus, der Supergau für ein schwer angeschlagenes Land?

Ausgerechnet das wirtschaftlich stärkere Norditalien wird vom Coronavirus heimgesucht. Dies hat nicht nur drastische Auswirkungen für das faktisch bankrotte Italien, sondern auch für deutsche Unternehmen. Deren Lieferketten sind eng mit Norditalien verflochten. Allein Knapp 1500 deutsche Unternehmen haben Niederlassungen. Besonders Autozulieferer, Elektro- und Chemiebetriebe. Am stärksten von der Epidemie betroffen ist die Lombardei. Sie ist die wirtschaftlich stärkste Region Italien. Sie und stellt etwa ein Fünftel der Wirtschaftskraft. Um die Bedeutung der Lombardei für Deutschland zu veranschaulichen: Das Handelsvolumen Deutschlands mit der Lombardei ist beinahe so groß wie das mit der wirtschaftlichen Großmacht Japan. Für die sich bereits in einer erheblichen Rezession befindende norditalienische Industrie ist das Coronavirus katastrophal. Aber auch für Deutschland sind die Auswirkungen auf die hiesige Konjunktur nicht zu unterschätzen. DIHK-Außenwirtschaftschef Volker Treier: „Schließlich ist Italien mit einem Handelsvolumen von über 125 Milliarden Euro der fünftwichtigste Handelspartner Deutschlands, und täglich gehen insbesondere unverzichtbare industrielle Vorleistungsprodukte in beide Richtungen über die Alpen.“ Allein daran zeige sich, „dass das Coronavirus erhebliche Ausstrahlung auf den Welthandel zu entwickeln beginnt„. Ferner ist das Coronavirus fatal für die italienische Tourismusbranche. Aber auch für den Tourismus weltweit. Die Chinesen gelten als besonders reisefreudig. Frankreich hat bereits jetzt einen Einbruch von 35 Prozent zu verzeichnen. Weitere Länder werden folgen. Die Fluglinien, Hotels und Kreuzfahrtanbieter werden besonders darunter leiden. Schon jetzt stornieren Urlauber und Geschäftsleute am laufenden Band ihre Buchungen. Diese ist jedoch, dem Kultur- und Tourismusministerium zur Folge, verantwortlich 13 Prozent des Bruttoinlandsprodukts und sorgt für Lohn und Brot für 4,2 Millionen Menschen. Solle sich der Coronavirus in Italien weiter ausbreiten und die dortige Wirtschaft mehr und mehr zum Erliegen bringen wird dies fatale Konsequenzen für das Land, für die EU und Eurozone und folglich auch für uns Bürger in Deutschland haben.

Globale Crashgefahr

Bekanntlich haben die Notenbanken ihr Pulver verschossen. Die Zinsen sind in der Eurozone bei Null und auch in anderen Ländern existieren relativ niedrige Zinssätze. In Zeiten wirtschaftlichen Stillstands wird die Kreditnachfrage äußerst gering sein Folglich werden weitere Zinssenkungen nicht mehr zielführend sein. Somit können viele Notenbanken nur noch Geld an ihre Bürger verteilen (Helikoptergeld) um den Konsum zu steigern. In Hongkong soll jeder ständige Bewohner rund 1300 Dollar (10.000 HK-Dollar) erhalten. Ob das sinnig ist, wagen wir zu bezweifeln, denn mit Gelddrucken lassen sich niemals Probleme nachhaltig lösen. Nichtsdestotrotz werden wir nun das größte Notenbankexperiment in der Geschichte sehen: Die Druckerpressen werden so viel Geld in das System reinpumpen wie noch niemals zuvor. Wir gehen von Billionen aus und die Zinsen werden weiter sinken. Für die USA erwarten wir dieses Jahr schon die 0 Prozent und danach Negativzinsen und für die Eurozone nicht unerhebliche Negativzinsen. Doch auch dadurch wird das Virus nicht stoppen lassen.

Gegenwärtig sind die Unternehmen weltweit, dank des billigen Geldes, oftmals extrem verschuldet. Dies stellt kein Problem dar, solange die Wirtschaft läuft und bestenfalls noch wächst. Ist dies jedoch nicht mehr der Fall stehen zuerst die Unternehmen (können ihre Zinsen nicht mehr bezahlen) und dann die Banken vor unlösbaren Problemen. Werden im Zuge der Krise die Unternehmen folgerichtig herabgestuft werden, dann sind Kursverluste die Folge. Investoren werden die Papiere freiwillig oder gezwungenermaßen, weil sie Papiere nur bis zu einem bestimmten Investment-Grade halten dürfen, auf den Markt werfen. Genau dann besteht die Gefahr, dass das Coronavirus die Real- und Finanzwirtschaft zum Zittern bringt.

Egal wie sich das Virus entwickelt – die Notenbanken werden weiter Geld drucken und wir stehen vor dem größten Vermögenstransfer der Geschichte! Dies bedeutet: Es ist ratsam in durch die Natur limitierte Sachwerte zu investieren. Seit unserer Empfehlung in Edelmetalle zu investieren ist das goldene Geldmetall auf neue Rekordniveaus in Euro gestiegen. Für uns erst der Anfang. Wir stehen vor einer goldenen Dekade. Seien Sie dabei!

Sollte sich der Coronavirus weiter Verbreiten und die Weltwirtschaft zum Erliegen bringen, wird dies fatale Konsequenzen nicht nur für Deutschlands und den Rest der Welt haben. Obendrein sollten wir nicht vergessen, dass China mit seinem gigantischen Schattenbankensystem und seiner auf Pump laufenden Wirtschaft, die zweitgrößte Volkswirtschaft der Welt ist. Sollte das chinesische Finanz- und Wirtschaftssystem tatsächlich crashen wird dies die Welt wesentlich heftiger erschüttern als die Finanzkrise 2008/ 2009.

Über die Autoren – www.friedrich-weik.de

Marc Friedrich und Matthias Weik sind Finanzexperten, fünfache Bestsellerautoren und Gründer der Honorarberatung FRIEDRICH&WEIK VERMÖGENSSICHERUNG für Privatpersonen und Unternehmen, sowie Initiatoren des täglich handelbaren offenen Sachwertfonds, dem Friedrich & Weik Wertefonds. Ihr aktueller Nummer 1 SPIEGEL Bestseller heißt: „Der größte Crash aller Zeiten“.

Sie kommentieren das aktuelle Geschehen auf ihrem Blog, auf Twitter und in ihrem kostenfreien Newsletter mit spitzer Feder, knallhart und faktenbasiert. Auch auf ihren zahlreichen Vorträgen im In- und Ausland sowie auf ihrem YouTube-Kanal nehmen sie kein Blatt vor den Mund sondern sprechen Klartext.

Mehr dazu erfahren Sie hier.

Kommentare lesen und schreiben, hier klicken

Pingback: Le Coronavirus annonce le début de la déglobalisation - La Tribune Diplomatique Internationale