FMW-Redaktion

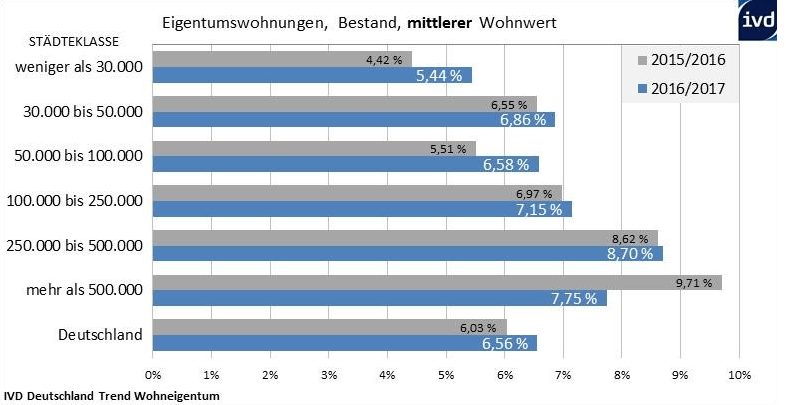

Die laut Politik und Notenbankern nicht existierende Immoblilienblase in Deutschland wächst weiter. Die Preise für Wohnimmobilien steigen im laufenden Jahr sogar noch stärker als im Vorjahr, wie ganz aktuelle Daten zeigen. Was noch alarmierender ist: Während das Wachstum der Immobilienpreise auf hohem Niveau bleibt, legen vor allem die Preise in kleinen Städten stärker zu, und holen somit auf. Für Immobilienkäufer wird das Ausweichen auf kleinere Städte oder Vororte von großen Städten somit immer schwieriger. Im Schnitt steigen die Wohnimmobilienpreise gegenüber dem Vorjahr um 6,56%. Im Vorjahr wuchsen sie gegenüber 2015 noch um 6,03%, so der Immobilienverband „IVD“ heute.

Anders als im Vorjahr hat die Preisdynamik im Bestand in den Metropolen jedoch nachgelassen. Betrug sie in den Städten mit mehr als 500.000 Einwohnern 2016 noch 9,71 Prozent, hat sich das Wachstum 2017 auf 7,75 Prozent verringert und bewegt sich nun wieder auf dem Niveau von 2015. In den Großstädten mit 250.000 bis 500.000 Einwohnern stagnierte das Preiswachstum in diesem Jahr, allerdings ebenfalls nach einem kräftigen Anstieg im Vorjahr. In allen anderen Städteklassen hat das Preiswachstum dagegen zugelegt. Insbesondere in den kleineren und mittleren Städten ist ein stärkerer Anstieg zu verzeichnen. Trends: Großstädte mit Preiswachstum auf einem sehr hohen Niveau, jedoch nicht grenzenlos nach oben. Kleine und mittlere Städte noch mit Luft nach oben, stärkere Preisdynamik.

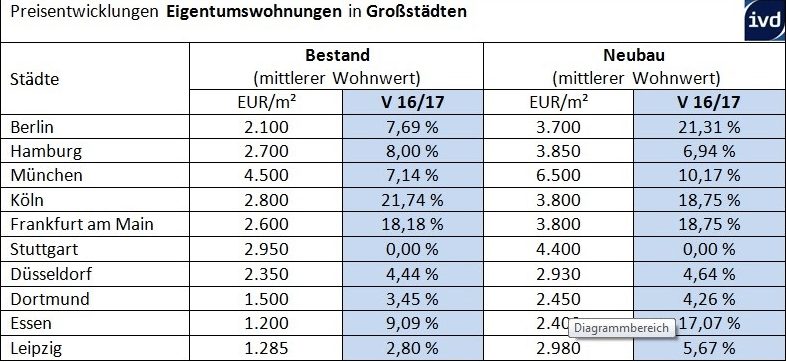

In Großstädten sieht es bei Eigentumswohnungen so aus: Bei Bestandsimmobilien liegen Köln mit +21% und Frankfurt mit +18% an der Spitze der Preisentwicklung. Bei Neubaupreisen legt Berlin am Stärksten zu mit +21%, dann folgen Köln, Frankfurt und Essen mit Steigerungen um die 18% herum.

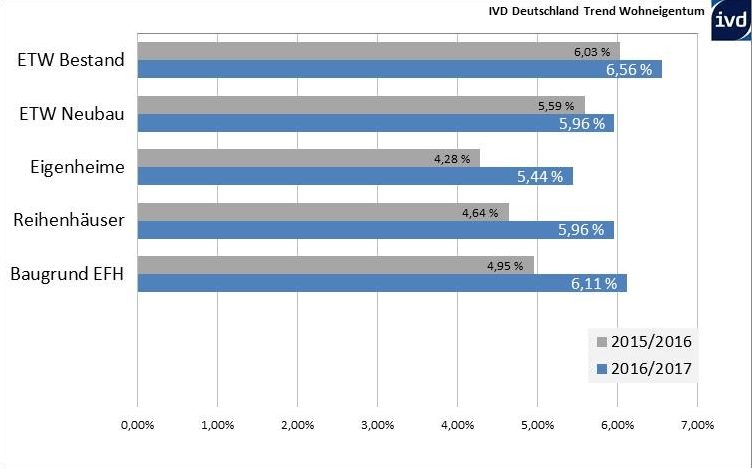

Und wie die folgende Grafik zeigt, sind die Preissteigerungen breit verteilt auf bestehende Immobilien, Neubauten, Reihenhäuser, Einfamilienhäuser etc.

Die folgende Grafik zeigt: In teuren Städten wie Hamburg und Düsseldorf steigen die Preise für Baugrund nur minimal um maximal 5%. Dagegen explodieren die Preise für Baugrund regelrecht in Städten wie Berlin mit bis zu 39%, München und Frankfurt mit 19%. Preise für Baugrund in „normalen“ Lagen steigen in Leipzig sogar um 26%, in nur einem Jahr. Wahnsinn! Zu Berlin bemerkt der IVD, dass dort im Vergleich zu den nächsten sechs größten Städten die Grundstückspreise immer noch am Günstigsten sind. Also sind die jetzt stark steigenden Preise wohl eine Art Nachholeffekt. Aber nein, laut Bundesbank gibt es in Deutschland keine Immobilienblase!

Wie löst man das Problem? Natürlich hat der Immobilienverband seine subjektive Sicht auf die Dinge, die aber deswegen nicht komplett verkehrt sein muss! Zitat auszugsweise:

„In den Ballungsregionen klafft eine enorme Lücke zwischen Angebot und Nachfrage, wodurch ein Wohnraummangel herrscht, der die Kaufpreise in die Höhe treibt. Zu lösen ist dieses Problem nicht durch Regulierungen wie die Mietpreisbremse, sondern ausschließlich durch ein größeres Angebot an bezahlbarem Wohneigentum und bezahlbaren Mietwohnungen. Das kann nur erreicht werden, wenn sich die Bedingungen für private Investoren verbessern – denn diese tragen den weitaus größten Anteil an der Entstehung von neuem Wohnraum“, kommentiert Schick.

„Der Trend zu höheren Kaufpreisen ist seit 2010 ungebrochen. Der Grund ist nach wie vor die Wohnraumknappheit. Die neue Bundesregierung muss reagieren und die Förderung von Wohneigentum wieder in ihr Blickfeld rücken. Nach zehn Jahren reiner Mietenpolitik ist es endlich an der Zeit, den Erwerb von Wohneigentum zu unterstützen“, erklärt Jürgen Michael Schick, Präsident des IVD.

„Eine breitere Ausweisung von Bauland ist dringend nötig“, unterstreicht Schick. „Die Grundstücksreserven der Kommunen müssen mobilisiert werden – bei kontinuierlich steigenden Grundstückpreisen kann die eine oder andere Kommune damit ein gutes Plus erwirtschaften. Aber auch eine Beschleunigung der Baugenehmigungsverfahren und mehr Flexibilität beim Thema Nachverdichtung in den Innenstädten sind notwendig, damit innerstädtische Wohnprojekte nicht in den Mühlen der Bürokratie versanden.“

Was das für Wohnungsmieter bedeutet, wenn die Käufer und Erbauer neuen Wohnraums immer mehr Geld investieren müssen, ist ja wohl klar…

Kommentare lesen und schreiben, hier klicken

„In den Ballungsregionen klafft eine enorme Lücke zwischen Angebot und Nachfrage, wodurch ein Wohnraummangel herrscht, der die Kaufpreise in die Höhe treibt.“

Die Entwicklung finde ich doch ausgesprochen gut – allerdings auch nur so lange bis es auch wegen der Wohnungen zum Hauen und Stechen kommt.

Vielleicht überlegt ja schon vorher mal der eine und andere Geringverdiener, ob es tatsächlich vorteilhaft für ihn ist, die Linken zu unterstützen.

Bei der Wohnungssuche konkurriert er nämlich mit den Menschen, für welche die Linken ein bedingungsloses Bleiberecht fordern.

Humanität hat halt ihren Preis – für die kleinen Leute. Recht so, kann ich da nur sarkastisch sagen.

Immobilienverband: “ Zu lösen ist dieses Problem …ausschließlich durch ein größeres Angebot an bezahlbarem Wohneigentum und bezahlbaren Mietwohnungen“.

Absolute Volks- und Wählerverdummung: Die Formel „Angebot und Nachfrage bestimmen den Preis“ besteht ja wohl aus zwei Parametern. Mehr will ich dazu jetzt nicht ausführen – außer dass es gar nicht möglich ist, das Angebot in dem Maße zu erhöhen, wie sich der zweite Parameter im Höhenflug befindet.

Wie so oft hinken die Statistikwerte der Wirklichkeit hinterher. Eigentumswohnungen in guten Lagen in München sind auch in gebrauchtem Zustand gerade dabei 5stellige Quadratmeterpreise nachhaltig zu testen . Darauf kommen noch Makler-, Notar-, und Steuerausgaben, also etwa 10%.

Beim gekauften Baugründstück, übrigens auch nicht mehr so billig, wie in der Tabelle, beginnt der spannende Teil erst nach der Verbriefung. Den Behördenmarathon sollte sich nur ein zertifizierter Masochist antun.

Selbst für Einkommen der oberen Mittelschicht ist das alles inzwischen unerschwinglich.

Cooler Name…

Was ist an Genital Akne von hinten gelesen so cool? Hoffentlich verbreitet sich das nicht im Nriheg und Dnatsrev.

Die Zahlen für Düsseldorf stimmen leider überhaupt nicht. Neubauwohnungen kosten selbst in Schrottlagen ab 4000 EUR/qm, Grundstücke in normaler Lage ab 500 EUR/qm und in guter Lage ab 800 EUR/qm. Alles andere ist Fehlinformation.