Warum sich als institutioneller Anleger in womöglich wacklige und überbewertete Börsengänge einkaufen, wenn es doch reihenweise sehr günstig bewertete bereits notierte Aktien in Europa gibt? Die billige Bewertung europäischer mittelgroßer Aktien hält nach Ansicht von Anlegern eine Reihe von höher bewerteten Privatunternehmen davon ab, den Sprung an die Börse zu wagen.

Reihenweise Aktien „noch nie so billig wie heute“

Nach jahrelanger Underperformance werden mittelgroße Unternehmen in Europa zu den niedrigsten Kurs-Gewinn-Verhältnissen im Vergleich zu großen Unternehmen seit der großen Finanzkrise gehandelt. Bei diesen niedrigen Bewertungsniveaus zögern kleinere Unternehmen, die einen Börsengang in Erwägung ziehen, zu einem für Investoren akzeptablen Niveau auf den Markt zu kommen, sagt laut Bloomberg Sebastien Ribeiro, Fondsmanager bei Amiral Gestion in Paris.

„Warum sollte ich mich an einem IPO beteiligen? Ich habe ein Spielfeld von 600 börsennotierten Unternehmen, die noch nie so billig waren wie heute„, so Ribeiro. Er kaufte Aktien des französischen Softwareunternehmens Planisware bei dessen Börsengang im April, da der Preis vernünftig war, aber das Geschäft war eine „seltene“ Ausnahme, sagte er.

Europas Small- und Mid-Cap-Aktien sind in den letzten Jahren in Ungnade gefallen, da sie unter den steigenden Zinsen und dem sich verlangsamenden Wirtschaftswachstum in Europa leiden. Sie werden jetzt mit dem 5- bis 6-fachen des Gewinns vor Zinsen, Steuern, Abschreibungen und Amortisationen gehandelt. In den fünf Jahren bis Ende 2019, bevor die Märkte durch Covid, die steigende Inflation und die höheren Zinsen beeinträchtigt wurden, erzielten kleine und mittelgroße Unternehmen bei europäischen Börsengängen etwa das 9-fache des Gewinns, so die von Bloomberg zusammengestellten Daten.

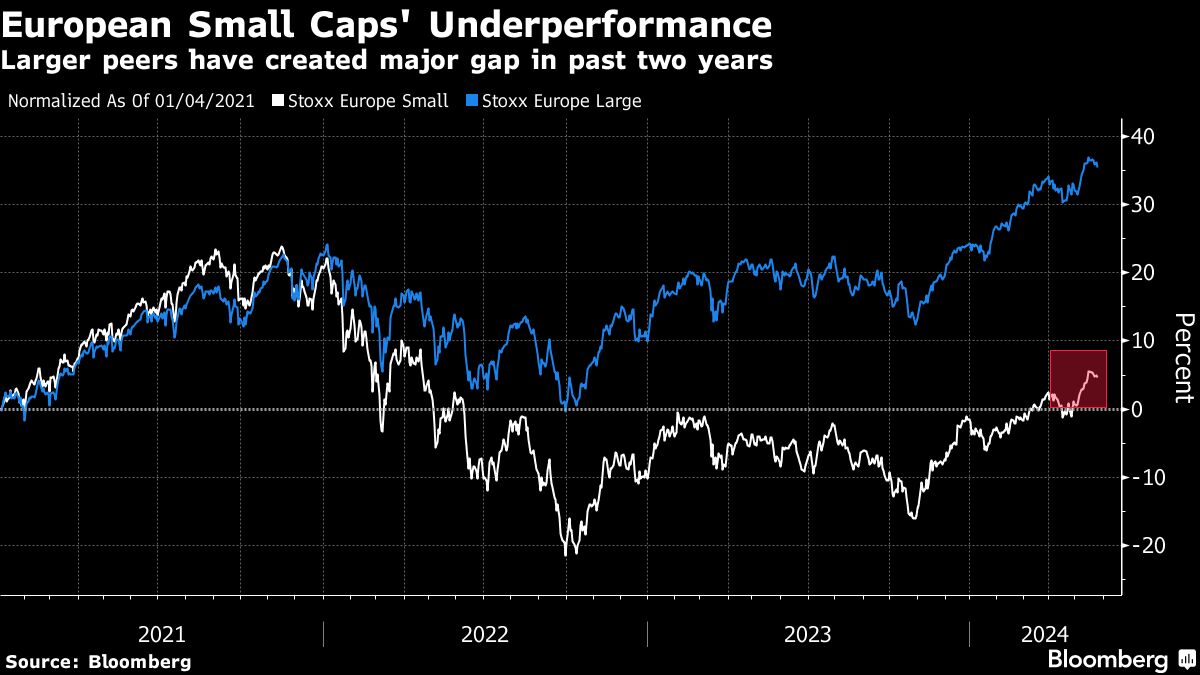

Große Unternehmen legten viel deutlicher zu in den letzten drei Jahren

Europäische Großunternehmen sind seit Anfang 2021 um etwa 37 % gestiegen, während ihre kleineren Konkurrenten am anderen Ende des Spektrums nur um magere 5,5 % zugelegt haben. Das wird Einhörner wie die französische App zur Buchung von Arztterminen Doctolib oder die Carsharing-App BlaBlaCar kaum dazu bewegen, einen Börsengang zu erwägen. „Wenn die mittelgroßen Unternehmen nicht neu bewertet werden, sehe ich nicht, wie der Markt Börsengänge französischer Technologieunternehmen aufnehmen könnte“, sagte Sebastien Lalevee, Geschäftsführer bei Financière Arbevel.

Das heißt aber nicht, dass das Comeback der europäischen Börsengänge in Gefahr ist. Unternehmen in Europa haben in diesem Jahr 12,4 Milliarden Dollar durch Börsengänge eingenommen, mehr als doppelt so viel wie im gleichen Zeitraum 2023. Die Luxus-Sneaker-Marke Golden Goose plant, noch in dieser Woche in Mailand einen Börsengang zu starten, der das Unternehmen mit dem 11-fachen des Gewinns bewerten soll, wie Bloomberg News am Sonntag berichtete.

Blick auf Bewertungen

Viele andere Unternehmen müssen jedoch feststellen, dass die Anleger sie nicht mit einer so hohen Bewertung belohnen. Im April zog die spanische Holdinggesellschaft Bergé y Compañía die Pläne für einen Börsengang ihres Autohandelsunternehmens Astara zurück. Jordanes ASA, ein Eigentümer skandinavischer Lebensmittel- und Casual-Dining-Marken, verzichtete letzte Woche auf eine Notierung seiner Aktien in Oslo.

Neben Golden Goose erwägen auch der spanische Modehändler Tendam, der deutsche Greyhound-Busbesitzer Flix und der Rollstuhlhersteller Sunrise Medical Börsengänge in den kommenden Wochen, wie Bloomberg News berichtet.

Dennoch äußerten Fondsmanager Bedenken, ob Private-Equity-Firmen, deren Portfoliounternehmen oft einen beträchtlichen Teil der neuen Börsennotierungen ausmachen, mittelgroße IPOs zu Bewertungen herausbringen würden, die die Anleger im derzeitigen Umfeld für überzeugend halten.

Buyout-Firmen können eine Alternative zu einem IPO suchen: Wenn die Bewertungen zu niedrig sind, können sie versuchen, ein Unternehmen an einen ihrer Wettbewerber zu verkaufen. Laut Ribeiro von Amiral zahlen Private-Equity-Firmen für den Erwerb von Unternehmen etwa das 9-fache des Gewinns, was deutlich über den Bewertungen auf dem Aktienmarkt liegt.

Lalevee von Financière Arbevel sagte, dass die Bewertungslücke zwischen Mid-Cap-Aktien und privaten Unternehmen bedeutet, dass die Anleger jetzt genau auf den Preis achten müssen, den eine Private-Equity-Firma bietet, die eine Investition durch einen Börsengang aufgeben will.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken