Das Thema ist so alt wie die Aktienmärkte selbst: Man wählt einen Korb aussichtsreicher Aktien aus und handelt diese aktiv, indem man sie bei Unterschreiten von Limits verkauft, um bei den immer wieder auftretenden Korrekturen nicht dabei zu sein. Das Problem ist, dass zwar die Zahl der Korrekturen der Aktienmärkte zugenommen hat – aber eben auch die raschen, gegenläufigen Bewegungen, was ein grundsätzliches Problem darstellt. Man ist vielleicht rechtzeitig ausgestiegen, aber nicht mehr rechtzeitig zurückgekehrt. Der Corona-Crash lässt grüßen. Hierzu ein paar Fakten.

Aktienmärkte: Der langfristige Anlagestil

Buy and hold, als Strategie, dies wurde jahrzehntelang von Warren Buffett zelebriert, der seine Aktien im Schnitt 11 Jahre gehalten hat. Und vom unvergessenen André Kostolany – zumindest gilt dieses Adjektiv für die etwas ältere Anlegergeneration, schließlich ist der aus Ungarn stammende Spekulant bereits im Jahre 1993 verstorben. Aktien kaufen, Schlaftabletten nehmen und dann reich werden, über diesen Spruch schmunzelt man noch heute.

Aber kann man im Zeitalter des fast gebührenfreien Daytradings und der ständig verfügbaren Information da noch mit den Märkten mithalten? Spontan könnte man mit einem „niemals“ antworten, aber ganz so einfach gestaltet sich die Sache nicht.

Der immerwährende Versuch des Markttimings

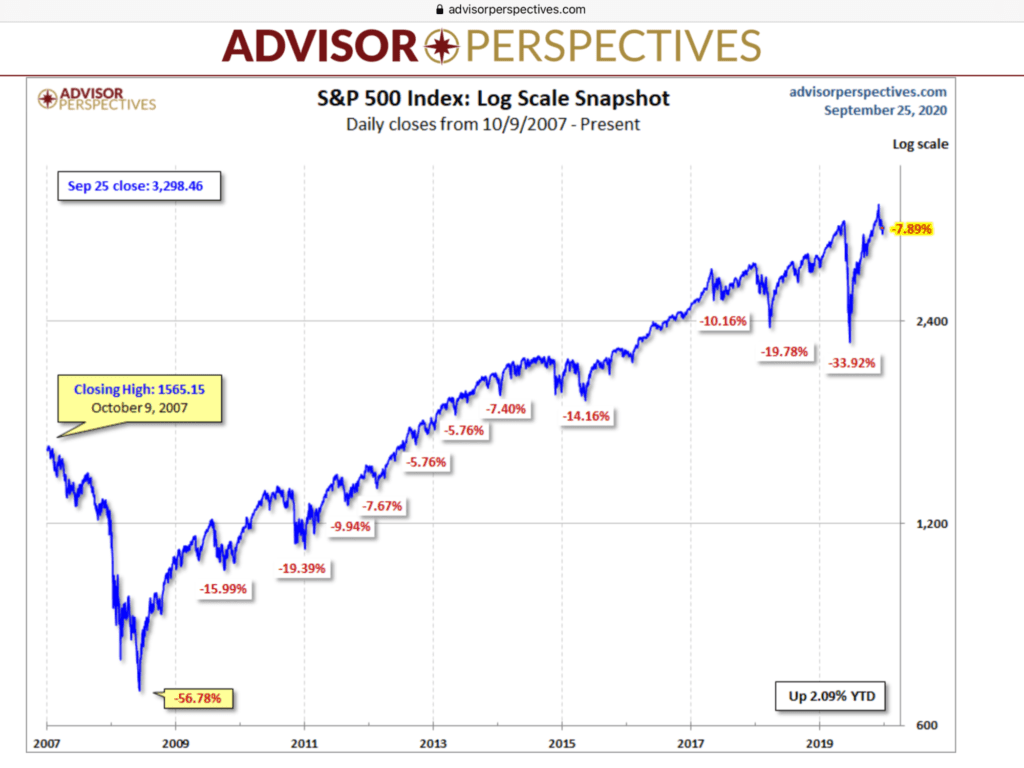

Es gibt heutzutage keine Wirtschafts- und Börsenpublikation, in der nicht die langen Zeitreihen (Charts) von Aktien und Indizes abgebildet sind. Mit den tiefen Einbrüchen und den ständig unterbrochenen Aufwärtstrends der Aktienmärkte. Da muss es doch möglich sein, ein paar Zusatzprozente zu ergattern. Tatsächlich wird dies auch ständig versucht: lag die Haltedauer von Aktien vor 30 Jahren noch bei circa zwei Jahren, so hat sich dies in der heutigen Welt der Onlinebroker im Schnitt mindestens geviertelt. Dies gilt weltweit.

Klar, dass damit die Ausschläge (Volatilität) der Aktienmärkte zugenommen haben.

Statistiken zeigen, dass von den 20 größten Verlusttagen seit dem Beginn des Wirtschaftswunders in Deutschland allein zehn seit der Jahrtausendwende stattgefunden haben. Der größte Einbruch der Aktienmärkte war merkwürdigerweise nicht der schwarze Montag, am 19. Oktober 1987, mit dem Kursmassaker an der Wall Street. Der 9,39 Prozent-Tagesverlust rangieren nur an vierter Stelle, Nummer eins ist der 16. Oktober 1989 mit minus 12,81 Prozent, gefolgt von einem aktuellen Coronacrash-Tag, dem 12. März 2020, mit minus 12,24 Prozent.

Dass diese Kurskapriolen aber auch ihr Gegenstück haben, beweist die Auflistung der besten 20 Dax-Tage seit über 60 Jahren, von denen allein zwölf seit der Dotcom-Blase geschehen sind. Fünf Tage mit Kursavancen von über 10 Prozent plus, der letzte war am 24. März mit plus 10,98 Prozent. Die Wende bei der Coronakrise, wer nur den ersten Wendetag verpasste, hat bereits einen Teil der Erholung der Aktienmärkte verpasst. Betrachtet man einen längeren Zeitraum, so wird auf dramatische Art und Weise klar, was gewisse Abstinenzen vom Markt für Performanceeinbrüche verursachen können.

Lutz Neumann, Leiter der Vermögensverwaltung der Sutor Bank in Hamburg, hat die Dax-Historie im Hinblick auf die Bedeutung des Investitionszeitraums untersucht. Erste Feststellung: In sechs von zehn Fällen an großen Kurseinbrüchen gibt es bereits innerhalb der nächsten zwei Wochen die besten Tage für die Aktienmärkte. Eine Erklärung dafür ist stets sicher auch die rasche Absicherung von Anlegern, die – von der Intensität des Abschwungs geschockt – ihr Depot mit Putspekulationen absichern. Oftmalige Folge: Eine kleine Eindeckungsrally.

Die Auswertung der Dax-Historie ergab ein ernüchterndes Bild für Timingversuche: Die durchschnittliche Rendite seit der Gründung vor 33 Jahren beträgt gute sieben Prozent, gleichbedeutend mit einer Verdoppelung des Index, jeweils in weniger als 10 Jahren. Wer die besten zehn Tage versäumte, reduzierte seine Performance auf 4,32 Prozent, bei 20 Tagen auf 2,21 Prozent und ab 30 Tagen hätte er sich bereits ein renditeloses Indexdepot einfangen.

Jetzt könnte man einwenden, dass man nicht in den Index zu investieren brauche, bei Einzelaktien könnte man doch viele Krücken außen vor lassen.

Auch hier hat ein Fondsmanager, Sven Lehmann, vom Vermögensverwalter HQ Trust, nachgerechnet. Und zwar gleich beim derzeit sehr beliebten MSCI World:

Innerhalb von 30 Jahren schlugen ein Drittel der 1200 Aktien in ihrer Performance den Index, zwei Drittel blieben hinter der Benchmark zurück. Allerdings benötigten einige dieser Siegeraktien oft viele Jahre, um sich von zwischenzeitlichen Einbrüchen zu erholen. Das Paradebeispiel ist für mich die Kursentwicklung von Amazon, dem Highflyer der Aktienmärkte schlechthin: Im Jahr 1997 mit einem Tief von 1,32 Euro bis zum Jahr 2000 auf sagenhafte 85,50 Euro gestiegen, um dann in der Dotcom-Krise um über 90 Prozent auf 6,40 Euro abzustürzen. Was dann folgte war das Kursspektakel schlechthin, ein Anstieg auf 2979 Euro in der Spitze oder eine Performance von über 43.000 Prozent. Allerdings wiederum mit mehr als einer Kurshalbierung während der Finanzkrise.

Es ist nicht nur schwer, die richtigen Aktien herauszufiltern, auch diese entsprechend lange zu halten, ist eine weitere Hürde für unser von Gier und Angst geflutetes Gehirnarreal.

Viele kleine Korrekturen seit der Finanzkrise

War nicht so einfach, seit der Finanzkrise mit Short-Spekulationen auf ide Aktienmärkte Geld zu verdienen. Nicht einmal in der Coronakrise, bei dem schnellen Einbruch und der sehr schnellen Gegenreaktion. Gerade im April während des Lockdowns kamen die ganz schlimmen Prophezeiungen.

Fazit

Es klingt immer wieder verlockend, wenn die Vertreter der aktiven Fondsbranche behaupten, dass man in Krisenzeiten nur die richtigen Aktien im Depot haben müsse, um diese Phasen zu überstehen. Nur gibt es dabei ein großes Problem: Auf diese Weisheit sind schon Tausende andere Anleger auch gestoßen, dementsprechend teuer sind diese Titel zumeist und natürlich gibt es auch die Schwierigkeit genau diese Titel zu identifizieren. Warum liegen die großen Indizes (MSCI World, S&P 500) in ihrer Performance auf längere Sicht weit vor den Produkten der Finanzindustrie?

Weil diese neben den zahlreichen Underperformern auch immer die Gewinner der jeweiligen Periode im Depot haben. Und was das Timing betrifft, also das rechtzeitige Aus- und Wiedereinsteigen iin die Aktienmärkte, darüber gibt es schon seit Jahrzehnten viele Untersuchungen – besonders aussagekräftig die des legendären Fondsmanagers von Fidelity, David Lynch: „Anleger haben mit der Vorbereitung auf oder dem Antizipieren von Marktkorrekturen viel mehr Geld verloren als in den Marktkorrekturen selbst.”

Dieses klappt nicht, weil man in schöner Regelmäßigkeit die Tage auslässt, in denen es völlig überraschend und ganz dramatisch nach oben geht.

Kommentare lesen und schreiben, hier klicken