Mario Draghi hatte es zwar schon erwähnt. Die EZB werde womöglich das Anleihekaufprogramm, welches derzeit nur auslaufende Anleihen reinvestiert, neu auflegen. Das wäre eine erneute geldpolitische Lockerung. Dies wäre eine Schwächung des Euros, und es wäre ein Versuch die Inflation anzuheizen! Aber nun ganz aktuell legt sein langjähriger Vertrauter im EZB-Rat Benoit Coeure nach. Er hat heute in Frankfurt eine Rede gehalten (kompletter Text hier in Englisch einsehbar).

Dort sagte Coeure, dass die derzeit lang anhaltende Phase niedriger Inflation für Ängste am Markt sorge, dass der aktuell gedämpfte Preisdruck mittelfristig bestehen bleiben werde. Der EZB-Rat nehme diese Bedenken sehr ernst, so Coeure. Das heißt im Klartext: Man wird wahrscheinlich neue Maßnahmen ergreifen, um die Inflation hochzubekommen!

Zitat auszugsweise:

However, persistently low inflation since the great financial crisis has led some central bank observers, and financial market participants in particular, to question the ability of central banks to deliver on their mandate. In the euro area, where the coordinating role of a nominal anchor is particularly important in view of cross-country differences in wage and price-setting, market-based long-term inflation expectations have fallen since the crisis, and this fall has accelerated since the start of the year.

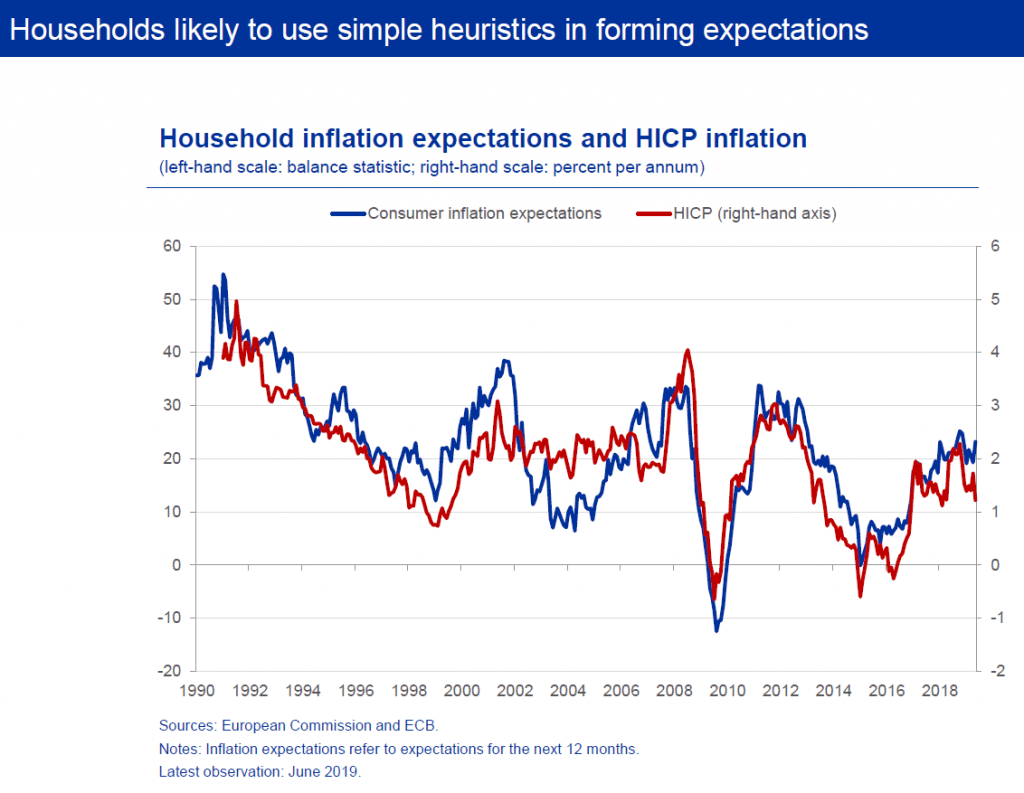

Und auch sagte Coeure (ein bißchen in die Tasche lügen…), dass die Erwartungen der Privathaushalte in der Eurozone bezüglich der zukünftigen Inflationsentwicklung derzeit auf einem Sechsjahreshoch liegen würden. Es gäbe Beweise dafür, dass die Erwartungen der Haushalte bessere Indikatoren seien (als die Erwartungen der Profi-Investoren). Na ja, wenn die Verbraucher höhere Preissteigerungen erwarten, und wenn die EZB auch höhere Preise haben will, dann klammert man sich als EZB mal eben an deren Meinung ran? Bleibt man bei der Kernaussage der EZB zu den Ängsten der Märkte, dann ist es ein weiteres Indiz nach den Draghi-Aussagen, dass die EZB ihre Geldpolitik lockern wird. Vielleicht schon bald?

EZB-Protokoll

Vor wenigen Minuten hat die EZB auch ihr Protokoll über die Sitzung Anfang Juni veröffentlicht (hier voller Text einsehbar). Wir fassen an dieser Stelle mal in Kürze zusammen, was der ellenlange Text an interessanten Aussagen hergibt.

Die negativen Effekte von Minuszinsen würden durch deren Vorteile mehr als ausgeglichen werden. Aber dies müsse nicht zutreffen auch noch tiefere Zinsen oder noch längere Zeitphasen (also Verharren auf aktuellem Niveau oder nur eine minimale Senkung für begrenzte Zeit?). Man habe bei der EZB zur Kenntnis genommen, dass die Markterwartungen zur Inflation gesunken seien. Es dürfe keine Selbstzufriedenheit geben beim Abfallen dieser Markterwartungen. Es gebe eine breite Übereinstimmung (im EZB-Rat) die aktuelle Haltung zu ändern – auch wenn es darum gehe zu demonstrieren, dass man entschlossen sei zu handeln. Die potenziellen Maßnahmen umfassen die Wiederaufnahme der Anleihekäufe, sowie die Senkung von Zinsen.

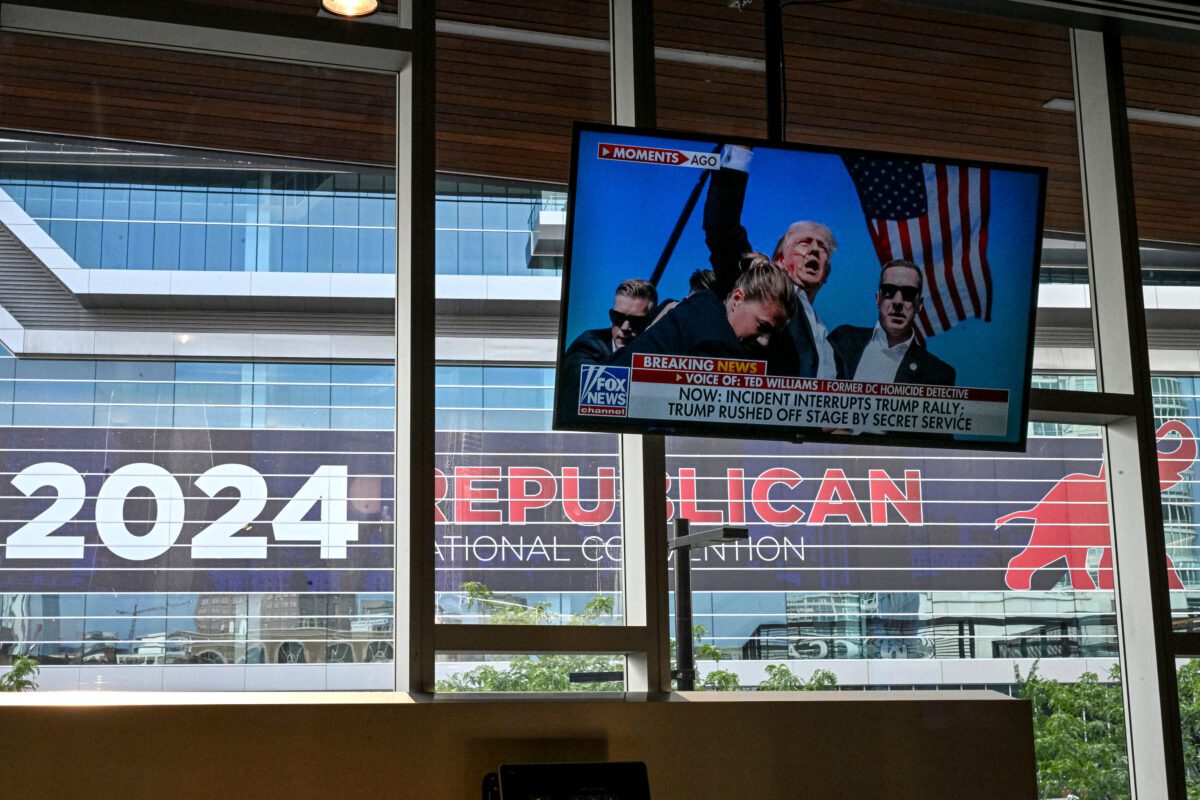

Benoît Cœuré, hinter EZB-Chef Draghi jahrelang die wichtigste Figur in der Notenbank. Foto: Aron Urb (EU2017EE) – Flickr CC BY 2.0

Kommentare lesen und schreiben, hier klicken

Ich habe mir mal die Mühe gemacht, den deutschen VPI von 01.2017 bis heute zu durchforsten.

Die Veröffentlichungen sind 14-tägig, somit betrachte ich 62 Datensätze. Der Durchschnitt liegt bei etwa 1,8% mit ein paar wenigen Ausreißern von 1,3% nach unten und 2,5% nach oben.

Auch die beliebten HVPI sind in diesen Größenordnungen zwischen 1,7 und 1,8%. Durchschnittlich 1,8% in den letzten 31 Monaten finde ich genug, die Herren Draghi und Konsorten!

Auch in der EURO-Zone sieht es ähnlich aus, vor allem wenn man einmal Italien herausrechnet. Womit wir beim großen Problemkind wären: Hier wurstelt man bei 1% herum, und alle EZB-Doping-Maßnahmen scheinen seit ewigen Zeiten einzig auf dieses Land abzuzielen. Statt dass Wirtschaft, Politik und Verbraucher die strukturellen Probleme an der Wurzel anpacken, verpasst man weiter und weiter Finanzspritzen und -pillen zur unwirksamen Symptombekämpfung.

In den letzten Jahren ist die EZB zum Retter überschuldeter Staaten geworden. Die europäische Zentralbank kaufte deren Schuldpapiere und finanzierte so deren Dasein auf Pump. Mit der Ex-Finanzministerin Lagarde an der Spitze der formell unabhängigen Währungsbehörde steigt die Wahrscheinlichkeit, dass es zunehmend politisch zugehen wird. Die Staaten werden sich auch in Zukunft darauf verlassen können, dass bei finanziellen Problemen die EZB ihnen unter die Arme

greifen wird. Da können unbequeme Reformen weiter verschoben oder gar nicht in Angriff genommen werden. Das ist für den Euro-Raum jedoch ein völlig falsches Signal, denn nur Veränderungen können das zusammenbrechende System – wenn überhaupt – noch retten.