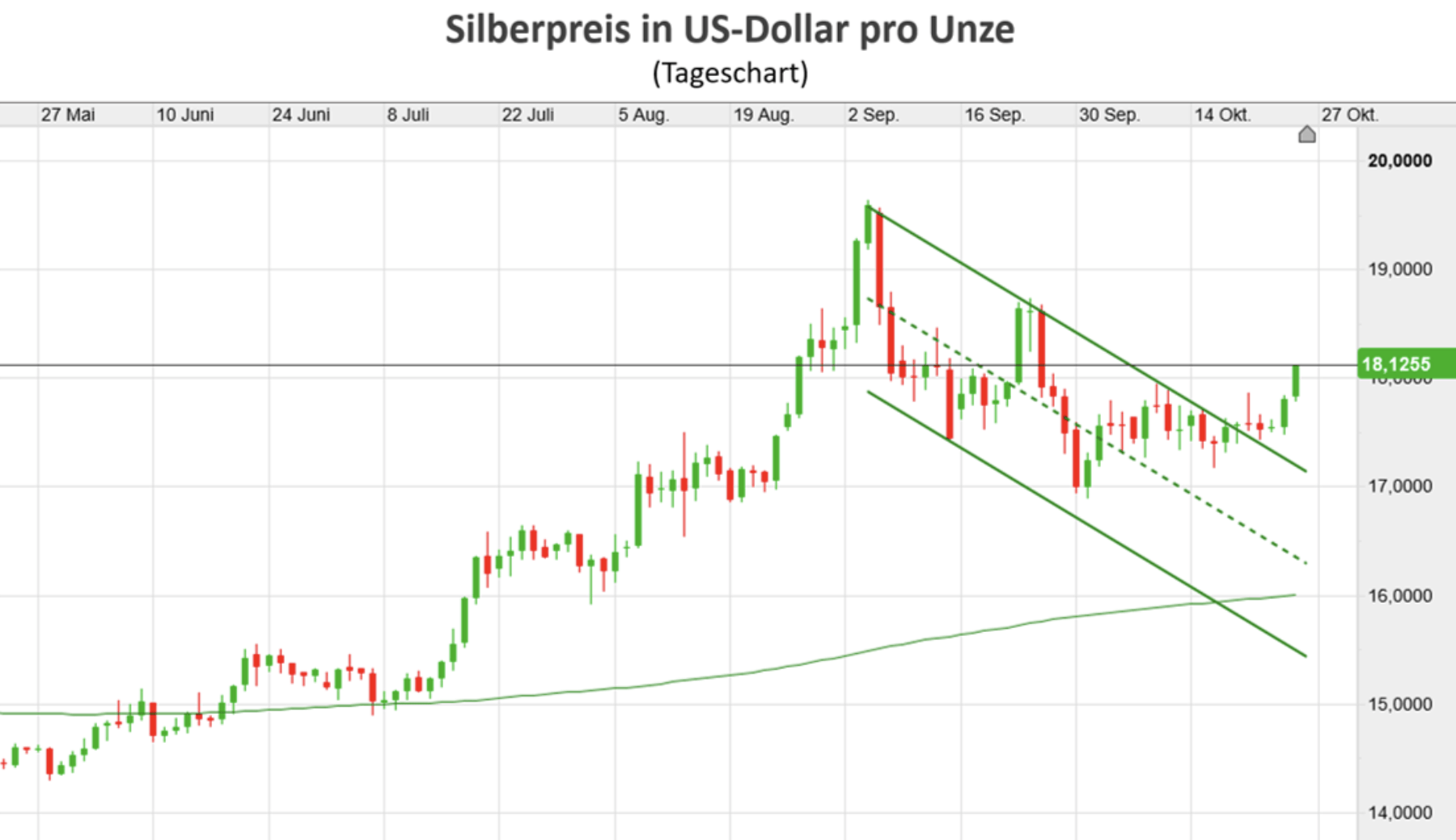

Erwartungsgemäß erfolgt der Ausbruch im Silberpreis aus der Konsolidierungsformation dynamischer als beim Goldpreis, nachdem auch die vorherige Korrekturbewegung von einer deutlich höheren Kursamplitude geprägt war.

Silberpreis erobert die Marke von 18 US-Dollar pro Unze zurück

Von 14.30 US-Dollar bis auf ein Kursniveau von 19,65 US-Dollar war der Silberpreis von Ende Mai bis Anfang September bereits hochgeschossen. Im Anschluss mussten sich die Silber-Fans durch eine mehr als siebenwöchige Konsolidierungsphase quälen. Doch diese scheint nun, mit dem wie erwartet dynamischen Ausbruch aus der trendbestätigenden Flaggenformation, beendet zu sein. Der Silberpreis konnte sich schon am vergangenen Freitag leicht über der oberen Begrenzungslinie der Konsolidierungsformation etablieren, setzte aber lehrbuchmäßig am Dienstag nochmals auf die Ausbruchslinie zurück. Anschließend stieg der Silberpreis wieder an und konnte sogar die 18 US-Dollar Marke zurückerobern. Damit ist der Weg charttechnisch erst einmal frei bis zum zyklischen Höchststand bei knapp unter 20 US-Dollar (19,65 US$).

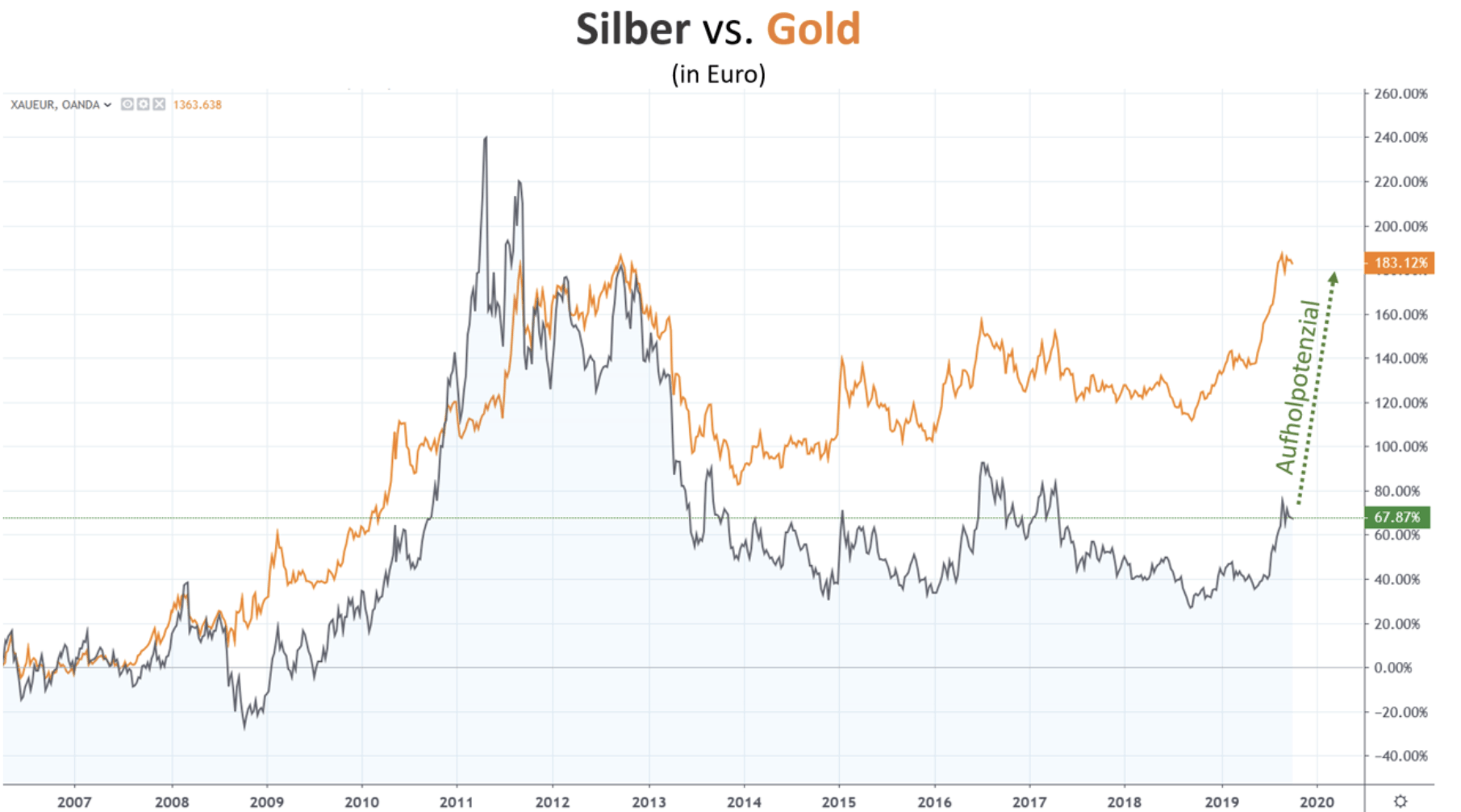

Mittelfristig ist das Potenzial, v. a. gegenüber dem Goldpreis, noch erheblich. Bis zum Allzeithoch hat der Silberpreis in Euro noch gut 109 Prozent Luft, während der Goldpreis in Euro die Anleger bereits Anfang September mit neuen Rekordständen beglückte.

Physische Investorennachfrage steigt weiter an

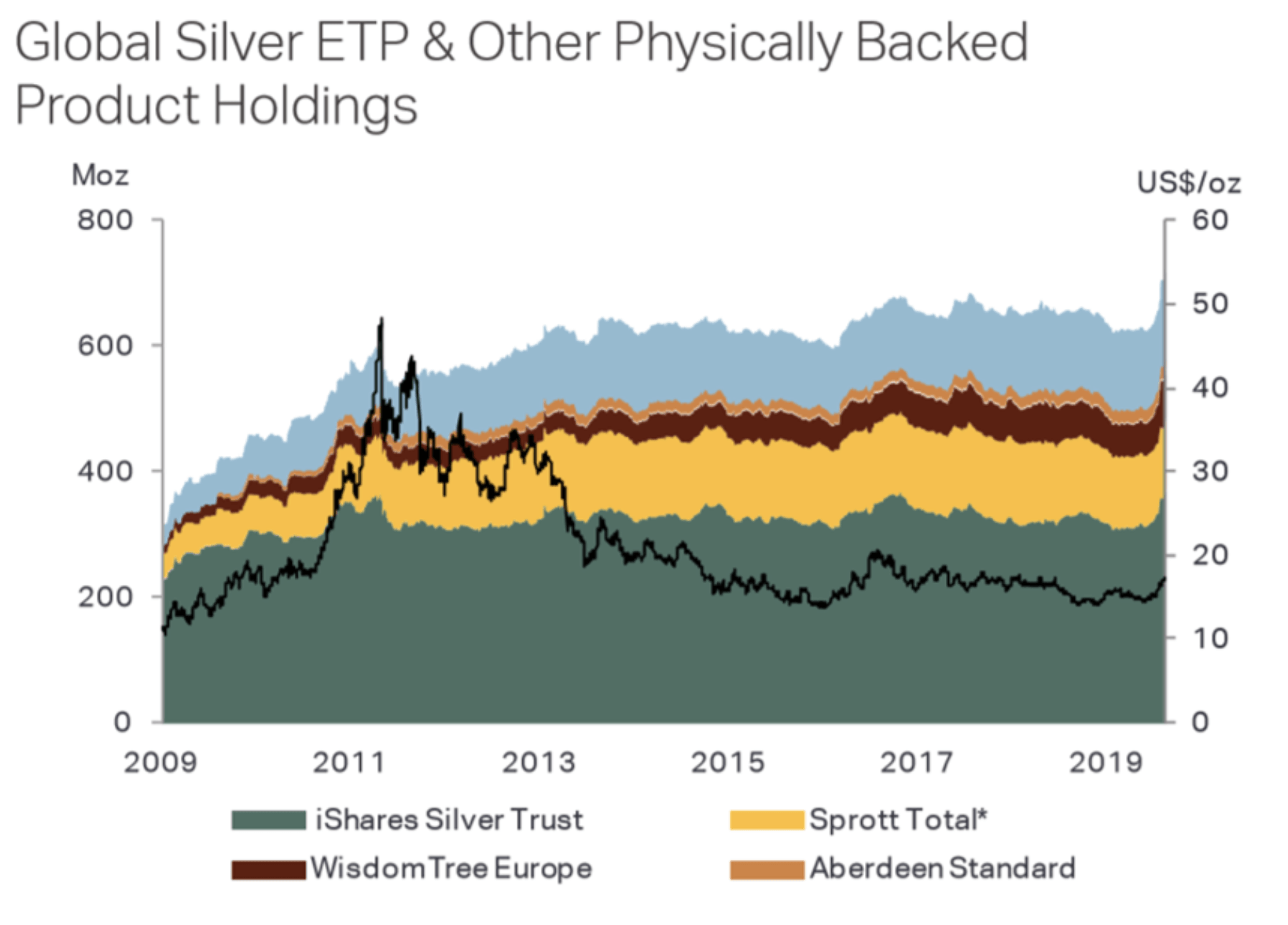

Sehr erfreulich entwickelt sich die Nachfrage nach Investment-Silber in Form von Anlageprodukten, die mit physischem Metall hinterlegt sind. Gemäß dem Global Silver Investment Report von MF Metals Focus stiegen die Bestände dieser Anlagevehikel zuletzt auf neue Rekordstände. Gleichzeitig ist der Silberpreises noch signifikant von seinen Höchstständen aus dem Jahr 2011 entfernt. Dies liegt daran, dass die Investmentnachfrage in diesem Jahr bisher nur ca. 9 Prozent der Gesamtnachfrage ausmachte – allerdings mit wieder deutlich zunehmender Tendenz. Noch im Jahr 2018 resultierten aus Investmentverkäufen 20,3 Mio. Unzen des gesamten Silberangebots. In diesem Jahr dürfte hingegen eine Nettonachfrage von über 100 Mio. Unzen den Silberpreis weiter positiv beeinflussen.

Fazit und Ausblick

Nach einer zähen Konsolidierung, die sich wie Kaugummi hinzog, kann der Silberpreis seine Aufholjagd auf das große gelbe Brudermetall Gold fortsetzen. Silber ist mehr noch als Gold auf eine aggressive Geldmengensteigerung der Zentralbanken angewiesen, da es mehr als Inflationsschutz denn als Risikoschutz in den Portfolios der Anleger fungiert. Zudem ist die Bedeutung als Rohstoff mit über 50 Prozent der Nachfrage deutlich konjunktursensibler. Aktuell zeichnet sich durch die globalen und konzertierten Aktivitäten der Zentralbanken ein perfektes Umfeld für Silber ab. Nach wie vor ist es wahrscheinlich, dass der Silberpreis, analog zu früheren Zyklen, die Entwicklung des Goldpreises nachvollzieht und mit zunehmender Dynamik ebenfalls in Richtung neuer zyklischer Höchststände aufwärts drängt.

Kommentare lesen und schreiben, hier klicken

Pingback: Silberpreis bricht dynamisch aus - erstes Etappenziel schon erreicht - finanzmarktwelt.de - Counternet News