Wird Donald Trump die US-Präsidentschaftswahlen gewinnen und damit eine zweite Amtszeit bekommen – also das erreichen, was sein Vorgänger Obama geschafft hat? Viel wird natürlich von dem weiteren Fortgaang der US-Konjunktur abhängen – eine Rezession in den USA dürfte die Chancen jeden Amtsinhabers schmälern, selbst wenn er – wie Trump von sich selbst meint, „große und unerreichte Weisheit besitzt“ (was seine Anhänger wirklich glauben!).

Sehen wir uns einmal die derzeitigen Umfragewerte für Trump an – und zwar von dem Meinungsforschungsinstitut in den USA, das als einziges den Wahlsieg von Trump für wahrscheinlich prognostiziert hatte und als eher „Trump-affin“ gilt: die Rede ist von Rasmussen Reports. Das Institut ist inzwischen das Einzige in den USA, das täglich die Zufriedenheitswerte für Trump ermittelt (Gallup hat sich kürzlich davon zurück gezogen).

Trump selbst lobte Rasmussen Reports ausdrücklich in einem Tweet, weil es in der Regel die höchsten Zufriedenheitswerte für den amtierenden US-Präsidenten ermittelt (im Vergleich zu den anderen Umfragen) – daher steht Rasmussen auch bei gläubigen Trump-Anhängern mit dem ihnen eigenen Hang zu alternativen Fakten nicht im Rufe, durch Umfragen „Fake News“ zu verbreiten.

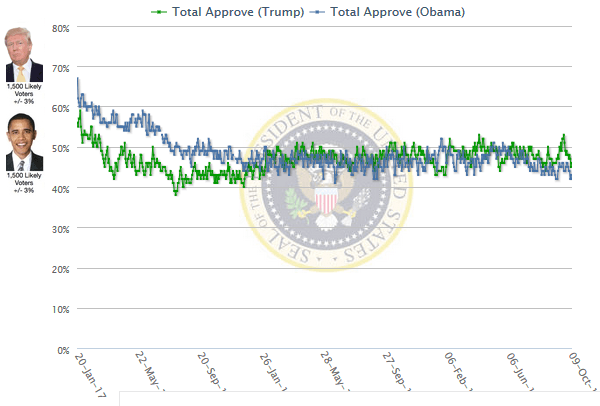

Laut Stand gestern ermittelt Rasmussen Reports Zustimmung für den US-Präsidenten von 46%, während 52% der Amerikaner mit seiner Amtsführung unzufrieden sind – wobei 33% seiner Amstführung stark zustimmen („strongly approve“), während 42% starke Abneigung gegen seine Politik empfinden („strongly disapprove“). Daran sieht man, dass Trump die amerikanische Gesellschaft stark polarisiert bzw. die vorhandenen Gegensätze innerhalb der amerikanischen Gesellschaft durch die charismatische Figur „The Donald“ auf den Punkt gebracht werden (hier der Trend der letzten Tage, Wochen und Monate).

Vergleicht man die Werte des Amtsinhabers mit denen seines Amtsvorgängers Obama, zeigt sich ein geadezu verblüffendes, gleichlaufendes saisonales Muster:

(Grafik: Rasmussen Reports)

Neben der täglichen Befragung zu Trump veröffentlicht Rasmussen Reports auch eine wöchentliche Umfrage mit der Frage, ob das Land (also die USA) in die richtige oder in die falsche Richtung geführt werde. Und hier zeigt sich, dass derzeit nur 36% meinen, das Land werde in die richtige Richtung geführt – das ist der niedrigste Wert seit Januar!

Es herrscht also im Umfeld der „Impeachment-Diskussion“ in den USA derzeit eine gewisse Unzufriedenheit – diese Impeachment-Debatte und die damit verbundene Verfassungkrise scheint dem US-Präsidenten also durchaus zu schaden.

Was Trump jetzt braucht ist vor allem eine Erholung der US-Konkunktur nach den zuletzt schwachen Daten (ISM-Indizes, US-Arbeitsmarktdaten, US-Verbraucherstimmung)), die erste negative Auswirkungen der mit dem Handelskrieg verbundenen Unsicherheit zeigt (Investitionszurückhaltung; geringerer Konsum etc.). In Sachen Wirtschaft braucht übrigens Obama den Vergleich mit Trump nicht zu scheuen!

Damit die Stimmung sich wieder aufhellt, braucht Trump also jetzt eigentlich einen Ruhe stiftenden Deal mit China – aber ob das so kommt, ist fraglich: denn dem US-Präsidenten geht es zwar auch um das Thema Handel, vor allem aber um die Durchsetzung des Supremats der USA gegenüber China. Und das macht Deals schwierig bis unmöglich..

Kommentare lesen und schreiben, hier klicken

Die Börse kann er vielleicht noch hochhalten, aber die Konjunktur nicht.Die ist träge wie ein grosser Frachter.

Der Bremsweg ist lange, der Anschubweg auch.Das Timing der Steuersenkung hat den fälligen Abschwung verzögert. Die von ihm verzögerte Rezession fällt jetzt genau auf das Wahljahr. WAR VIELLEICHT DOCH NICHT GANZ SO WEISE!

Es wird langsam eng mit seiner Wiederwahl..?

Markus, schau Dir mal den EUR/USD an und dass obwohl die Amis dem Markt höhere Zinsen anbieten, kaufen die den EUR, das sagt doch alles.. ?

Diese Präsidenten Koryphäe kriegt alles hin, lässt sich vom Staat sein eigenes Büro aufrüsten usw…

Der lacht die Amis aus ! Wer den aber nur ansatzweise wiederwählt, da kann man nur sagen : selbst dran Schuld..

Und dieser Präsident ist der schlechteste Präsident der USA aller Zeiten (vielleicht ist das ein Sinnbild für die USA)! – Super hinbekommen, USA !

Wie sieht´s den aus mit dem Mauerbau zu Mexiko.. ? Let´s make America great again, wer´s glaubt…

Und das da,

https://www.onvista.de/news/ezb-hat-der-rat-wichtige-einwaende-einfach-ueberhoert-nimmt-christine-lagarde-direkt-einen-richtungswechsel-vor-283872801

würde ich von Seiten der EZB defintiv unterlassen, keine QE-Programme mehr, Lehman muss raus aus den Köpfen der Menschen.Es ist höchste Zeit, Lehman zu beenden. Wir alle sind noch im Lehman-Modus !

Das würde die Immobilenfuzzies nicht gerade erfreuen, ein Ende der Nullzinspoltik, ein QE-Programm ist aber was es ist : eine Marktmanipulation. Punkt aus, fertig !

Ja und die nächste Frage wäre, sollte die EZB reagieren, wird es dann zum Immobiliencrash kommen..?

Die Antwort sollte doch klar sein : Nein !

warum ? Tja, … ;)