Die Immobilienkrise in Europa zeigt sich in der Fondsindustrie deutlich! Nach erfolglosen Versuchen, Bürogebäude an Standorten von Paris bis Frankfurt zu veräußern, steht Amundi nun kurz vor einem umfangreichen Verkauf, der dazu beitragen wird, Liquidität für Anleger zu schaffen, die aus ihren Immobilienfonds aussteigen wollen, so berichtet es Bloomberg aktuell. Weiter wird berichtet: Blackstone hat dem Vernehmen nach zugestimmt, eine Gruppe von Gewerbeparks für 250 bis 300 Millionen Euro von Europas größtem Vermögensverwalter zu kaufen. Die US-Investmentgesellschaft setzt darauf, dass einige dieser Parks eine profitablere Zukunft haben, wenn sie in spezialisierte Logistikzentren umgewandelt werden, so mit der Angelegenheit vertraute Personen.

Das Geschäft wirft ein Schlaglicht auf ein zunehmend kritischer werdendes Dilemma für offene Immobilienfonds in Europa, die rund 166 Milliarden Euro an Vermögenswerten verwalten. In einer Welt, in der Bürogebäude nicht mehr gefragt sind, besteht eine der wenigen Möglichkeiten, die Rückzahlungen zu erfüllen, im Verkauf anderer, attraktiverer Vermögenswerte wie Wohngebäude, Lagerhäuser oder Immobilien, die für solche Zwecke umgewandelt werden können.

Dies führt dazu, dass sich die Fondsmanager — und ihre verbleibenden Kunden — zunehmend in angeschlagenen Marktsegmenten konzentrieren. Bei anhaltenden Rückzahlungen bleibt einigen von ihnen möglicherweise bald keine andere Wahl, als zu verkaufen. Dies würde Neubewertungen auslösen und eine sich anbahnende Markterholung verzögern, was sich auf die gesamte Wirtschaft auswirken könnte. Für einige Immobilienfonds und -Entwickler sei „der Verkaufsdruck wahnsinnig hoch“, sagt Henning Koch, Vorstandsvorsitzender beim deutschen Fondmanagment-Unternehmen Commerz Real, der rund 34 Milliarden Euro in Immobilien und erneuerbaren Energien verwaltet. „Die Fonds kämpfen mit Mittelabflüssen.“

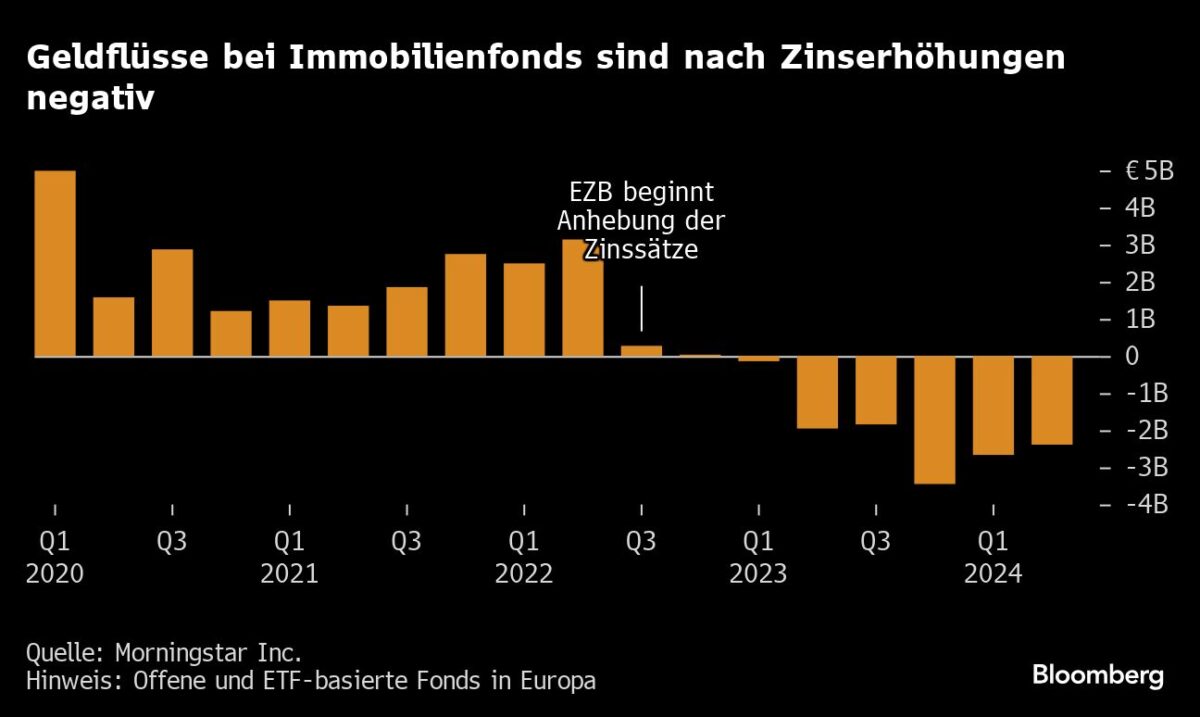

Offene Immobilienfonds haben laut Morningstar in Europa in sechs aufeinanderfolgenden Quartalen Abflüsse zu verzeichnen. Die Daten zeigen, dass die Anleger mehr als 12 Milliarden Euro abgezogen haben, seit die Europäische Zentralbank im Juli 2022 mit der Anhebung der Zinssätze begonnen hatte. Das Nettovermögen ist damit auf dem niedrigsten Stand seit fünf Jahren.

In Deutschland haben viele Fonds Schwierigkeiten, sich von Objekten zu trennen. Aufgrund von Vorschriften dürfen sie keine Vermögenswerte deutlich unter dem Buchwert verkaufen. Wenn sie es doch tun, müssen sie das Portfolio oder die zu verkaufende Immobilie neu bewerten, was zu starken Veränderungen im Wert des Immobilienfonds führen kann. Einige Fondsmanager erwägen derzeit, sich bei ihren Banken neue Kreditlinien für ihre Immobilien zu sichern. So wollen sie Neubewertungen der Vermögenswerte und mögliche Verkäufe vermeiden, so zwei Personen, die mit der Angelegenheit vertraut sind.

Andere erkennen das Problem an. So senkte Union Investment den Nettoinventarwert eines 4-Milliarden-Euro-Fonds im vergangenen Monat um 17%, nachdem das Unternehmen nicht in der Lage war, Immobilien zum Buchwert zu verkaufen, um die Rückzahlungen zu bedienen. Die Commerz Real schrieb eine Investition von 50 Millionen Euro in das Elbtower-Projekt in Hamburg ab, nachdem der Projektentwickler in Konkurs gegangen war.

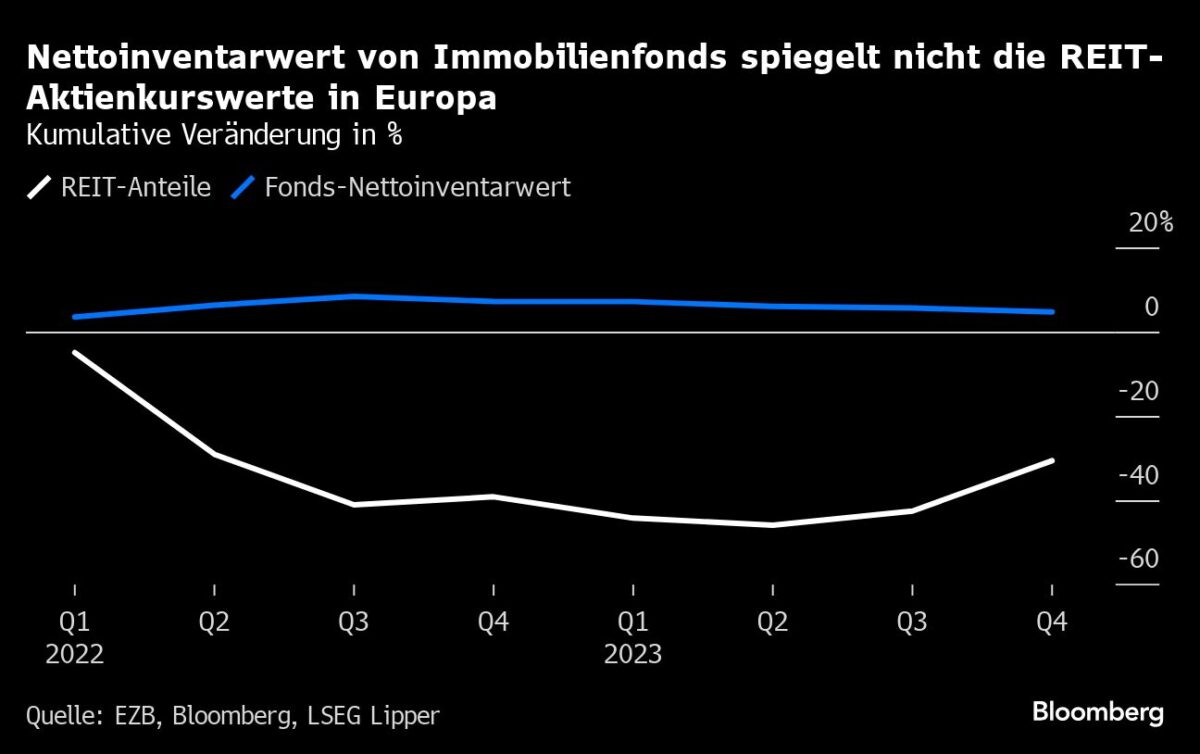

Inwieweit die von den Immobilienfonds veröffentlichten Werte von den tatsächlichen Preisen abweichen, die ihre Immobilien erzielen könnten, kann nur vermutet werden. Vor allem, wenn es um Büros geht — ein Bereich in dem es wenige Verkäufe gibt. Ein Blick auf die börsennotierten Real Estate Investment Trusts (REITs), bei denen die Anleger täglich durch den Kauf oder Verkauf von Anteilen ihre Einschätzung zum Immobilienmarkt zum Ausdruck bringen, zeigt jedoch, dass die Diskrepanz erheblich ist. Solche REITs haben seit Anfang 2021 rund 29% verloren, auch wenn sie sich in letzter Zeit wieder erholt haben. Die Nettoinventarwerte offener Immobilienfonds haben sich dagegen kaum bewegt.

Die Europäische Zentralbank warnte im vergangenen Jahr, dass Probleme bei Immobilienfonds die Risiken eines Zusammenbruchs des gewerblichen Immobilienmarktes verstärken könnten. Die Folgen des Marktabschwungs, der bereits Immobilien von Bürotürmen in Hongkong bis zu Apartmentkomplexen in Kalifornien erfasst hat, könnten erhebliche Auswirkungen auf die Weltwirtschaft haben.

Ein Bericht der Bank für Internationalen Zahlungsausgleich legt nahe, dass sich das Bankensystem bisher zwar als widerstandsfähig erwiesen hat. Schwachstellen könnten aber offenkundig werden, wenn Risiken für alles von Büros bis zu Geschäften „zu niedrig ausgewiesen werden und die Preise stärker als erwartet fallen.”

Bereits jetzt werden fast 18% der gewerblichen Immobilienkredite in Europa von den Banken als Stufe 2 eingestuft. Das Kreditrisiko sei damit erheblich gestiegen, so die Europäische Bankenaufsichtsbehörde. Die Quote notleidender CRE-Kredite ist bei deutschen Banken derweil von 2,1% im Dezember 2022 auf 4,8% im vergangenen Jahr angestiegen. Es wird erwartet, dass die EZB mehrere deutsche Banken dazu drängen wird, ihre Rücklagen für den Ausfall von Immobilienkrediten zu erhöhen, wie Bloomberg News berichtete.

Die Deutsche Bank hatte vergangene Woche angekündigt, dieses Jahr mehr Geld für Kreditverluste zurückzulegen als bisher erwartet. Zuvor war sie zu optimistisch hinsichtlich einer Erholung des gewerblichen Immobilienmarkts gewesen. Die Aktien fielen nach dieser Nachricht um bis zu 9% und zogen damit auch andere Banken nach unten.

Die Probleme vieler Produkte wurden dadurch verschärft, dass es ihnen nicht gelang, sich von den traditionellen Standbeinen der Gewerbeimmobilien wie Büros und Läden abzuwenden und sich auf schneller wachsende Segmente wie Lagerhallen und Rechenzentren zu konzentrieren. Im Gegensatz dazu besteht Blackstones europäisches Portfolio jetzt zu 55% aus Lagerhäusern und weniger als 10% aus Büros.

Der Deal zwischen Amundi und Blackstone ist Teil der Wette des US-Unternehmens, dass der rasante Anstieg des Online-Shoppings Mieter anlocken wird. Das wird vor allem möglich, sobald die Gebäude modernisiert wurden, um zeitgemäße Lagerflächen zu bieten, sagten die Insider, die darum baten, nicht namentlich genannt zu werden, da die Transaktion noch nicht abgeschlossen ist. Die Immobilien, die derzeit unter anderem als Büro-, Lager- und Abstellflächen genutzt werden, gehören einer Reihe von Amundi-Immobilienfonds. Amundi und Blackstone lehnten eine Stellungnahme ab.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken