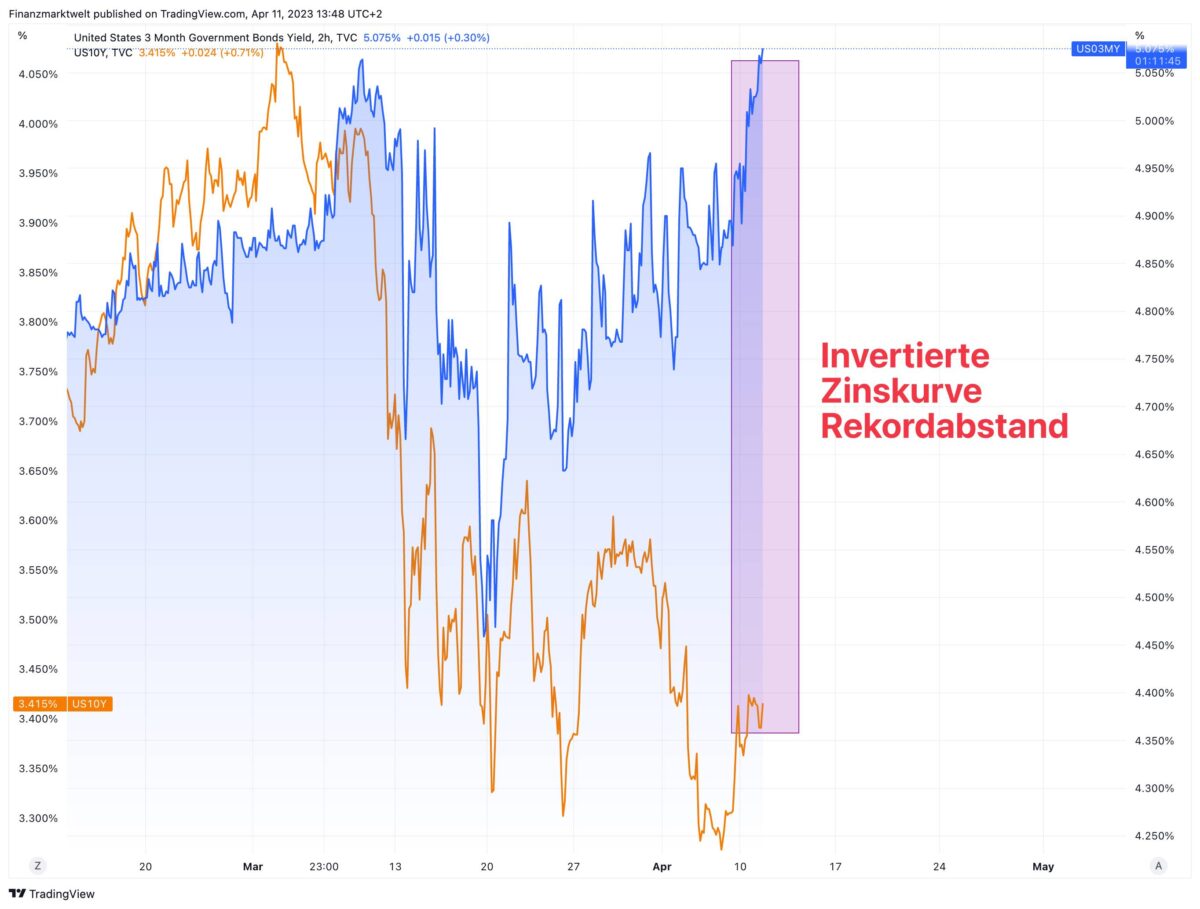

Die Invertierte Zinskurve in den USA zeigt aktuell einen Rekord, wenn man die Rendite für 3 Monate laufende US-Staatsanleihen mit der für eine zehnjährige Laufzeit vergleicht. Aktuell sehen wir 5,05 % Rendite für 3 Monate Laufzeit (!!!), und 3,40 % Rendite für 10 Jahre Laufzeit, also 1,65 % Differenz. Ein Wahnsinn! Normalerweise müssen deutlich längere Laufzeiten aufgrund des höheren Ausfallrisikos mit viel mehr Zins/Rendite vergütet werden. Aber seit einiger Zeit bringen die kürzer laufenden Anleihen mehr Rendite als die Langfläufer.

Diese Konstellation nennt man die Invertierte Zinskurve oder Inverse Zinskurve. Je größer sie ist, desto größer auch die Wahrscheinlichkeit einer Rezession in den USA (hier dazu die Erläuterung). Und da wir jetzt sogar einen neuen Rekord sehen für die Spanne zwischen dieser sehr kurzen und sehr langen Laufzeit, darf man vermuten, dass die Wahrscheinlichkeit einer Rezession immer größer wird. Die Invertierte Zinskurve gilt quasi als Indikator für eine Rezession, ist aber historisch gesehen nicht exakt zu 100 % zuverlässig.

Bei einer derart massiven Invertiertung der Zinskurve kann man aber von einer wirklich großen Wahrscheinlichkeit für eine Rezession sprechen. Wenn man dies annimmt, stellt sich für den Beobachter des Aktienmarkts eine wichtige Frage: Werden die Märkte wie in den letzten Jahren auch jetzt sagen: „Super, eine Rezession bedeutet bevorstehende Zinssenkungen bei der Federal Reserve, und die sind dann auch wieder gut für Unternehmen und Verbraucher, und mit niedrigeren Zinsen werden auch Aktien in Relation zu Anleihen wieder attraktiver“? Oder wird man einfacher denken und sagen: „Die Rezession ist schlecht für die Konjunktur, die Aktienkurse müssen fallen“?

Kommentare lesen und schreiben, hier klicken

„„Super, eine Rezession bedeutet bevorstehende Zinssenkungen bei der Federal Reserve, und die sind dann auch wieder gut für Unternehmen“

Wer so denkt der denkt nicht.

Kann mir bitte jemand sagen, ob mein Schlussfolgerung soweit richtig ist:

Die Zinsen für US-Staatsanleihen steigen, wenn die Nachfrage danach sinkt. Deswegen ist die 10-jährige Staatsanleihe auch so niedrig verzinst, weil die Menschen eher in langfristige Anlagen investieren und diese geradezu „überrannt“ werden. Und die kurzfristigen Staatsanleihen sind halt so hoch verzinst, weil es danach kaum Nachfrage gibt.

Kommt das hin oder habe ich einen Denkfehler?