Die großen Zentralbanken wie die Europäische Zentralbank (EZB) und die US-Notenbank Fed werden bald die rekordhohen Zinsen wieder senken. Während die EZB schon in den Startlöchern steht und eine erste Zinssenkung für Juni signalisiert hat, könnte die Fed im September nachziehen. Es ist aber davon auszugehen, dass die Zinsen nicht allzu schnell sinken. Laut einem Bericht von Bloomberg sollen nur die Hälfte der weltweiten Zinserhöhungen bis Ende 2025 zurückgenommen werden.

Zinsen: Rückabwicklung der Zinserhöhungen

Die Zentralbanken der wichtigsten Industrieländer werden wahrscheinlich weniger als die Hälfte der Zinserhöhungen zurücknehmen, die sie in den letzten zwei Jahren durchgesetzt haben. Ein Ausblick, der sich durch die robuste Wirtschaft und der klebrigen Inflation der USA deutlich verändert hat.

Nachdem die Federal Reserve, die Europäische Zentralbank und die Bank of England ihre Zinsen zusammen um insgesamt 1.475 Basispunkte angehoben haben, sind nach neuen Schätzungen von Bloomberg Economics bis Ende 2025 nur noch 575 Basispunkte an Senkungen zu erwarten.

Die jüngsten Prognosen, die nach einer Reihe hoher Inflationswerte in den USA und einer unerwartet guten Konjunkturentwicklung veröffentlicht wurden, verändern die Investitionslandschaft. Sie bietet den Anlegern mehr Zeit, um sich die derzeit relativ hohen Renditen zu sichern. Zudem ermöglicht sie die Möglichkeit für Relative-Value-Wetten, da einige Zentralbanken die Geldpolitik vor anderen lockern. Beispielsweise dürfte die EZB vor der Fed die Zinsen senken, aber auch in England könnte die Geldpolitik früher gelockert werden.

Das Makro-Rendite-Modell von Bloomberg Economics ging im November davon aus, dass die Renditen 10-jähriger US-Staatsanleihen zum Jahresende bei 4,1 % liegen würden. Am Donnerstag deutete das Modell jedoch auf 4,4 % hin, was nur einen leichten Rückgang von derzeit 4,65 % bedeuten würde. Nach Ansicht von Ana Galvao, der Bloomberg-Ökonomin, die das Modell entwickelt hat, haben „Überraschungen auf der Unterseite bei der Veröffentlichung der Inflationsdaten Ende 2023, gefolgt von Überraschungen auf der Oberseite in den letzten Monaten“ am meisten dazu beigetragen, den Ausblick zu verändern.

Fed: Längerer Zinszyklus

Geldpolitische Weichenstellungen waren schon immer schwer zu timen. Aber die Schäden, die die Pandemie angerichtet hat, und die beispiellose, massive Dosis an fiskalischen Stimuli und Zinsen nahe der Nulllinie seit dem Frühjahr 2020 haben die Dinge noch schwieriger gemacht, so Anne Walsh, Chief Investment Officer bei Guggenheim Partners Investment Management.

„Alle historischen Meilensteine, die es in der Vergangenheit gab – zum Beispiel, dass von dem Zeitpunkt, an dem die Fed beginnt, die Zinsen zu erhöhen, normalerweise 18 bis 24 Monate bis zum Beginn der Rezession vergehen – haben sich verlängert“, sagte sie.

Die Mission des Fed-Vorsitzenden Jerome Powell und seiner Kollegen, die Inflation wieder auf 2 % zu bringen, wurde durch die US-Haushaltsdefizite erschwert, die weiterhin historisch hoch sind, so Walsh von Guggenheim, die ein Vermögen von über 300 Milliarden Dollar verwaltet. Sie wies auf die Anomalie großer Defizite in einer Zeit mit Arbeitslosenquoten unter 4 % hin.

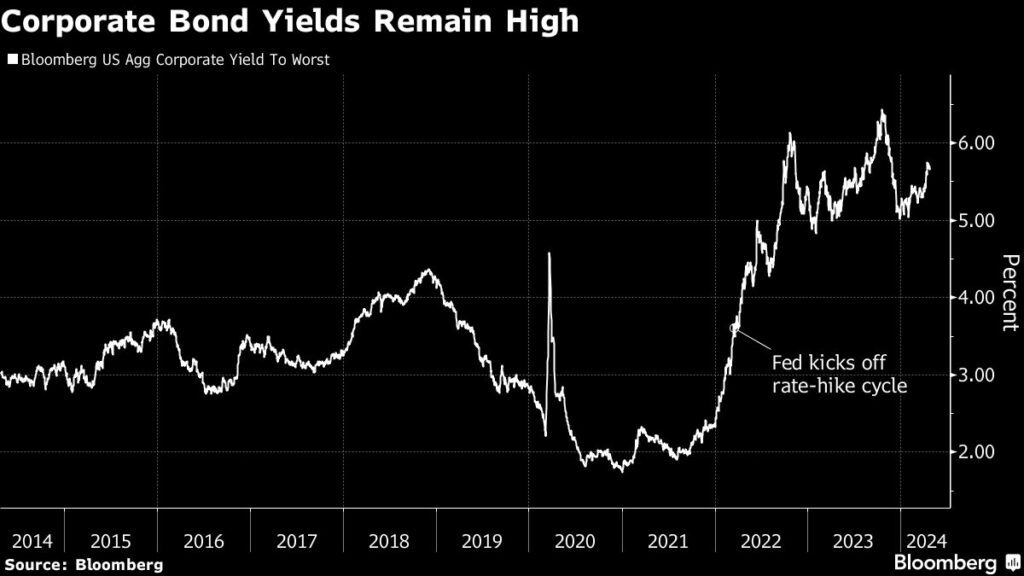

Walsh äußerte sich sehr positiv zu Investment-Grade-Anleihen, da sie die zugrundeliegenden Kreditfundamentaldaten als gut und die Renditen von etwa 5,5 % bis 6,5 % als attraktiv ansieht.

Markterwartungen an Zinssenkungen der Fed

Swap-Kontrakte zeigen ebenfalls einen veränderten Ausblick. Nur eine Senkung der Zinsen der Fed um einen Viertelpunkt ist für dieses Jahr vollständig eingepreist, während es Anfang Februar noch mindestens fünf waren. Viele Händler wetten nach den letzten Inflationsdaten darauf, dass die Fed die Zinsen in diesem Jahr gar nicht mehr senkt. Einige der aggressiveren Wetten haben auch die Möglichkeit abgesichert, dass die US-Notenbank sogar eine weitere Erhöhung der Zinsen im Jahr 2024 vornehmen wird.

Auch die Zinsdifferenzen zwischen den großen Zentralbanken sind in Bewegung geraten. Am 1. Februar gingen die Märkte davon aus, dass die Fed und die EZB das Jahr mit Zinssätzen von 3,97 % bzw. 2,52 % beenden würden. Am Freitag sahen die Märkte etwa 4,96 % und 3,20 %.

Die Geldmärkte in Europa zeigen ein größeres Vertrauen in eine Lockerung in diesem Jahr, mit etwa 69 Basispunkten für die EZB sowie 43 Basispunkten für die Bank of England (Stand: Freitag).

„Es gibt weniger Abwärtsrisiko bei den US-Zinsen als wir in Europa sehen“, sagte Steven Barrow von der Standard Bank in London. Er rät seinen Kunden, deutsche Bundesanleihen gegenüber US-Staatsanleihen zu bevorzugen.

Bilanzreduzierung der Zentralbanken

Der Internationale Währungsfonds (IWF) sieht in diesem Jahr eher eine Beschleunigung als eine Verlangsamung des Wirtschaftswachstums in den großen westlichen Volkswirtschaften. Die anhaltende wirtschaftliche Widerstandsfähigkeit dürfte es den wichtigsten Zentralbanken daher ermöglichen, ihre während der Covid-Krise aufgeblähten Bilanzen weiter zu verkleinern.

Die Fed, die EZB, die BOE und die Bank of Japan haben ihre Bilanzen in den Jahren 2020 und 2021 um insgesamt 9 Billionen Dollar ausgeweitet. Bloomberg Economics geht davon aus, dass die Gruppe bis Ende nächsten Jahres in den Jahren 2024 und 2025 eine Bilanzreduzierung im Wert von etwa 3 Billionen Dollar vornehmen wird. Und das, nachdem die Fed angedeutet hat, dass sie das Tempo der quantitativen Straffung um etwa die Hälfte verlangsamen will, und zwar schon bald.

Renditen bleiben länger hoch

Das bedeutet, dass private Investoren das Angebot an Staatsanleihen auffangen müssen. Höhere, längerfristige Renditen könnten dieses Unterfangen erleichtern.

Für Anwiti Bahuguna, Chief Investment Officer der globalen Vermögensallokation bei Northern Trust Asset Management, ist es ein Umfeld, in dem es sich lohnt, in das Kreditspektrum einzusteigen.

Northern Trust, das rund 1,2 Billionen Dollar verwaltet, rechnet mit maximal zwei Zinssenkungen der Fed in der zweiten Hälfte dieses Jahres und setzt stark auf hochverzinsliche US-Schuldtitel – in der Erwartung, dass es der Fed gelingen wird, die Inflation zu senken, ohne die Wirtschaft zu implodieren.

„Wir sind in allen Anlageklassen außer Hochzinsanleihen sehr neutral“, sagte Bahuguna in einem Interview in New York. „Hochzinsanleihen sollten sich gut entwickeln, da es einen hohen Kupon-Puffer gibt und das Wachstum sich zwar verlangsamt, aber immer noch stark ist – das Ausfallrisiko ist also gering.“

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken

Völliger Quatsch.

Begründung: Die deutsche Umlaufrendite liegt aktuell bei mickrigen 2,61 Prozent. Der Leitzins in Deutschland ( EZB) aber bei 4,5 Prozent.

Niemand würde in Deutschland die mickrigen 2,61 Prozent von heute akzeptieren, wenn er nicht von einer baldigen Zinswende nach unten ausgeht.

Normalerweise liegen außerdem die Renditen der Langläufer immer über dem aktuellen Leitzins. Niedrigere Renditen akzeptiert man nur bei kräftigen Zinssenkungen in Bälde.

Die Beispiele der jüngsten Vergangenheit zeigen außerdem folgendes: Wenn es erst einmal zu Zinssenkungen kommt, dann fallen diese gewöhnlich sehr heftig und groß aus.

So nach der Jahrtausendwende und anschließend während der Finanzkrise.

Außerdem ist folgendes zu beobachten: Die Zinssenkungen der einzelnen Phasen müssen sich jedes mal in Heftigkeit und Intensität untereinander übertreffen, verbunden mit neuen, unzähligen QE Programmen.

Das heißt, bei der nächsten Phase der Zinssenkungen erwarten uns dicke Negativ- Zinsen von deutlich unter Null und QE Programme jenseits der 10 Billionen…( bis auf knapp 10 Billionen wuchs ja schon die Bilanz während Corona)…

Das Gleiche gilt für die USA und die anderen Währungsräume…

Dann werden nicht mehr 300 Milliarden US Dollar monatlich von der FED gekauft, wie während Corona, sondern 500 Milliarden US Dollar monatlich…

Denn: Die Märkte sind süchtig nach neuem Geld, süchtig nach neuer Verschuldung….

Irgendwann werden die Notenbanken dem Quengeln der Märkte nachgeben…

Die jetzige Phase der höheren Zinsen besagt gar nichts, da die vorherige Phase der Niedrigzinspolitik fast anderthalb Jahrzehnte dauerte…

Noch sitzen die allermeisten Marktteilnehmer also aus Krediten und Anleihen aus dieser Zeit der Niedrigzinspolitik.

Noch. Aber mit jedem Tag,jederneuen Woche und jedem neuen Monat wird das weniger…

Die Sucht nach neuer Liquidität im System wird irgendwann so groß, das die Notenbanken nachgeben müssen, wenn sie nicht das ganze System crashen wollen…

Es ist nur eine Frage der Zeit…

Meine Prognose: Das nächste mal in der Eurozone Leitzinsen von deutlich unter minus 0,5 Prozent in der Spitze und eine Bilanzsummen- Ausweitung um mindestens das Doppelte, im Vergleich zur Finanzkrise…

In den USA sind ähnliche Effekte zu vermuten…

Und die Mieten und Immobilien dürften dann weitersteigen. Mal sehen wann der Sozialstaat auseinanderbricht und es zu Unruhen kommt. Ihre Prognose halte ich für Wunschdenken. Die Märkte sind ein Bullshitbingo von Bid und Ask mal Size. Mehr nicht. Einfach ein geiles Datamining-Casino. Ich halte gerne gegen Ihre Prognose.