Was für eine Lachnummer. Gestern berichteten wir über den am Freitag gestarteten Einbruch im Ölpreis. Negative Industriedaten vor allem aus Deutschland brachten letztlich auch den WTI-Ölpreis zum Fallen, runter von über 60 auf 58,14 Dollar gestern. Die Angst vor einer Rezession ging um, und da braucht man natürlich weniger Öl. Da war es mehr als nachvollziehbar, dass der Ölpreis wie auch die Aktienindizes einbricht. Aber was schrieben wir gestern auch noch zu dem Preisabsturz? Zitat:

„War dies mal wieder nur eine Eintagsfliege, und morgen oder übermorgen setzt der Ölpreis seinen Aufwärtstrend fort?“

Ohne uns selbst zu sehr loben zu wollen. Aber wie man heute schon sieht, ist die Rezessionsangst bei Analysten, Kommentatoren und Tradern ganz schnell wieder verflogen. Jetzt glaubt man auf einmal wieder, dass die OPEC-Kürzungen, die vermutlich weiter sinkenden Lagerbestände, und auch die Probleme in Venezuela insgesamt schwerer wiegen als die Angst vor einer Rezession.

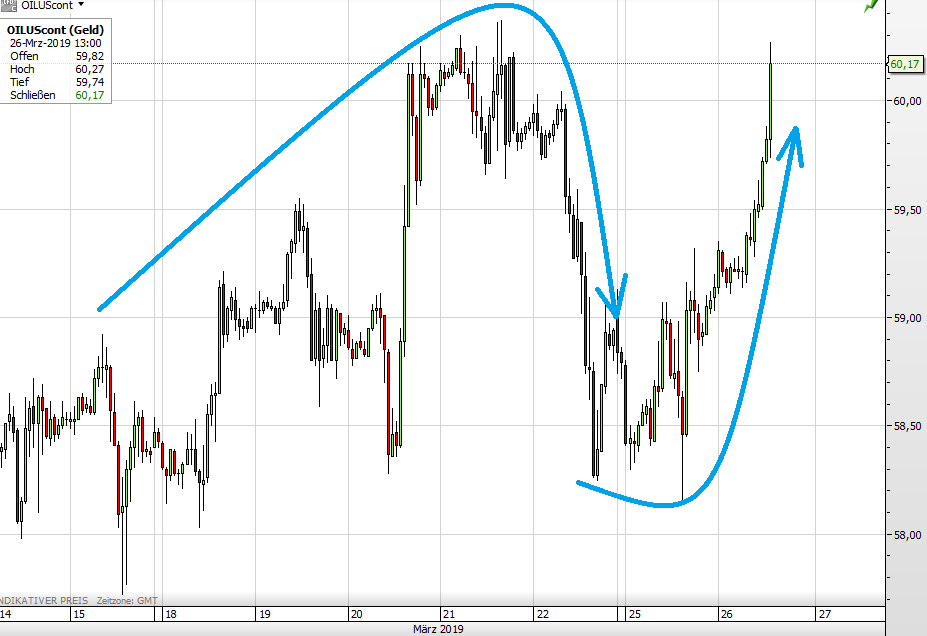

Der schnelle Dreh im Ölpreis

Tja, so schnell geht das. Von gestern 15:30 Uhr deutscher Zeit bei 58,14 Dollar ist der WTI-Ölpreis bis jetzt schön schnell und klar angestiegen, und notiert aktuell bei 60,22 Dollar. Was für ein verrückter Markt! Wie sagen wir immer so schön: Der Ölmarkt ist und bleibt unberechenbar!

Heute Abend 21:30 Uhr deutscher Zeit meldet das private Institut API seine Lagerdaten für das US-Rohöl, Man erwartet ein Minus von 2,4 Millionen Barrels im Wochenvergleich, was die dritte Woche in Folge einen Rückgang darstellen wäre. Morgen dann um 15:30 Uhr folgen die offiziellen staatlichen Daten.

Mit diesem aktuellen Anstieg konnte das Chartbild gerade eben noch im Sinne der Bullen gerettet werden. Der Weg nach oben bleibt weiterhin offen. Aber wir wiederholen uns! Der Ölmarkt bleibt unberechenbar!

Der WTI-Ölpreis seit 14. März.

Kommentare lesen und schreiben, hier klicken