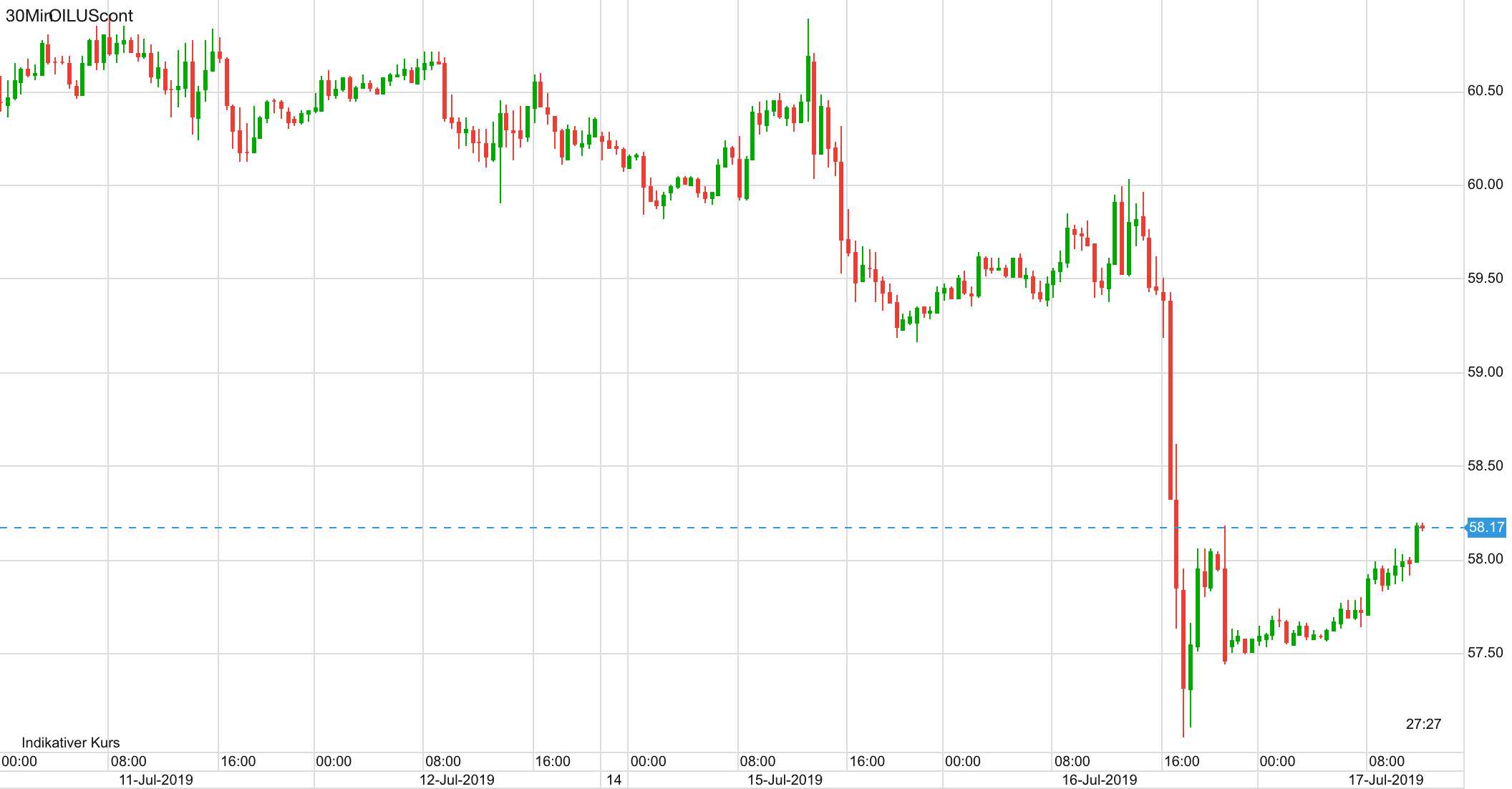

Der WTI-Ölpreis ist gestern Abend von 60 auf 57,05 Dollar gefallen. Aktuell hat er sich wieder erholt auf über 58 Dollar. Der folgende Chart zeigt den WTI-Ölpreis seit dem 11. Juli. Es ging zügig bergab. Grund sind Äußerungen von Donald Trump und seinem Hardliner-Außenminister Pompeo. Von den beiden war zu hören, dass man im Iran keinen Regierungswechsel anstrebe. Man wolle den Iran aus dem Jemen raus haben. Und auch sagte man, dass der Iran offenbar zu Gesprächen bereit sei. Man werde sehen was passiert. Das klingt doch (für diesen einen Augenblick) eher versöhnlich nach dem Abschluss einer US-Drohne durch den Iran vor vier Wochen. Diese „Entspannung“ brachte den Ölpreis schnell runter.

API

Dann kamen gestern Abend die privat ermittelten API-Daten zu den Rohöl-Lagerbeständen in den USA. Mit -1,4 Millionen Barrels fiel der Rückgang nicht so groß aus wie erwartet (-3 Mio). Von daher gab es gestern Abend ab 22:30 Uhr im laufenden Handel einen weiteren Rückprall im WTI-Ölpreis von 58 auf 57,57 Dollar. Das waren zwei Argumente, die erstmal bis heute früh den Ölpreis runtergedrückt hielten.

Ölpreis leicht erholt vor EIA-Daten

Bis jetzt steigt der Ölpreis aber wieder leicht an auf 58,18 Dollar. Nach den gestrigen Richtung Iran sehr besänftigen Worten von Donald Trump (Entspannung der Lage am Golf) wendet man sich nun wieder den Lagerdaten zu. Um 16:30 Uhr deutscher Zeit schaut der Ölmarkt gebannt auf die offiziell ermittelten Lagerdaten der US-Energiebehörde EIA. Die Verkündung der Lagermenge sollte den Ölpreis heute im Handelsverlauf beeinflussen.

Schauen wir nochmal auf das große Bild im Ölpreis-Verlauf seit September 2018. Zuletzt war Öl eher in positiver Grundstimmung. Von den Tiefs vor vier Wochen bei knapp über 50 Dollar konnte er sich schnell nach oben bewegen. Die 50 Dollar-Marke (oder leicht darüber) bleibt auf der Abwärtsseite eine starke charttechnische Barriere. Und nach oben müsste der Ölpreis die erst vorgestern erreichte Zwischenhoch-Marke von 60,93 Dollar überschreiten, wenn mehr Platz nach oben sein soll. Im Augenblick scheint die Richtung nicht klar zu sein, wenn man auf den Chart schaut. Fundamental bleibt der Markt hin und her gerissen zwischen einer schwachen Nachfrageseite (globale Konjunktur), sowie den Produzenten (Frackern, OPEC etc). Und ja, man sieht es aktuell. Faktoren wie der Iran können dank Donald Trump plötzlich Bewegung in den Chart bringen! Aber heute Nachmittag schauen wir erst mal auf die US-Lagerbestände!

Ölpreis WTI seit September 2018.

Kommentare lesen und schreiben, hier klicken