Von MarketScanner

In dieser Ausgabe werden wir die Kursverläufe der nicht adjustierten Endlos-Kontrakte der Edelmetalle Gold und Silber seit Januar 2007 auswerten.

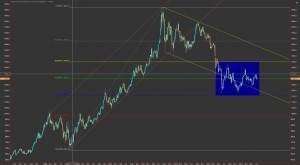

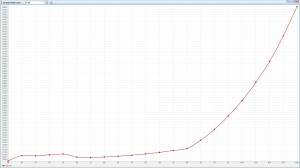

Zunächst zur Situation beim Gold:

Wo sind wir jetzt?

Ausgehend vom Tief Ende Oktober 2008 bei 681 $ bewegte sich der Goldpreis bis Anfang September 2011 in einem stabilen Aufwärtstrend bis zu seinem Hoch von 1923,7 $. Seitdem hat sich ein Abwärtstrendkanal ausgebildet, dessen untere Begrenzung im Rahmen des Sell-Off des Frühjahrs 2013 sowie im Winter 2013 / 2014 unterschritten wurde. Seit April 2014 befindet sich der Kurs in einer Seitwärtsphase zwischen dem 38,2 % (1449 $) und dem 61,8 % Retracement (1155,7 $), aktuell mit 1303,3 $ fast exakt am 50 % Retracement (1302,3 $).

Was ist denkbar?

Da sich aktuell Veränderungen im US-Dollar-Index nicht in früher gewohntem Ausmaß in entsprechenden gegenläufigen Kursbewegungen beim Gold als sicherem Hafen / Dollar-Hedge niederschlagen und auch die Futures-Forward-Kurve erst zu Ende 2015 / Anfang 2016 in ein starkes Contango (eingepreiste Zinserhöhungen der FED) übergeht, ist die Seitwärtsbewegung zwischen den beiden Retracements bis Ende 2015 das bevorzugte Szenario, sofern keine geopolitische Eskalation die Safe Haven Rolle in den Vordergrund spült, gegebenenfalls mit einer Springflut.

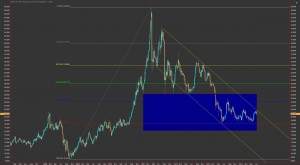

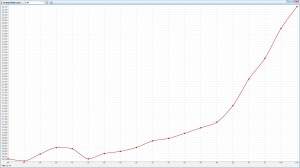

Nun zur Situation beim Silber:

Wo sind wir jetzt?

Ebenso wie Gold startete Silber Ende Oktober 2008 eine Rallye, die sich ab September 2010 dynamisch verstärkte, allerdings gut vier Monate vor Gold Ihren Höhepunkt Ende April 2011 fand. Mit dem Zwischenhoch Ende August 2011 begann bei Silber die Ausbildung eines Abwärtskanals, der noch intakt ist. Seit dem nachhaltigen Bruch der Unterstützung im Bereich um die 26,15 $ bewegt sich Silber im Bereich zwischen dem 61,8 % Retracement (24,222 $) und dem 26,4 % Retracement (18,175 $).

Was ist denkbar?

Hier gilt das bereits beim Gold gesagte und auch die Contango-Kurve des Silbers deutet erst zu Ende 2015 / Anfang 2016 auf eine stärkere Bewegung hin, im Zweifel bei steigenden US-Zinsen nach unten, bei stärkerer Konjunktur in den Silber-verarbeitenden Industrien auch nach oben. Bis dahin ist die Seitwärtsbewegung im Bereich 16,175 bis 26,222 bis Ende 2015 das bevorzugte Szenario, sofern keine geopolitische Eskalation die Safe Haven Rolle in den Vordergrund spült, gegebenenfalls zusammen mit Gold mit einer sehr raschen Bewegung.

Kommentare lesen und schreiben, hier klicken