Von MarketScanner

Nach der Analyse für Mais folgt diesmal die Betrachtung für Sojabohnen seit Juli 2007

Zunächst ein Rückblick auf die Entwicklung des Mais seit dem 17.06. (http://finanzmarktwelt.de/mais-weizen-und-sojabohnen-langristperspektive-2864/). Die im Beitrag aufgewiesenen Gründe für die Fortsetzung der Korrektur seit August 2012 gelten weiter und der Abwärtsdruck auf alle Getreide und Ölsaaten wurde durch die Berichte zu Anbauflächen vom 30.06.2014 und die WASDE Publikation vom 11.07.2014 zur weltweiten Angebots- und Nachfragesituation weiter verstärkt. Der Fehlausbruch aus dem Abwärtstrendkanal und der Rückfall in diesen Kanal sind im folgenden Ausschnitt des alten Charts offensichtlich:

Die im vorherigen Beitrag angesprochene Unterstützung bei 340 (das wäre ein Rückgang um 44 % vom Kontrakthoch des aktuellen Dezember Kontraktes von 610 am 09.06.2011) sollte in Anbetracht des extrem überverkauften Zustandes und der Nähe der Mittellinie des Trendkanals sowie auf dem ermäßigten Niveau wieder anziehenden Käufe und einer Abschwächung der Auswirkungen der Importrestriktionen für DDGS nach China halten. Diese Überlegungen lassen einen Anstieg in den Bereich um 400 nicht unwahrscheinlich werden, zumal bei 400 das maximale Open Interest der Puts liegt und ebenso ein relatives Maximum der Calls. Dies führte bereits beim Verfall der Optionen für den Juli Kontrakt zu einem entsprechend starken Anstieg.

Nun zu der Situation bei den Sojabohnen: Wo sind wir jetzt?

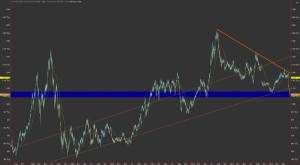

Der adjustierte Endloskontraktes auf den November des Sojabohnen-Future (Soybeans) an der CBOT wies über die letzten Jahre hin eine Aufwärtstendenz auf. Dieser wurde im Rahmen von für den Markt unerwartet sehr hohen Anbauflächen und gleichzeitig unterstellten Rekord-Erträgen und ebenso unerwartet hohen Lagerbeständen gebrochen (siehe Publikation vom 30.06.2014)und der 14 Tage nach dem Hoch des Mais Kontraktes begonnene Abwärtstrend wurde die WASDE Publikation vom 11.07.2014 zur weltweiten Angebots- und Nachfragesituation) weiter verstärkt.

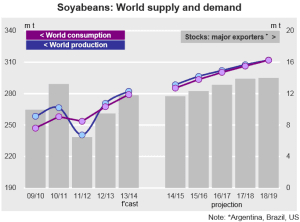

Was ist denkbar? Zusätzlich zu der in der Publikation des ICG (links unten) für Sojabohnen in der Projektion ausgeglichenen Angebots- und Nachfragesituation bescherten die Lagerbestände dem Markt die Aussicht auf ein Ansteigen des Stock to Use Ratios über den in der ICG Studie genannten Wert von 12,4 % hinaus. Dies schickte die Kontrakte über alle Laufzeiten hinweg in eine sehr steile Talfahrt und lies den aktuellen Kontrakt in die Unterstützungszone von 1050 bis 1100 eintauchen, das Kontrakt-Tief stammt mit 1050,75 vom 18.11.2010. Der aktuelle Rückgang war der längste seit 41 Jahren!

Bei einem Niveau von 1100 $ wird der Anbau sowohl in den USA als auch in Brasilien defizitär. Inwieweit dies kurz- bis mittelfristig zu einem Ende der Abwärtsbewegung führen kann, wird sich in den nächsten Wochen zeigen müssen. Auf Jahressicht dürfte eine Umorientierung bei den Farmern hin zu anderen Pflanzen einen Abbau von Überkapazitäten und ein eine Erholung an der Preisfront nach sich gezogen haben.

Ebenso wie der technische Fortschritt bei Mais in Bezug auf die Ethanol-Produktion (wie im vorherigen Beitrag erläutert), kann auch für die Biodieselproduktion auf Sojabohnenbasis eine Konkurrenz entstehen, wie z.B. durch Pflanzen aus Asien (http://www.biotech-now.org/environmental-industrial/2014/06/biodiesel-production-from-sugarcane# bzw. http://netnebraska.org/article/news/918215/miscanthus-growing-energy-crop). Dann waren die Hochs bei Mais und Sojabohnen in 2012 historische Hochs (inflationsbereinigt natürlich).

Kommentare lesen und schreiben, hier klicken