Von Claudio Kummerfeld

Die Börsenweisheit Nummer 1 lautet: Teuer einkaufen, und dann nach dem Crash dick im Verlust verkaufen, richtig? Nein, eigentlich lautet sie ja genau anders rum. Denn der deutsche Pfennigfuchser spart doch bei allen anderen Dingen im Leben, wo er nur kann. Geiz ist geil. Nur an der Börse, da macht man es genau verkehrt herum. Erst wenn alle Institutionellen schon lange investiert sind, und erst wenn die Hausse schon jahrelang gelaufen ist, gibt sich der deutsche Michel einen Ruck, und investiert in Aktien.

Zuflüsse in Aktienfonds zuletzt so stark während Dotcom-Blase

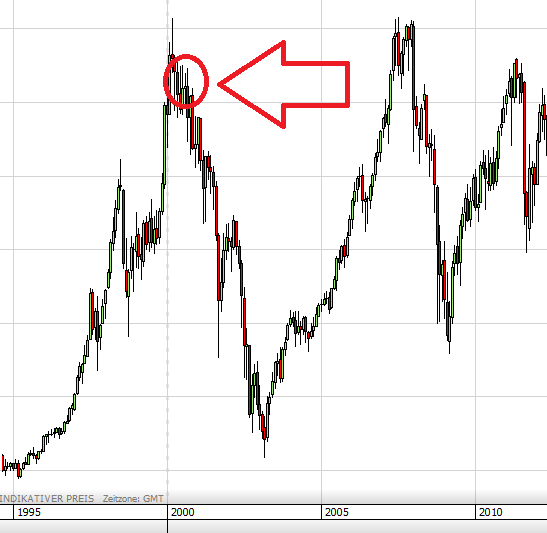

In Deutschland tut dies der Kleinanleger vor allem über Aktienfonds. Wie der Fondsverband „BVI“ heute vermeldet, haben die deutschen Sparer im Monat Januar mit 6,3 Milliarden Euro Mittelzuflüssen in Aktienfonds so viel in einem Monat in diese Fondsart gepumpt wie seit Juli 2000 nicht mehr. Das war exakt der Höhepunkt der Dotcom-Blase – kurz danach brachen die Indizes zusammen (Chart).

Spöttisch könnte man jetzt sagen: Der Kleinsparer ist durch jahrelange Nullzinsen und gleichzeitig ständig steigende Aktienkurse so weichgekocht worden, dass er jetzt doch in Aktien rennt, auch wenn er/sie durch die Dotcom-Blase 2000 und und die Finanzkrise 2008 doch eigentlich was gelernt haben müsste? Nämlich abwarten, und nach dem nächsten Crash kaufen? Nein, man kauft schön zu hohen Kursen, vermeintlich vor dem Crash!

Der folgende Chart zeigt den Dax in historischer Betrachtung. Im Kreis haben wir den Zeitpunkt markiert, wo die Zuflüsse in Aktienfonds zuletzt so hoch waren wie jetzt – und das war fast exakt auf dem Höhepunkt der Dotcom-Blase. Der Dax crashte danach von 8000 auf 2200 Punkte.

Hier im Chart der Dax von 1994 bis 2011.

Branche freut sich über Zuflüsse

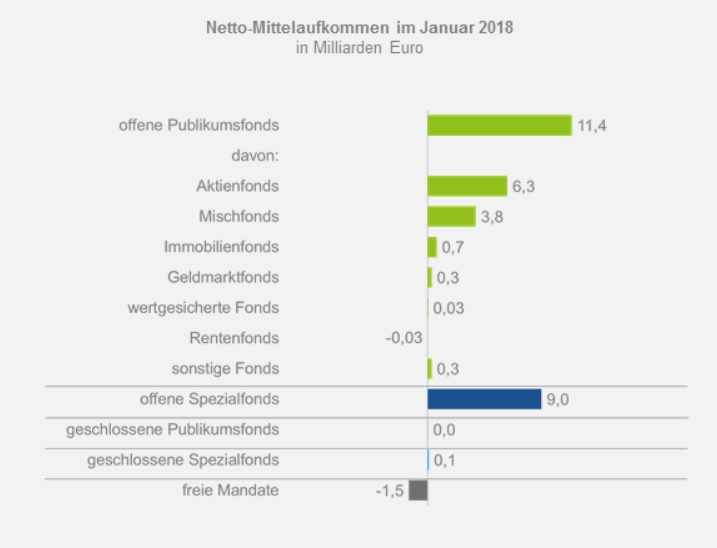

Die Zuflüsse in offene Fonds (jederzeit liquidierbar) lag im Janaur laut BVI bei 11,4 Milliarden Euro. 6,3 Milliarden Euro davon entfielen auf reine Aktienfonds, 3,8 Milliarden Euro auf Mischfonds, in denen ja auch Aktien enthalten sind. Weitere Details vom BVI im Wortlaut:

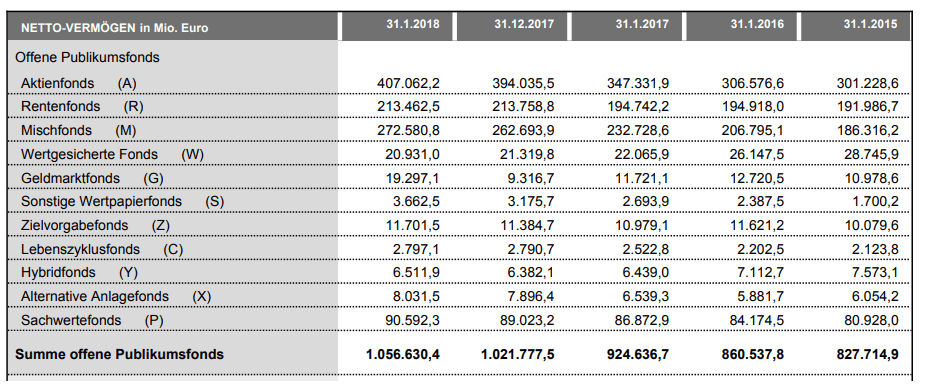

Die Fondsgesellschaften verwalteten Ende Januar 2018 ein Netto-Vermögen von insgesamt 3,04 Billionen Euro. Davon entfallen 1,6 Billionen Euro auf offene Spezialfonds, 1,06 Billionen Euro auf offene Publikumsfonds, 377 Milliarden Euro auf freie Mandate, 1,9 Milliarden Euro auf geschlossene Publikumsfonds und 4,1 Milliarden Euro auf geschlossene Spezialfonds.

Immobilienfonds: Anteil an US-Immobilien gestiegen

Das von den Fondsgesellschaften verwaltete Netto-Vermögen in Immobilienfonds ist in den letzten zwölf Monaten von 156 Milliarden Euro (Ende Januar 2017) auf 171 Milliarden Euro gestiegen. Das entspricht einem Zuwachs von fast 10 Prozent. 90,6 Milliarden Euro entfallen auf offene Publikumsfonds, 77,3 Milliarden Euro auf offene Spezialfonds und 3,4 Milliarden Euro auf KAGB-konforme geschlossene Fonds. Eine Auswertung der offenen Immobilienfonds zeigt, dass Publikumsfonds in den letzten drei Jahren ihren Anteil an Immobilien in den USA – gemessen an den Verkehrswerten – von 4 Prozent auf 11 Prozent mehr als verdoppelt haben.

Die Summe aller derzeit verwalteten Fonds (offen, geschlossen, Spezial) lag Ende Januar bei 3,04 Billionen Euro nach 2,8 Billionen Euro ein Jahr zuvor.

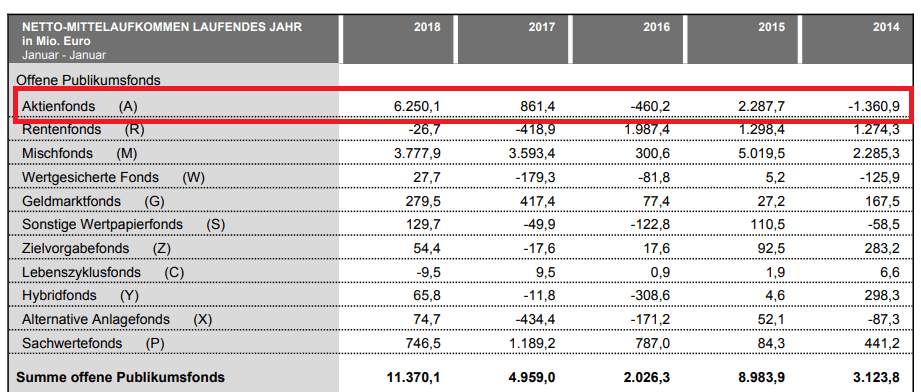

Hier die Zuwächse und Abflüsse der letzten Jahre jeweils für den Monat Januar.

Hier die Gesamtvolumen:

Kommentare lesen und schreiben, hier klicken

Moin, moin,

was wäre die Börse ohne den BRD Kleinsparer? Endlich wieder beim Auto waschen, im Baumarkt etc. die neusten Insidertipps zu hören. Nur Profis oder Semi-Profis, dass wäre doch langweilig.

Aber die Kernfrage ist doch, warum ist jemand Kleinsparer? M.E. ist jemand Kleinsparer, weil ihm das größere Kapital fehlt. Wieso fehlt ihm das größere Kapital? Das größere Kapital fehlt ihm, weil er weisungsgebunden einer Beschäftigung (Angestellter) nach geht, die nur seine laufenden Kosten (Wohnung, Auto, Lebensmittel etc.) denkt. Wie soll also dieser Michel Entscheidungen an der Börse treffen, wenn er es schon im realen Leben nicht wirklich kann, sondern dort auf Weisungen und Vorgaben von „oben“ angewiesen ist? Daher handeln einige mit bspw. mit Future-Kontrakten, die anderen haben im Gegenzug ein Sparbuch, eine Lebensversicherung und kaufen auf dem Höhepunkt des Aktienmarktes Wertpapiere. So ist jeder in der Klasse, wo er am Besten aufgehoben ist.

Man könnte auch mal fragen warum der deutsche Kleinsparer immer am Ende einer Hausse einsteigt u.sich die Finger verbrennt.Einer der noch nie was mit Aktien gemacht hat wird nicht unbedingt von sich aus Aktien kaufen ohne vorher mit einem Bankberater oder Finanzakteur gesprochen zu haben.Und die sind doch zu mindestens 80% immer noch bullisch u.drängen die Unerfahrenen geradezu ins Verderben.

Es gibt die Dummen die bescheißen [1] und es gibt die noch Dümmeren, die sich bescheißen lassen.

Darum merke: Man tue niemals Dinge, welche man nicht versteht. …und vertraue niemals einem „Berater“.

[1] weil sie nichts besseres können

„Man könnte auch mal fragen warum der deutsche Kleinsparer immer am Ende einer Hausse einsteigt u.sich die Finger verbrennt.Einer der noch nie was mit Aktien gemacht hat wird nicht unbedingt von sich aus Aktien kaufen ohne vorher mit einem Bankberater oder Finanzakteur gesprochen zu haben.Und die sind doch zu mindestens 80% immer noch bullisch u.drängen die Unerfahrenen geradezu ins Verderben.“

Ihr Bären seid Euch mit anderen Worten ziemlich sicher, dass der ganze Aktienkram im Erdboden versinkt. Interessant… liebe Bären…

„Die Börsenweisheit Nummer 1 lautet: Teuer einkaufen, und dann nach dem Crash dick im Verlust verkaufen, richtig?“

Richtig !, aber : Teuer ist und bleibt der Rentenmarkt, garantiert nicht der Aktienmarkt.

Ja, ja : finanzmarktwelt = Bärenmarktwelt… ich weiß, halt die Klappe , Marko. ;)

Und meine liebe Bären, da sehe ich gar nix bezüglich Eurer Crash-Fantasien. Die deutschen „Kleinsparer“ sollen den gierigen Aktien-Fonds die „Bude einrennen“ ?

Deutschland und „Aktienkultur“ ?!? – Seit wann ?!?

Welche Drogen nehmt Ihr sonst noch ?!? ;) :D

Wenn Deutschland, auch nur annähernd , ansatzweise die gleiche Aktienkultur hätte, wie die Angelsachsen, dürfte es ziemlich krachen beim Aktienmarkt !!!

Weil die Deutschen sehr, sehr vorsichtig sind in ihrer Anlagepolitik, das wäre und das bliebe bis heute, das ziemliche Gegenteil zu den Amis !!! Dasselbe beim Vergleich EZB- FED !

Wr es immer noch nicht verstanden hat , die DM ist der EUR ! Ohne uns wäre der EUR längst TOT !!!

Natürlich kommen die anderen an : Deutschland gib mal Geld ,aber ok… das ist eben der Preis des EUR.

Um es drastisch zu formulieren :

sollte Deutschland es nur in Erwägung ziehen einen D-Exit durchzuführen, würde der EUR in sich zusammenbrechen, und dies mit hoher Wahrscheinlichkeit weit vor einem (eventuellen) D-Exit-Refererdum !

Dies wäre eine Katastrophe für Europa, dagegen ist und bleibt der Brexit ein kleiner netter Kindergeburtstag !

Das ist eben der Unterschied !

Aber einen D-Exit wird es nicht geben, Deutschland ist sich seiner Verantwortung bewußt und schielt im Gegensatz zu anderen nicht nur auf Vorteile. ;)

Gut ,die Vorteile haben wir durch den EUR, aber Deutschland muss dafür bezahlen, während sich andere aus der Verantwortung stehlen wollen.

Klar werden die Sparer „weichgekocht“ durch die Nullzinspolitik (Stichwort Finanzielle Repression – funktioniert nur leider nicht in Italien) der EZB. Man sollte sich aber nur mal die Größenordnungen ansehen, um die Verhältnisse richtig einschätzen zu können. 2000 bzw. 2008, am Ende der Börsenaufschwünge, gab es am kurzen Ende 6 bzw. 4% Zinsen, im jetzigen Zyklus schon mehrere Jahre fast 0%. Auf deutschen Geldkonten entwertet sich die unglaubliche Summe von 2,3 Bio € – erheblich mehr als in den angesprochenen Jahren. Der Dax hat derzeit eine Marktkapitalisierung von gut 1 Bio € und befindet sich sogar noch mehrheitlich in der Hand ausländischer Investoren. Wenn also der deutsche Sparer in der heutigen Geldsituation richtig in Aktien investieren würde (wie in anderen Ländern), wo stünde der Leitindex dann? Klar endet fast jeder Zyklus mit der so genannten „Michmädchen-Hausse“, das war schon immer so. Dazu braucht es auch gar keine Bankberater. Die Berichterstattung der Massenmedien und der Bekanntenkreis sorgen da schon für das Interesse. Wie lautet eine psychologische Börsenweisheit, besonders populär bei der Hausse der Telekom 1999/2000? „Es ist für die Seele sehr bedrückend, einen Freund reich werden zu sehen!“