Humor ist die Fähigkeit zu lachen, auch wenn es eigentlich wirklich traurig ist! Und die EZB bietet heute wieder einmal einen Anlaß, laut aufzulachen, auch wenn es eigentlich doch eher traurig ist!

So in einem heute von der Notenbank vorgelegten „Analyse“ über die Segnungen der Anleiheläufe durch die EZB, die zu einer erstaunlichen Schlußfolgerung kommt:

„To summarise, the paper finds that low short rates do hurt “savers”, i.e. households owning non-negligible amounts of liquid assets, via a direct effect — that is, via the reduction in their income from those assets. Low short rates, however, also benefit savers, like all other households, via an indirect effect — that is, the reduction in their unemployment rate and the increase in their labour income. The indirect effect dominates from a quantitative perspective. The paper also finds that the APP reduced income inequality, mainly through a reduction of the unemployment rate of poorer households. On the whole we find that monetary policy in recent years benefited most households and did not contribute to an increase in wealth, income or consumption inequality.“

Das muß man sich auf der Zunge vergehen lassen! Zunächst wird hier eingestanden, dass natürlich niedrige Zinsen (ergo: Null-Zinsen bzw. die Abschaffung des Zinses) natürlich nicht so gut sei für Sparer, weil sich eben keine Zinseinnahmen mehr generieren lassen. Jenseits der Tatsache, dass mit der Abschaffung des Zinses durch Null-Zinsen faktisch der Markt-Mechanismus zur realistischen Bepreisung von Risiken komplett ausser Kraft gesetzt ist, haben alleine deutsche „Sparer“ über einen längeren Zeitraum dreistellige Milliardenbeträge verloren: die DZ hat diesen Betrag für die Jahre 2010 bis 2017 auf 436 Milliarden Euro taxiert. Klar, sind ja nur peanuts…die dann in der Altervorsorge fehlen.

Nun kann man natürlich argumentieren: die Nullzinspolitik der EZB bringt auch Vorteile, etwa günstige Kredite, die besonders die „Betongold“-affinen Deutschen reichlich genutzt haben, um sich eine Immobilie zuzulegen – was dann wiederum zu massiv steigenden Immobilienpreisen in deutschen Großstädten geführt hat. Wer Zinsen abschafft, inflationiert also logischerweise Vermögenspreise, weil dem Sparer nichts anderes übrig bleibt, als sein Geld andernorts zu parken.

Aber es wird noch skurriler: die EZB behautet einen Zusammenhang zwischen den Anleihekäufen und einer niedrigeren Arbeitslosigkeit und höheren Einkommen der Menschen! Wodurch denn? Was haben die Staats-Anleihekäufe der Notenbank mit der Frage zu tun, ob die Menschen weniger arbeitslos sind oder mehr Geld verdienen? Denkt sich ein Arbeitgeber: na, die EZB kauft Staatsanleihen, also stellen wir natürlich, weil wir das so toll von der EZB finden, mehr Menschen ein und zahlen ihnen dann auch mehr Geld?

Absolut absurd – wie absurd, zeigt die Argumentation des EZB-Papiers z.B. in diesem Satz (Seite 10 des Papiers):

„For example, lower interest rates reduce the cost of servicing government debt and allow for reduction in taxes, or for an increase in public transfers.“

Interessant: weil die Staaten aufgrund der Anleihekäufe der EZB (die die Renditen für diese Staatsanleihen nach unten drückt) weniger Zinszahlungen leisten müßten, könnten eben diese die Steuern zu senken (und mehr Sozialleistungen auszubezahlen). Ja, wir erinnern uns alle noch gut an die letzten massiven Steuersenkungen, nicht wahr? Wie hieß die nochmal – „die EZB hat es uns gegeben, wir geben es an euch zurück-Steuersenkung“, nicht wahr? Einfach nur grotesk. Der vor allem aufgrund der Nullzinsen (oder gar Negativzinsen) „Schwarze Null“-Haushalt Deutschlands ist eben nicht als Steuererleichterung beim Bürger angekommen, schon gar nicht in anderen Ländern.

Vielmehr ist es doch so, dass natürlich die Inflationierung der Vermögenspreise durch die Nullzinspolitik jene begünstigt hat, die eben über Vermögen (Aktien, Immobilien) verfügen, während jene eben nicht profitierten, die über keine Vermögen verfügen. Und weil das so ist, sind faktisch die Einkommensunterschiede massiv gestiegen – ebenso wie in den USA durch die zwischenzeitliche Nullzins-Politik der Fed.

Es ist schon reichlich dreist, diesen völlig offenkundigen Zusammenhang durch ein pseudowissenschaftliches Papier der EZB zu leugnen! Man kann durchaus sagen, dass die politische Unruhe in jenen westlichen Ländern bzw. Währungsräumen, die zwischenzeitlich oder dauerhaft den Zins abgeschafft haben, wesentlich auch eine Folge dieser Notenbank-Nullzins-Politik ist, weil sie die Mittel- und Unterschichten, die über wenig oder gar keine Vermögen verfügen, massiv benachteiligt und damit in ökonomische Existenzängste gestürzt hat.

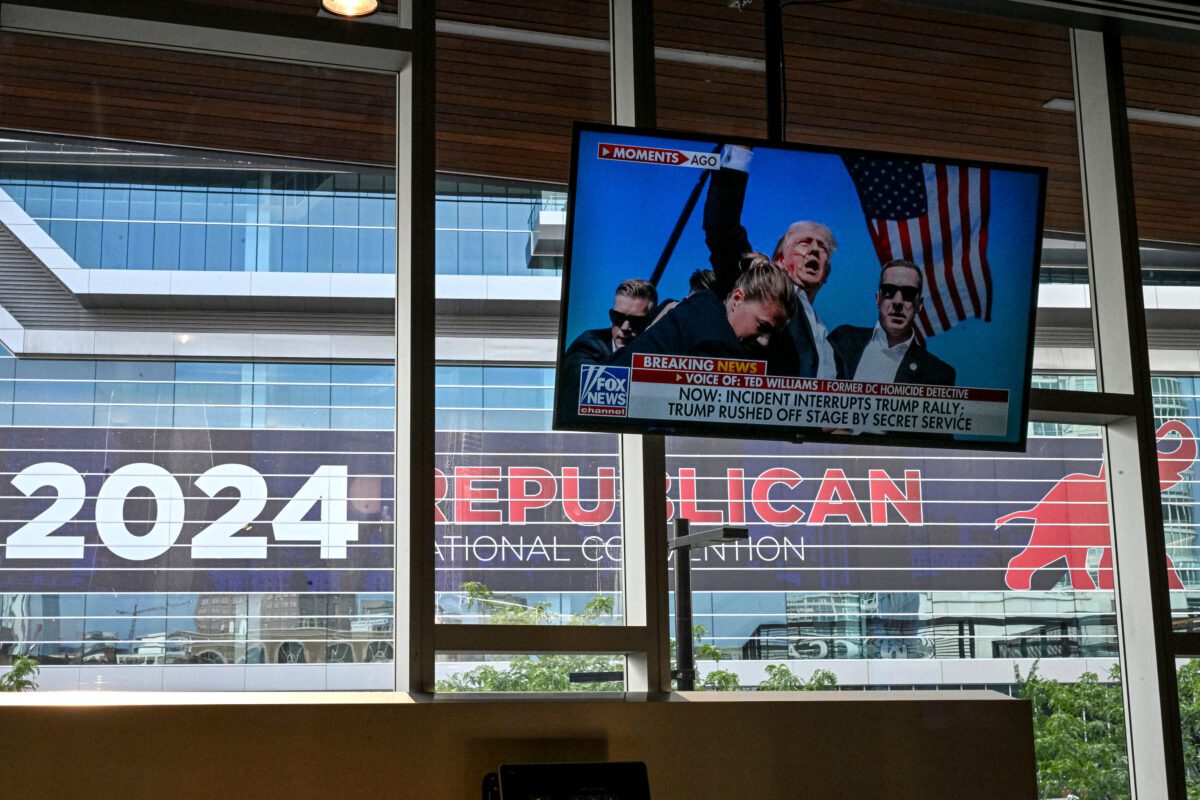

Insofern könnte man sogar sagen: Trump ist – als Vertreter der abstiegsgefährdeten weißen Mittelschicht in den USA, die ihre gut dotierten Indsutriejobs verloren hat und sich nun mit mehreren Dienstleistungsjobs durchschlägt – ein Symptom der verheerenden (auch psychologischen) Folgewirkungen der Nullzinspolitik, die die Wall Street bereichert hat, die Main Street (also den Durchschnittsamerikaner) eher ärmer gemacht hat. Diese Schichten sind vielleicht sogar weniger Gloabilisierungsverlier als vielmehr sogar Nullzins-Umverteilungsverlierer..

Kommentare lesen und schreiben, hier klicken

Die Argumentation der EZB ist doch schlüssig und nachvollziehbar. Die untersten 50% der deutschen Haushalte verfügen praktisch nicht über Nettovermögen und leiden daher auch nicht unter niedrigen Zinsen. Die meisten Zinsen erhalten die Top 1%, die nun weniger Zinsen erhalten. Bei denen dazwischen kommt es u.a. darauf an, ob nun Wohneigentum erworben wurde. In Summe aber vermutlich weniger Unterschiede. Und dass die transferleistungen in den letzten Jahren erhöht wurden, ohne gleichzeitig die Steuern oder die Schulden zu erhöhen, kann doch auch nicht ernsthaft bestritten werden. Ihr selbst habt doch gestern oder vorgestern auf die Zuschüsse zur Rentenkasse hingewiesen.

Der zweite Punkt, niedrige Arbeitslosigkeit und steigende Einkommen, ist sicher schwieriger prüfbar. Nun wissen wir doch aber, dass die Fiskalpolitik seit 2010 in den meisten Euroländern restriktiv war. Der laufende Aufschwung wurde also sicherlich nicht von der Fiskalpolitik ausgelöst, aber sicherlich von der Geldpolitik mindestens gefördert.

Sie verweisen auf die Inflationierung der Aktien- und Immobilienpreise. Nun gilt für Immobilien doch aber, dass diese keineswegs überall in der Eurozone steigen – obwohl die Zinsen überall niedrig sind. Der Zusammenhang ist hier also keineswegs so eindeutig, zumal die deutschen Immobilienpreise im internationalen Vergleich auch keineswegs so hoch sind (außer in wenigen Orten). Und Geldpoltik und Aktien: Wenn die Geldpolitik für die Kurssteigerungen verantwortlich ist, wieso liegen die KGVs dann nicht weit über normalen Niveaus? Tatsächlich spiegeln die Kurse doch sehr gut die Gewinnsituation der Unternehmen wider. Zudem ist der DAX-Preisindex seit 2011 um gerade einmal 4,2% pro Jahr gestiegen, also weit weniger als in den 1990er Jahren.

Was wäre eigentlich eure Alternative zu einer expansiven Geldpolitik gewesen?

Der Effekt der geringeren Arbeitslosigkeit liegt darin, dass durch die Anleihenkäufe:

a. Zombi Unternehmen, die sonst pleite gegangen wären, künstlich am Leben erhalten wurden und diese Arbeitskräfte dadurch nicht freigesetzt wurden.

b. In Großunternehmungen die eine eigene Banklizenz besitzen, also die z.B. die Mehrzahl der deutschen Autokonzerne, ABM Stellen geschaffen wurden (F&E und sonstige Luftnummern) die über selbst begebene Unternehmensanleihen direkt finanziert werden.

Bzw. auch indirekt indem diese Unternehmungen wiederum Waren und Dienstleistungen bei anderen Unternehmungen nachfragen für die sonst keine Finanzierung vorhanden wäre.

(Fehlallokationen – Es wird gemacht weil man es kann und nicht weil es etwa sinnvoll wäre)

Sie definieren Zombie-Unternehmen also als Unternehmen, die bei höheren Zinsen pleite wären? Bei welchen Zinsen gilt das dann? Bei 10% Zins hätten wir sicher eine Pleitewelle. Sind das dann alles Zombies?

b) ne, das ist nahezu irrelevant. Die Auslastung der deutschen Unternehmen ist schlicht gut und auch in anderen Ländern steigt die gesamtwirtschaftliche Nachfrage und somit auch die Arbeitskräftenachfrage.

Wenn ich Sie nun richtig verstehe, hätten Sie zusätzlich zur restriktiven Fiskalpolitik also mitten in der Rezession auch noch eine restriktive Geldpolitik begrüsst?

Absolut richtig von Herr Fugmann, es ist schon sehr tiefes Niveau was da die Weltelite wie Draghi, Trump u. s.w. von sich geben.Ich kann mich noch an Kommentare erinnern wo man als Ziel der Anleihenkäufe die Steigerung der Aktienkurse = Wohlstandsmehrung u.Hoffnung auf Wirtschaftswachstum offen bekundete.

Wie wir alle wissen sind jetzt die anfänglich positiven Effekte verfrühstückt ohne grosses Wachstum.Die negativen Nebenwirkungen bleben jetzt vor allem an der Unterschicht hängen.Ich bin nur erstaunt, dass durch die gestiegenen Immopreise die höheren Mieten nicht stärker auf die Inflation schlagen, oder werden die Mieten überhaupt berücksichtigt ? Ich glaube, die hässliche Seite dieses Experimentes wird uns noch beschäftigen.

IMMOBILIEN– AKTIEN– ANLEIHENGEWINNE für wenige, fehlende Sparzinsen u.viel kleinere Renten für die grosse Masse, DAS IST DIE WAHRHEIT HERR DRAGHI !

“ kann mich noch an Kommentare erinnern wo man als Ziel der Anleihenkäufe die Steigerung der Aktienkurse = Wohlstandsmehrung “

Echt? Kann ich mich nicht dran erinnern.

„verfrühstückt ohne grosses Wachstum“

Aber das Wachstum ist doch nun seit Jahren wieder da und das trotz einer zumindest bis 2015/16 restriktiven Fiskalpolitik.

„werden die Mieten überhaupt berücksichtigt ?“

Ja

Wieso sollten die Preise denn stärker steigen? Das Geldmengenwachstum ist doch weiterhin neidrig und ist im Durchschnitt seit 2008 sogar weiter historisch niedrig.

Was wäre denn Ihre Wunsch-Geldpolitik ab 2008 gewesen?

Es ist wahr, dass die Null-Zins-Politik in Deutschland den Arbeitsmarkt beflügelt hat. Der Grund liegt in einem für Deutschland unterbewerteten Euro, welcher die deutschen Exporte fördert. Diese Politik geht aber zu Lasten der Sparer mit steuerlich geförderten Produkten wie Rieser-Policen und Lebensversicherungen (ca. 100 Mio. Verträge). Deren Vermögen wird durch schleichende Inflation abgewertet. Besitzer von Immobilien und Aktien sind die Gewinner. Eine solche Geldpolitik endet, sobald von den Sparern nichts mehr zu holen ist. Man kann ein Problem auch nicht mit der gleichen Denkweise lösen, durch welche es entstanden ist, nämlich durch billige Kredite. Am Ende wird aus dem Land der Dichter und Denker das Land der Sozialhilfeempfänger.