Das grundlegende EZB-Gejammer ist seit Jahren groß in der Bankenszene. Dennoch: Die Volks- und Raiffeisenbanken schafften 8,3 Milliarden Euro Gewinn in 2016. Und siehe da, 2017 sind es sogar 8,9 Milliarden Euro geworden! Zur Erklärung: Es gibt eine große Anzahl an Banken, die sich unter einem Dach versammelt haben als „Genossenschaftliche FinanzGruppe Volksbanken Raiffeisenbanken“ (BVR), umgangssprachlich zusammengefasst in dem Begriff „Volks- und Raiffeisenbanken“. Zur Gruppe gehören die Volksbanken und Raiffeisenbanken, die Sparda-Banken, die PSD Banken, die genossenschaftlichen Kirchenbanken sowie die Zentralbank DZ BANK. Sie betreuen über 30 Millionen Kunden.

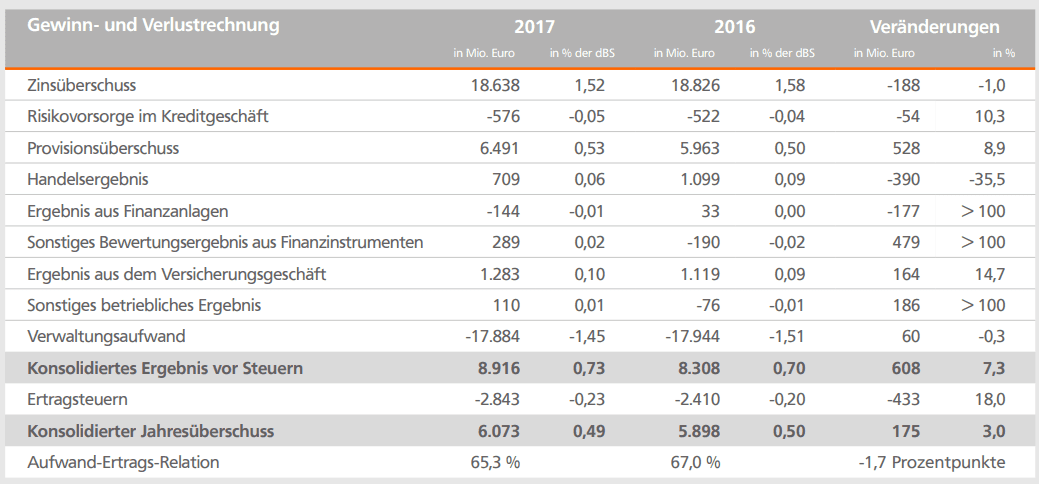

Und über all diese Banken sprechen wir hier, zusammengefasst in einer Summe. 8,9 Milliarden Euro im letzten Jahr. So schlecht kann es den Volks- und Raiffeisenbanken also doch nicht gehen? Oder geht es ihnen so gut, eben weil sie immer weiter fusionieren und unrentable Filialen dicht machen? Wären sie sonst längst im Defizit dank der Nullzinsen von Mario Draghi? Denn gerade Sparkassen und Volksbanken leben in der Regel vom klassischen Zinsgeschäft, das darin besteht Sparern kleine Zinsen zu bieten, und deren Geld zu viel höheren Zinsen an Kreditnehmer weiterzureichen. Nicht nur der um 600 Millionen Euro erhöhte Gewinn im Jahresvergleich sticht ins Auge. Auch erwähnt der Verband, dass man in 2017 die Schallmauer von 100 Milliarden Euro Eigenkapital durchbrochen habe auf 104,4 Milliarden Euro (+6%). Weitere Infos vom BVR im Wortlaut:

Nahezu im Gleichklang steigerte die genossenschaftliche FinanzGruppe 2017 ihre Bestände an Kundenkrediten um 3,9 Prozent auf 762 Milliarden Euro und die Kundeneinlagen um 3,5 Prozent auf 801 Milliarden Euro. Wachstumstreiber im Kreditgeschäft mit den Privatkunden waren private Wohnungsbaukredite; die Kreditvergabe an Firmenkunden zog vor allem im Dienstleistungs- und Baugewerbe an. Das kräftige Wachstum im Kundengeschäft trug auch im aktuell schwierigen Zinsumfeld entscheidend zur Gewinnsteigerung bei“, erläutert die Präsidentin des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken (BVR) Marija Kolak.

Und wie konnten die Volks- und Raiffeisenbanken diesen gestiegenen Gewinn erzielen? Nun, die Zinserlöse schrumpfen zwar leicht, sind aber immer noch hoch. Gleichzeitig sind aber die Provisionserlöse deutlich gestiegen. Damit sind die immer kreativeren Zusatzgebühren gemeint, die alle Banken inzwischen erheben. Zitat BVR:

Die genossenschaftliche FinanzGruppe hielt im abgelaufenen Geschäftsjahr 2017 ihren Zinsüberschuss mit 18,6 Milliarden Euro nahezu auf dem Vorjahresniveau von 18,8 Milliarden Euro. Der Provisionsüberschuss stieg kräftig um 8,9 Prozent auf knapp 6,5 Milliarden Euro. Die Kunden reagierten hier erkennbar auf die niedrigen Zinsen und entschieden sich bei ihren Vermögensanlagen vermehrt für Wertpapiere und Fonds.

Wenn man mal die drei größten Einnahme-Positionen addiert, kommt man für 2017 auf 25,8 Milliarden Euro bei den Volks- und Raiffeisenbanken. So gesehen sind 8,9 Milliarden Euro kein kleiner Gewinn, der mal eben so mit Ach und Krach erzielt wurde, sondern ein verdammt guter kräftiger Überschuss!

Marija Kolak, Präsidenten des Verbandes „BVR“.

Quelle: BVR

Kommentare lesen und schreiben, hier klicken

Entwicklung der Dividende für Geschäftsanteile:

bis 2015: 5,5%

2016: 5,0%

2017: 4,5%

2018: 4,0%

Man sieht, die genossenschaftlichen Mitglieder werden kräftig an den stetig steigenden Gewinnen beteiligt ;)